Простое объяснение движения денег в банковской системе / Хабр

От переводчика:В последние месяцы в жизнь многих людей прочно вошли новости сферы финансов. Одна из недавних тем — возможное отключение России от системы SWIFT. Угроза выглядит очень серьезно, но что на самом деле грозит стране, если события будут развиваться по этому сценарию? Наш сегодняшний материал призван помочь разобраться с тем, как все устроено в глобальном мире финансов.

На прошлой неделе [статья опубликована в ноябре 2013] Twitter сошел с ума из-за того, что кто-то перевел почти 150 миллионов долларов за одну транзакцию в криптовалюте. Появление такого твита было в порядке вещей:

Транзакция 194 993 биткоинов стоимостью в 147 миллионов долларов порождает много тайн и спекуляций

Было много комментариев о том, насколько дорого и сложно было бы это реализовать в обычной банковской системе, и, вполне возможно, что так оно и есть. Но при этом я обратил внимание вот на что: по своему опыту знаю, что почти никто не понимает, как на самом деле работают платежные системы. То есть: когда вы «перечисляете» денежные средства поставщику или «производите платеж» на чей-либо счет, как деньги переходят с вашего счета на счета других?

То есть: когда вы «перечисляете» денежные средства поставщику или «производите платеж» на чей-либо счет, как деньги переходят с вашего счета на счета других?

С помощью этой статьи я попытаюсь изменить ситуацию и проведу простой, но, надеюсь, не слишком упрощенный, анализ в этой области.

Для начала найдем точки соприкосновения

Думаю, прежде всего, нужно понимать, что банковские депозиты являются обязательствами [банка перед вами]. Когда вы кладете деньги в банк, фактически у вас нет депозита. Это не мешок с деньгами, на котором написано ваше имя. Вместо этого, вы дали взаймы эти деньги банку. Он должен их вам. Эти деньги становятся одним из обязательств банка. Именно поэтому мы говорим, что наши деньги находятся на кредитном счету: мы предоставили банку кредит. Аналогично, если вы превышаете кредит и оказываетесь должны банку, это становится уже вашим обязательством и их активом. Чтобы понимать, как движутся деньги, важно понять, что каждую запись в бухгалтерском отчете можно рассматривать с этих двух точек зрения.

Чтобы понимать, как движутся деньги, важно понять, что каждую запись в бухгалтерском отчете можно рассматривать с этих двух точек зрения.

Перевод средств на счет клиента того же банка

Начнем с простого примера. Представьте, будто вас зовут

Но что происходит, когда вам нужно перевести деньги на счет клиента другого банка?

Здесь ситуация интереснее. Представьте, что вам нужно заплатить некоему Чарли, клиенту банка HSBC. Возникает проблема: банку Barclays несложно снять 10 фунтов с вашего счета, но как им убедить HSBC, чтобы те увеличили счет Чарли на 10 фунтов? Зачем банку HSBC соглашаться на то, чтобы быть должными Чарли больше, чем раньше? Они же не благотворительная организация! Ясно, что ответ заключается в том, что, если мы хотим, чтобы HSBC были должны Чарли немного больше, им нужно быть должными кому-то другому немного

Кем же должен быть этот «другой»? Это точно не Элис: если помните, она никак не связана с HSBC. Методом исключения выясняется, что единственный возможный вариант – это Barclays. И первое, что при этом приходит на ум: что, если HSBC откроет счет в Barclays, а Barclays откроет счет в HSBC? Каждый из банков мог бы открыть счет в другом банке и регулировать эти счета для решения такого рода проблем…

Методом исключения выясняется, что единственный возможный вариант – это Barclays. И первое, что при этом приходит на ум: что, если HSBC откроет счет в Barclays, а Barclays откроет счет в HSBC? Каждый из банков мог бы открыть счет в другом банке и регулировать эти счета для решения такого рода проблем…

Вот как можно поступить:

- Barclays могут снять 10 фунтов со счета Элис

- Затем Barclays могут добавить 10 фунтов к счету HSBC, открытому в банке Barclays

- После этого Barclays могут послать сообщение HSBC о том, что они увеличили их счет на 10 фунтов и хотели бы, чтобы те, в свою очередь, увеличили на 10 фунтов счет Чарли

- HSBC получили бы это сообщение и, зная, что у них есть лишние 10 фунтов на депозите в Barclays, могли бы увеличить счет Чарли.

Все уравновешивается для Barclays и HSBC. До этого Barclays были должны 10 фунтов Элис, теперь они должны 10 фунтов банку HSBC. HSBC до этого были на нуле, теперь они должны 10 фунтов Чарли, а Barclays должны 10 фунтов им.

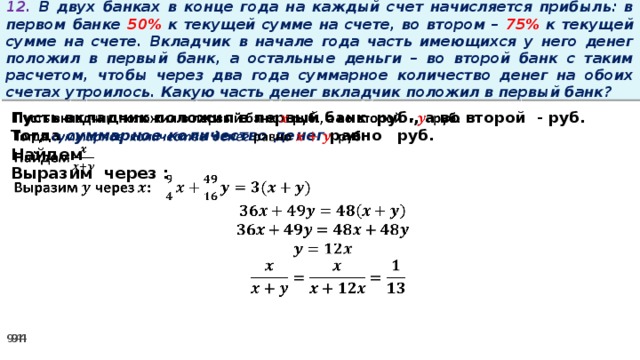

Такая модель обработки платежей (и ее более сложные разновидности) известна как деятельность банков на основе корреспондентских отношений. Графически ее можно представить подобно схеме, представленной ниже. В качестве основы берется предыдущая схема и добавляется второй коммерческий банк; важно отметить, что наличие корреспондентских отношений позволяет банкам облегчить выплату платежей соответствующим клиентам.

Схема работает довольно неплохо, но возникают некоторые сложности:

- Наиболее очевидно, что такое возможно лишь в случае, когда два банка поддерживают непосредственную связь друг с другом. В противном случае либо у вас не получится произвести платеж, либо вам нужно будет проложить маршрут через третий (или четвертый!) банк, пока вы не завершите путь из пункта А в пункт Б. Безусловно, это увеличивает расходы и степень сложности. (Некоторые специалисты ограничивают использование понятия «корреспондентские отношения» ситуациями с участием различных валют, однако мне кажется, что данный термин полезно применять даже в более простых ситуациях)

- Больше беспокойства вызывает тот факт, что это еще и рискованно.

В дальнейшем мы поговорим о некоторых из этих сложностей.

[Замечание: это не то, что происходит сегодня *на самом деле*, так как вместо этого используются системы, описанные далее, но я считаю, что было логично начать историю именно так, чтобы вы четко могли представить происходящее]

Погодите… зачем все усложнять? Нельзя ли просто воспользоваться системой SWIFT [англ.

Society for Worldwide Interbank Financial Telecommunications – Международная межбанковская система передачи информации и совершения платежей] и покончить с этим?

Society for Worldwide Interbank Financial Telecommunications – Международная межбанковская система передачи информации и совершения платежей] и покончить с этим?Как правило, во время обсуждения платежных систем обязательно найдется человек, который будет махать руками, кричать «SWIFT» и считать, что вопрос решен. По-моему, это только подтверждает, что такие люди, наверняка, не понимают, о чем говорят.

Сеть SWIFT позволяет банкам беспрепятственно обмениваться друг с другом электронными сообщениями. Один из типов сообщений, который поддерживается сетью SWIFT – это MT103. MT103 дает возможность одному банку давать указания другому банку, чтобы последний перечислил сумму на счет одного из своих клиентов, в то время как та же сумма списывается со счета организации, посылающей сообщение, в банке, принимающем его, так чтобы все уравновешивалось. Можете представить, как сообщение MT103 применялось бы в случае, описанном в предыдущей части.

Таким образом, в результате отправления сообщения MT103 в сети SWIFT деньги «пересылаются» между двумя банками, но особенно важно понять, что же происходит на самом деле: сообщение по сети SWIFT – всего лишь указание; движение денежных средств осуществляется при их перечислении на некоторые счета и зависит от банков, имеющих счета в других банках (непосредственно или через банки-посредники).

Ладно… Понятно. А как быть с ACH, EURO1, Faster Payments, BACS, CHAPS, FedWire, Target2 и так далее, и так далее????

Стоп… Давайте-ка сначала вкратце повторим.

Мы показали, что перечисление денег между двумя владельцами счетов в одном и том же банке не вызывает трудностей.

Кроме того, мы обсудили, как системы электронного обмена сообщениями вроде SWIFT могут управлять потоком информации между двумя банками и следить за тем, чтобы переводы осуществлялись быстро, надежно и дешево.

Но у нас есть, что еще обсудить… так как возникают такие серьезные вопросы, как риск контрагента, ликвидность и расходы.

Сначала рассмотрим

Нам необходимо решить проблему ликвидности и расходов

Во-первых, нужно учесть, что сеть SWIFT стоит денег. Если бы Barclays нужно было посылать сообщение по сети SWIFT банку HSBC каждый раз, когда вы захотите перевести на счет Чарли 10 фунтов, в скором времени вы бы обнаружили существенные затраты в своей выписке. Но что хуже, возникает более серьезная проблема – ликвидность.

Подумайте, сколько денег понадобилось бы Barclays, чтобы каждый день находиться на связи со всеми банками-корреспондентами, если бы система, описанная ранее, применялась на практике. Им нужно было бы иметь крупные суммы на счетах во всех других банках на случай, если один из их клиентов захочет перевести деньги на счет клиента HSBC, Lloyds, Co-op или куда-нибудь еще. Эти наличные можно было бы вложить, дать взаймы или еще каким-либо образом потратить.

Но тут может возникнуть весьма интересная мысль: в конечном счете, клиент Barclays, наверняка, станет переводить деньги на счет клиента HSBC с той же степенью вероятности, что и клиент HSBC станет переводить деньги на счет клиента Barclays в определенный момент времени.

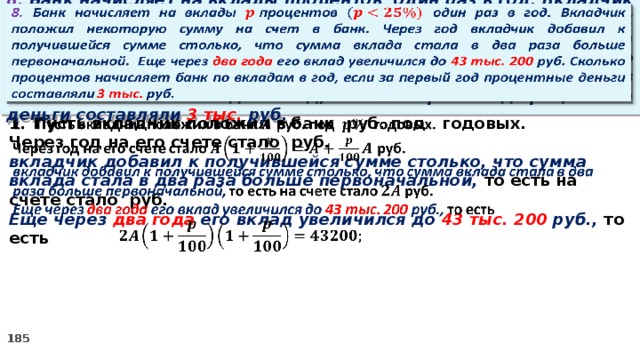

То есть что, если бы мы продолжали отслеживать все многочисленные платежи в течение дня и фиксировали бы только разницу? При таком подходе у каждого из банков могло бы быть гораздо меньше наличных на каждом из корреспондентских счетов, и каждый смог бы вложить свои деньги эффективнее, сокращая при этом затраты и (хотелось бы надеяться) пересылая часть этих денег в ваш банк. Такие рассуждения привели к появлению систем отложенных нетто-расчетов (СОНР). В Великобритании такой системой является BACS, и в любой стране можно найти ее аналоги. В таких системах не обмениваются сообщениями через сеть SWIFT. Вместо этого, сообщения (или файлы) попадают в центральную «клиринговую» систему (такую как BACS), которая отслеживает все платежи и затем в определенные сроки рассчитывает нетто-сумму, которую каждый из банков должен любому другому банку. После этого они проводят между собой определенные операции (возможно, пересылая денежные средства на/со счетов, которые каждый из банков имеет в другом банке) или применяют систему RTGS, описанную далее.

Такой метод значительно сокращает требования к затратам и ликвидности и дополняет нашу схему еще одним блоком:

Стоит обратить внимание на то, что таким же образом (как СОНР) можно описать механизмы использования кредитных карт и даже системы PayPal: все они характеризуются процессом расчета внутренних транзакционных издержек, результатом которого является только нетто-сумма, определенная для крупных банков.

Но и при таком подходе возникает потенциально более серьезная проблема – потеря завершенности расчета. Вы можете отправить указание по вашему платежу утром, однако банк-получатель не сможет получить (чистые) денежные средства до определенного момента.

Поэтому банку-получателю приходится ждать получения (чистого) расчета по счету на случай возможного банкротства отправителя во время перевода: было бы опрометчиво перечислять средства принимающей стороне заранее. В результате возникает задержка.

С другой стороны, можно было бы взять на себя риск и в случае возникновения проблемы отменить транзакцию. Но тогда расчет никогда бы не считался «завершенным», и в этом случае получатель никак не смог бы рассчитывать на получение этих денежных средств до определенного срока.

Но тогда расчет никогда бы не считался «завершенным», и в этом случае получатель никак не смог бы рассчитывать на получение этих денежных средств до определенного срока.

Можно ли достичь и завершенности расчета, и нулевого риска контрагента?

Здесь как раз и складываются все кусочки мозаики. Ни один из подходов, рассмотренных ранее, нельзя применить в ситуациях, где нужно быть абсолютно уверенным, что платеж осуществится быстро, и его нельзя будет отменить, даже если банк-отправитель впоследствии разорится. Вам крайне необходима такого рода гарантия, например, если вы намерены создать систему расчетов по операциям с ценными бумагами: никто не предоставит вам 150 миллионов долларов облигациями или акциями, если есть риск, что эти 150 миллионов не будут выплачены, или их нельзя будет вернуть!

Необходима система, подобно первой из тех, что мы рассматривали (Элис переводит деньги на счет Боба в том же банке) – так как в ней все происходит действительно быстро – но которая будет работать при участии более чем одного банка. Многосторонняя межбанковская система, рассмотренная ранее, вроде бы работает, но становится довольно запутанной при переводе достаточно крупных сумм и при наличии вероятности того, что тот или иной банк может разориться.

Многосторонняя межбанковская система, рассмотренная ранее, вроде бы работает, но становится довольно запутанной при переводе достаточно крупных сумм и при наличии вероятности того, что тот или иной банк может разориться.

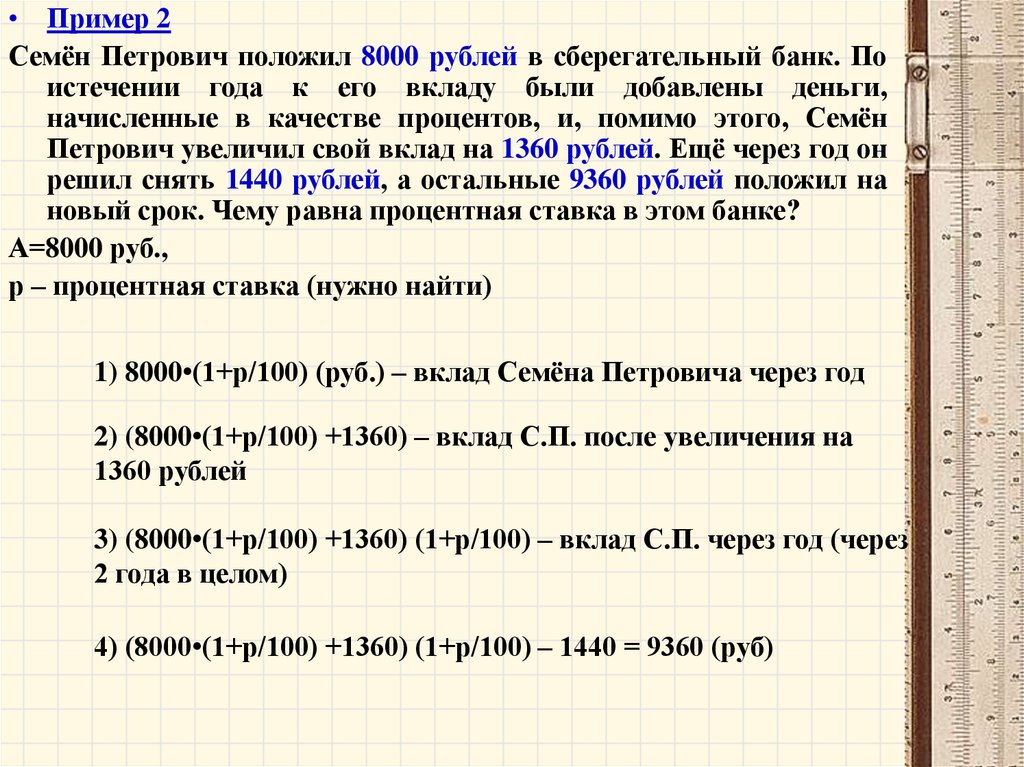

Вот если бы банки могли иметь счета в таком банке, который не сможет обанкротиться… своего рода банк, который находился бы в самом центре системы. Можно придумать ему название. Назовем его центральным банком!

Следуя этой логике, возникает идея системы валовых расчетов в режиме реального времени [англ. Real-Time Gross Settlement system, RTGS].

Если все крупнейшие банки страны будут иметь счета в центральном банке, они смогут переводить деньги из одного банка в другой, просто давая указания центральному банку на списание средств с одного счета и их зачисление на другой. Для этого и предназначены системы CHAPS, FedWire и Target 2, которые занимаются переводами фунтов, долларов и евро соответственно. Эти системы осуществляют движение денежных средств в режиме реального времени между счетами, которые банки имеют в соответствующем центральном банке. Итак, это система:

Итак, это система:

- Валовых – никакого учета задолженностей (иначе система не смогла бы быть мгновенной)

- Расчетов – наличие завершенности; никакого возврата средств

- В режиме реального времени – расчеты осуществляются мгновенно.

Эта система завершает нашу схему:

Я думал, эта статья как-то связана с Bitcoin

Хорошо, что напомнили. Теперь встает вопрос: можно ли поместить в эту модель Bitcoin?

Мне кажется, что Bitcoin очень сильно напоминает систему RTGS. В ней нет учета задолженности, (очевидно) нет корреспондентских отношений между банками, и все расчеты валовые, завершенные.

Однако «традиционный» финансовый ландшафт интересен тем, что большинство розничных сделок сегодня осуществляются не через систему RTGS. К примеру, прямые электронные платежи между жителями Великобритании осуществляются через систему ускоренной оплаты FPS [англ. Faster Payments system], выполняющей зачет встречных требований несколько раз в день, не мгновенно. Почему так? Я бы сказал, потому что, в первую очередь, FPS – (почти) бесплатная, в то время как стоимость платежей в системе CHAPS составляет 25 фунтов. Многие клиенты, наверняка, пользовались бы системой RTGS, если бы она была такой же удобной и дешевой.

Faster Payments system], выполняющей зачет встречных требований несколько раз в день, не мгновенно. Почему так? Я бы сказал, потому что, в первую очередь, FPS – (почти) бесплатная, в то время как стоимость платежей в системе CHAPS составляет 25 фунтов. Многие клиенты, наверняка, пользовались бы системой RTGS, если бы она была такой же удобной и дешевой.

Поэтому мой вопрос, оставшийся без ответа: останется ли система платежей Bitcoin лишь подобием традиционной RTGS, осуществляющей только наиболее значимые переводы? Или же изменения в базовой сети (ограничения по размерам блоков, каналы для микроплатежей и т.д.) произойдут и будут происходить достаточно быстро с увеличением объемов сделок, позволяя системе оставаться доступной как для более значимых, так и для менее значимых платежей?

Мне кажется, вопрос еще остается открытым: я уверен, что Bitcoin изменит мир, но вместе с тем я не так уверен, что мы будем жить в мире, где каждая транзакция, проведенная с помощью сети Bitcoin, «пройдет» через базу Blockchain.

- Инструмент анализа ценных бумаг на западных рынках

- Модельные портфели для инвестиций в зарубежные и отечественные акции

- Аналитика и обзоры рынка

- Покупка акций американских компаний из России

Золотой стандарт. Теория, история, политика

%PDF-1.7 % 2 0 obj > /Metadata 4 0 R /Outlines 5 0 R /PageLabels > 1 > 3 >] >> /Pages 6 0 R /Type /Catalog >> endobj 4 0 obj > stream GPL Ghostscript 9.262020-12-11T08:30:45+03:00Adobe InDesign CS3 (5.0.4)2023-03-29T11:13+05:00uuid:911fbfe6-738e-11f6-0000-a9616d95af81uuid:911fbfe6-738e-11f6-0000-a9616d95af81application/pdf

88g

88gFDIC: PR-16-2023 10.03.2023

Пресс-релиз

Для немедленного выпуска

Последнее обновление: 12 марта 2023 г.

ВАШИНГТОН – Банк Силиконовой долины, Санта-Клара, Калифорния, сегодня был закрыт Калифорния Отделение финансовой защиты и инноваций, который назначил Федеральную службу страхования депозитов Корпорация (FDIC) как приемник. Для защиты застрахованных вкладчиков FDIC создала Национальную страховую компанию. Банк Санты Клара (ДИНБ). На момент закрытия FDIC в качестве получателя немедленно перешел к DINB все застраховано депозиты банка Силиконовой долины.

Все застрахованные вкладчики получат полный доступ к своим застрахованным вкладам не позднее понедельника

утро,

13 марта 2023 г. FDIC выплатит незастрахованным вкладчикам авансовые дивиденды в течение следующего

неделя. незастрахованный

вкладчики получат свидетельство о конкурсном управлении на оставшуюся сумму их

незастрахованные средства. Как

FDIC продает активы Silicon Valley Bank, будущие выплаты дивидендов могут быть произведены

незастрахованный

вкладчики.

FDIC выплатит незастрахованным вкладчикам авансовые дивиденды в течение следующего

неделя. незастрахованный

вкладчики получат свидетельство о конкурсном управлении на оставшуюся сумму их

незастрахованные средства. Как

FDIC продает активы Silicon Valley Bank, будущие выплаты дивидендов могут быть произведены

незастрахованный

вкладчики.

Банк Кремниевой долины имел 17 филиалов в Калифорнии и Массачусетсе. Главный офис и все

ветви

Банк Силиконовой долины вновь откроется в понедельник, 13 марта 2023 года.

Вэлли Банк

нормальные часы работы. Банковская деятельность возобновится не позднее понедельника, 13 марта,

в том числе онлайн

банковские и другие услуги. Официальные чеки банка Силиконовой долины будут продолжать

прозрачный.

Под

Согласно Федеральному закону о страховании депозитов, FDIC может создать DINB, чтобы гарантировать, что клиенты

постоянный доступ

в свои страховые фонды.

Официальные чеки банка Силиконовой долины будут продолжать

прозрачный.

Под

Согласно Федеральному закону о страховании депозитов, FDIC может создать DINB, чтобы гарантировать, что клиенты

постоянный доступ

в свои страховые фонды.

По состоянию на 31 декабря 2022 года совокупные активы Silicon Valley Bank составляли около 209,0 млрд долларов США. и о Общий объем депозитов составляет 175,4 миллиарда долларов. На момент закрытия сумма вкладов превышает принадлежащий страховые лимиты не определены. Сумма незастрахованных вкладов будет определена один раз FDIC получает дополнительную информацию от банка и клиентов.

Клиенты со счетами на сумму более 250 000 долларов США должны связаться с FDIC по бесплатному телефону:

1-866-799-0959.

FDIC в качестве получателя сохранит все активы Silicon Valley Bank на будущее. расположение. Заем клиенты должны продолжать совершать платежи в обычном режиме.

Банк Силиконовой долины стал первым учреждением, застрахованным FDIC, которое обанкротилось в этом году. Последний застраховано FDIC 23 октября 2020 года закрывалось учреждение Almena State Bank, Алмена, штат Канзас.

FDIC: PR-16-2023

Дополнительные ресурсы:

Часто задаваемые вопросы

Неудачная банковская информация для Silicon Valley Bank, Санта-Клара, Калифорния

FDIC: когда банк терпит неудачу

Как FDIC решает вопрос о закрытии банка?

В маловероятном случае банкротства банка FDIC быстро принимает меры для защиты застрахованных вкладчиков, организуя продажу надежному банку или выплачивая вкладчикам напрямую за их депозитные счета до застрахованного лимита.

Сделка купли-продажи . Это предпочтительный и наиболее распространенный метод, при котором здоровый банк принимает на себя застрахованные депозиты обанкротившегося банка. Застрахованные вкладчики обанкротившегося банка немедленно становятся вкладчиками принимающего банка и получают доступ к своим застрахованным средствам. Принимающий банк может также приобретать кредиты и другие активы банка-банкрота.

Выплата депозита . Когда нет открытого банка-эквайера для депозитов, FDIC будет платить вкладчику напрямую чеком до застрахованного остатка на каждом счете. Такие платежи обычно начинаются в течение нескольких дней после закрытия банка.

Когда я получу свои деньги?

Федеральный закон требует, чтобы FDIC производила выплаты по застрахованным депозитам «как можно скорее» в случае банкротства застрахованного учреждения. Хотя банкротство каждого банка уникально, существуют стандартные правила и процедуры, которым следует FDIC при выплате страховых взносов. Целью FDIC является осуществление выплат по страхованию вкладов в течение двух рабочих дней после банкротства застрахованного учреждения.

Целью FDIC является осуществление выплат по страхованию вкладов в течение двух рабочих дней после банкротства застрахованного учреждения.

Примечание: Некоторые депозиты, для которых требуется дополнительная документация от вкладчиков, например, счета, связанные с официальным письменным соглашением о доверительном управлении, средства, размещенные доверенным лицом от имени владельца, например депозитным брокером, или депозиты, размещенные администратором план поощрения сотрудников может занять немного больше времени. Сроки принятия решения о страховании вкладов зависят исключительно от предоставления вкладчиком документации, необходимой FDIC для определения страхового покрытия.

Что, если вкладчик поместил деньги в обанкротившийся банк от имени траста?

При определении страхового покрытия депозитного счета, открытого на имя официального трастового соглашения, либо отзывного (обычно называемого «живым» или «семейным» трастом), либо безотзывного траста, FDIC может запросить владельца или доверительного управляющего соглашение о доверительном управлении для предоставления FDIC актуальной копии трастового документа, который FDIC рассмотрит для подтверждения применимой суммы страхового покрытия депозитов. FDIC рассмотрит соглашение о доверительном управлении с целью определения такой информации, как количество бенефициаров и, если применимо, интересы каждого бенефициара. Владелец или доверительный управляющий либо формального отзывного траста, либо неофициального трастового депозита может быть обязан заполнить декларацию о завещательном трастовом заявлении.

FDIC рассмотрит соглашение о доверительном управлении с целью определения такой информации, как количество бенефициаров и, если применимо, интересы каждого бенефициара. Владелец или доверительный управляющий либо формального отзывного траста, либо неофициального трастового депозита может быть обязан заполнить декларацию о завещательном трастовом заявлении.

Для получения дополнительной информации о требованиях к отзывным живым трастовым счетам или безотзывным трастовым счетам см. брошюру FDIC «Ваши застрахованные депозиты», доступ к которой можно получить по адресу www.fdic.gov/deposit/deposits/brochures.html

Что, если вкладчик поместил деньги в банк-банкрот через доверенное лицо?

«Доверенное лицо» — это лицо (или компания), выступающее в качестве агента от имени своего клиента (клиентов) при открытии или покупке депозитного счета (например, депозитного сертификата) в застрахованном банке. Чтобы определить страховое покрытие таких депозитов, FDIC, как правило, потребуется получить от доверительного управляющего дополнительную информацию, такую как список владельцев или владельцев каждого депозита и долларовые проценты каждого владельца на депозитном счете. Как только фидуциарий предоставит необходимую информацию, FDIC оплатит страховку одним из ранее описанных способов.

Как только фидуциарий предоставит необходимую информацию, FDIC оплатит страховку одним из ранее описанных способов.

Несмотря на то, что FDIC предоставляет сквозное страхование депозитов фактическому владельцу(ам) фидуциарного депозита, FDIC не выплачивает страхование депозитов непосредственно владельцам или клиентам. Скорее, FDIC будет выплачивать доверенному лицу страховое покрытие вкладов. В свою очередь фидуциарий будет нести ответственность за распределение выплат по страхованию вкладов своим клиентам. FDIC не пытается контролировать отношения между доверенными лицами и клиентами или распределение средств от доверенных лиц клиентам. Клиентам настоятельно рекомендуется обращаться к своим агентам/брокерам по поводу состояния их инвестиционных фондов, поскольку FDIC зависит от этих сторон в предоставлении необходимой информации для определения страхового покрытия.

Также важно понимать, что FDIC не несет ответственности за неспособность (по любой причине) доверенного лица или хранителя:

- фактически открыть депозитный счет от вашего имени в застрахованном FDIC учреждении,

- вести надлежащую документацию в поддержку депозитного счета, открытого от вашего имени

- открыть депозитный счет от вашего имени, что приведет к незастрахованным средствам.

Дополнительную информацию о требованиях к фидуциарным счетам см. в брошюре FDIC «Ваши застрахованные депозиты», доступ к которой можно получить по адресу www.fdic.gov/deposit/deposits/brochures.html

FDIC предлагает справочное руководство для депозитных брокеров выступая в качестве агентов для своих клиентов-инвесторов. На этом сайте изложены политики и процедуры FDIC, которым должны следовать депозитные брокеры при подаче заявления на сквозное страховое покрытие депозитарных счетов, депонированных в несостоятельном застрахованном учреждении FDIC.

Как закрытие банка повлияет на начисление процентов по моим вкладам?

Страховое покрытие FDIC включает основную сумму и проценты до даты банкротства банка до применимого страхового лимита для каждого депозита. Начисление процентов по всем счетам прекращается после закрытия банка. Если открытый банк приобретает депозиты у обанкротившегося банка, банк-приобретатель берет на себя ответственность за восстановление процентных ставок и начало начисления процентов после даты банкротства банка. Банк-эквайер может изменить процентную ставку по приобретенным депозитам, но вкладчик может снять свои застрахованные средства без штрафных санкций, если он захочет это сделать. Если для депозитов не найден банк-эквайер и FDIC выплачивает вкладчикам их застрахованные суммы напрямую, проценты не начисляются после даты отказа.

Банк-эквайер может изменить процентную ставку по приобретенным депозитам, но вкладчик может снять свои застрахованные средства без штрафных санкций, если он захочет это сделать. Если для депозитов не найден банк-эквайер и FDIC выплачивает вкладчикам их застрахованные суммы напрямую, проценты не начисляются после даты отказа.

Что произойдет с моими прямыми вкладами, если мой банк закроется?

Если обанкротившийся банк будет приобретен, все прямые депозиты, включая выплаты по социальному обеспечению, будут автоматически перенаправлены на депозитные счета в банке-эквайере.

Если нет банка-эквайера, FDIC обычно пытается найти ближайший банк, который временно взял бы на себя функцию прямого депозита, чтобы сделать социальные выплаты и другие государственные аннуитетные платежи доступными для клиентов. Конкретная информация о любых изменениях в оплате прямых депозитов будет доступна в офисах банка-банкрота.

Что происходит с чеками и автоматическими платежами, счета которых не были очищены до закрытия моего банка?

Когда депозиты обанкротившегося банка принимает открытый банк, некоторые или все офисы обычно вновь открываются на следующий рабочий день, и обработка чеков, выписанных на обанкротившийся банк, обычно не прерывается. Исключением из этой процедуры могут быть чеки, выписанные на депозитный счет, который был признан незастрахованным, или на счет, решение о страховании депозитов которого находится на рассмотрении.

Исключением из этой процедуры могут быть чеки, выписанные на депозитный счет, который был признан незастрахованным, или на счет, решение о страховании депозитов которого находится на рассмотрении.

Однако при выплате любые незавершенные транзакции или чеки, представленные после закрытия банка, не могут быть оплачены или списаны со счета. FDIC необходимо заморозить все депозитные счета на момент закрытия банка, чтобы быстро выплатить вкладчикам застрахованные остатки депозитов на их счетах. Любые непогашенные чеки или платежные требования, представленные после банкротства банка, будут возвращены неоплаченными и будут помечены, чтобы указать, что банк закрыт. Это не отражается на вашей кредитоспособности. Однако вы несете ответственность за предоставление других средств кредиторам, получившим чеки, которые были возвращены и не погасили ваш депозитный счет из-за закрытия банка.

Могу ли я продолжать использовать свои чеки и депозитные квитанции в новом банке?

Если есть банк-эквайер, он на короткое время примет чеки и депозитные квитанции банка-банкрота. Вы получите информацию о новых чеках и депозитных ведомостях от банка-эквайера.

Вы получите информацию о новых чеках и депозитных ведомостях от банка-эквайера.

Когда я смогу получить доступ к своему сейфу?

Когда депозиты несостоятельного банка перенимаются здоровым банком, филиалы обычно вновь открываются на следующий рабочий день. В это время у вас будет доступ к вашим сейфам. В случае выплаты вкладчику FDIC отправит вам письмо, информирующее вас о закрытии сделки. В письме будет указано, как вы можете удалить содержимое вашего ящика. Доступ к сейфовым ячейкам обычно предоставляется держателям сейфов на следующий рабочий день после закрытия.

Если у меня есть более 250 000 долларов в закрытом банке и FDIC выплачивает мне 250 000 долларов, что произойдет с суммой, превышающей 250 000 долларов?

Если, например, вкладчик имеет только один счет с балансом в 255 000 долларов США, ему или ей будет выплачено 250 000 долларов США по страховке FDIC, а на оставшиеся 5 000 долларов США, которые не застрахованы, он получит требование в отношении имущества закрытого банка.

Leave A Comment