Федеральные, региональные и местные налоги: таблица

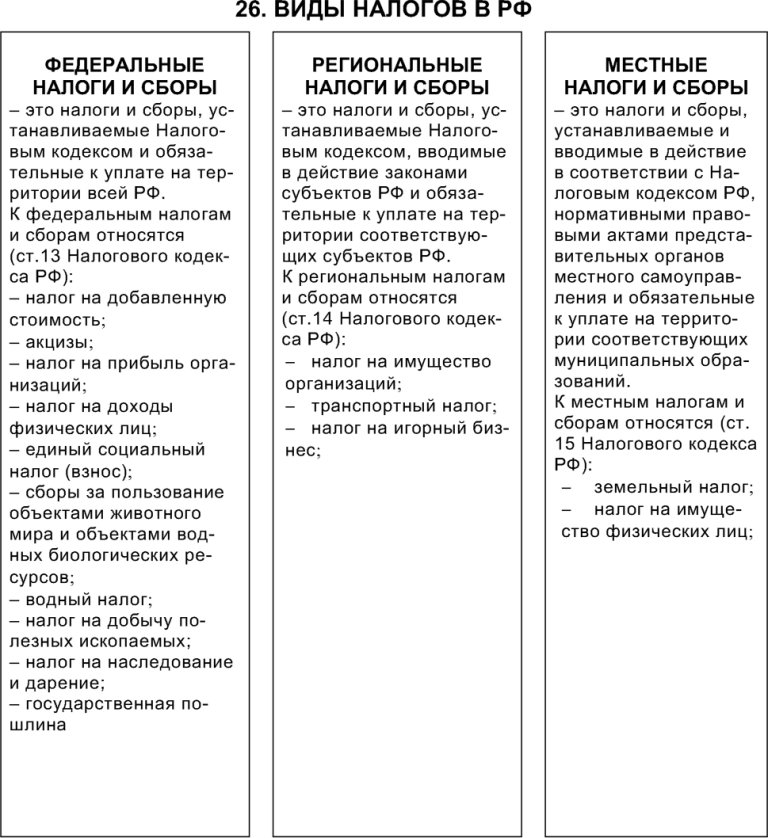

Виды налогов и основания их классификации могут быть самыми разными. Виды налогов и сборов в Российской Федерации можно сгруппировать по различным признакам: субъектам, объектам, ставкам, целевому назначению и т.п. Рассмотрим виды налогов в РФ более детально.

Виды налогов в РФ

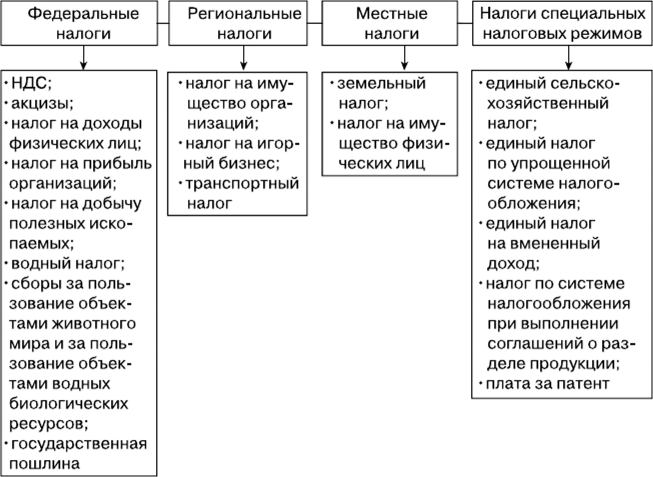

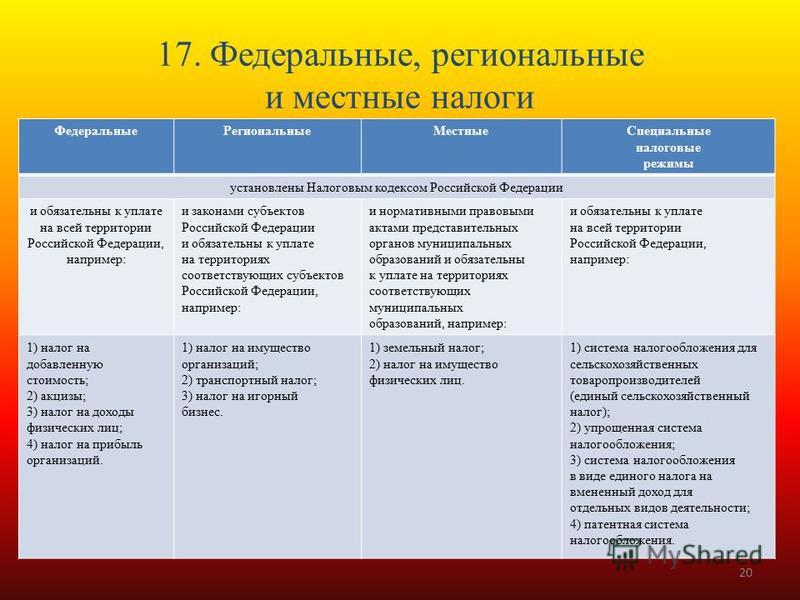

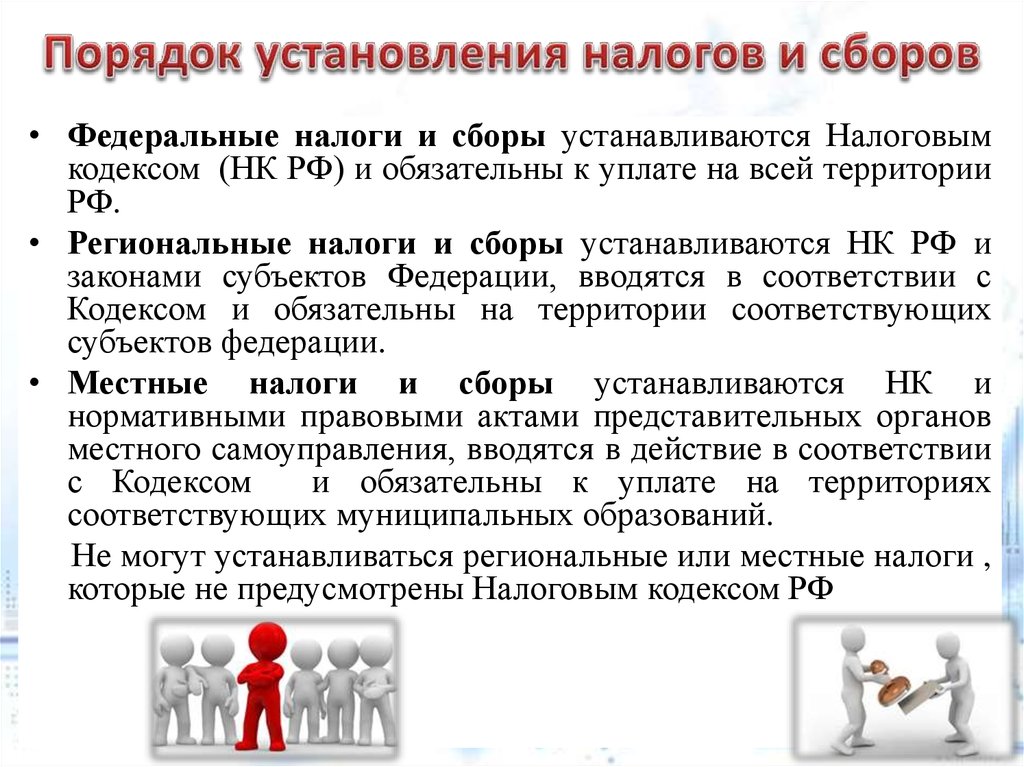

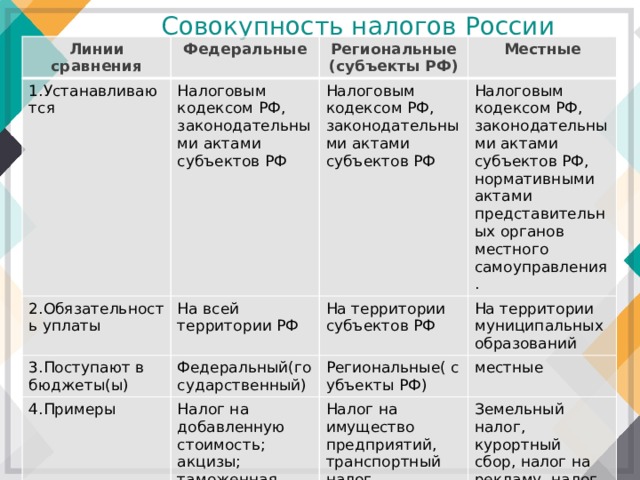

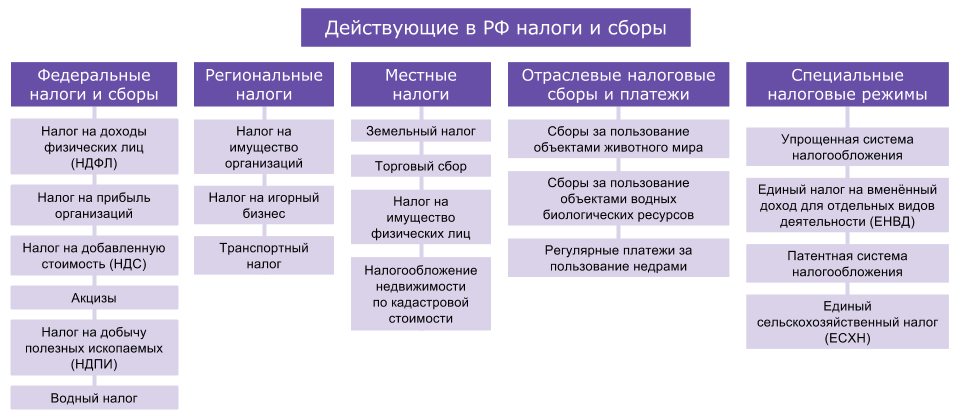

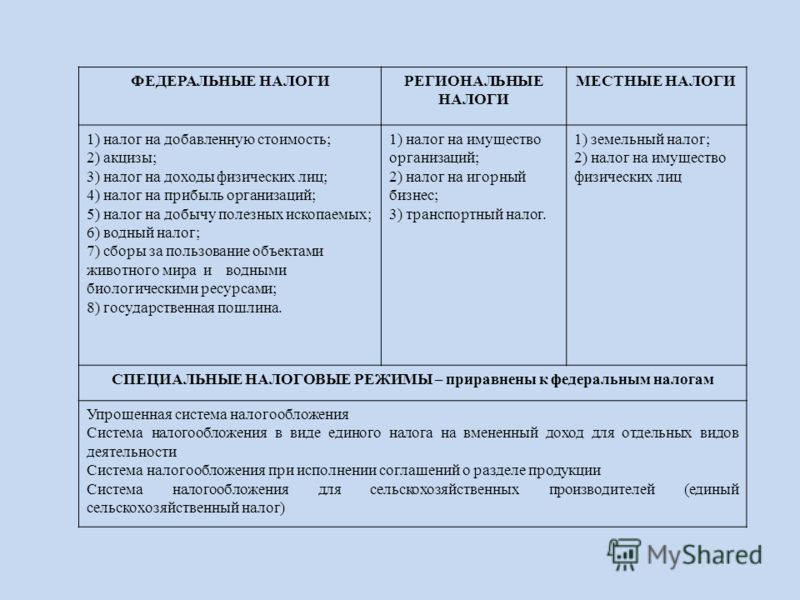

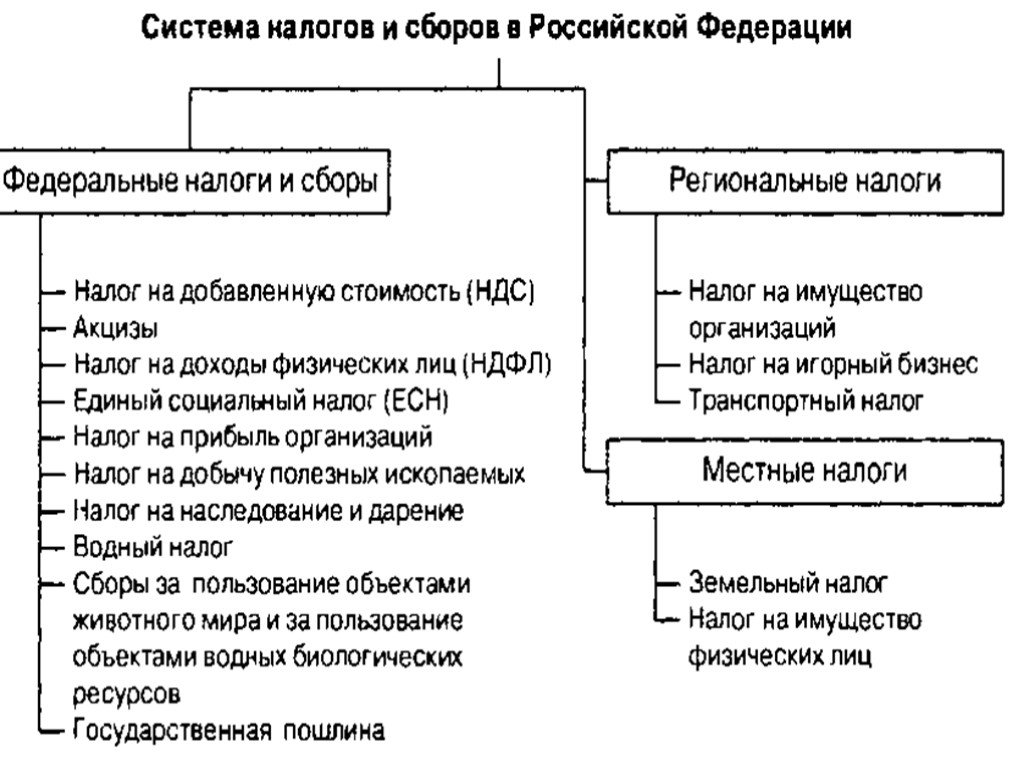

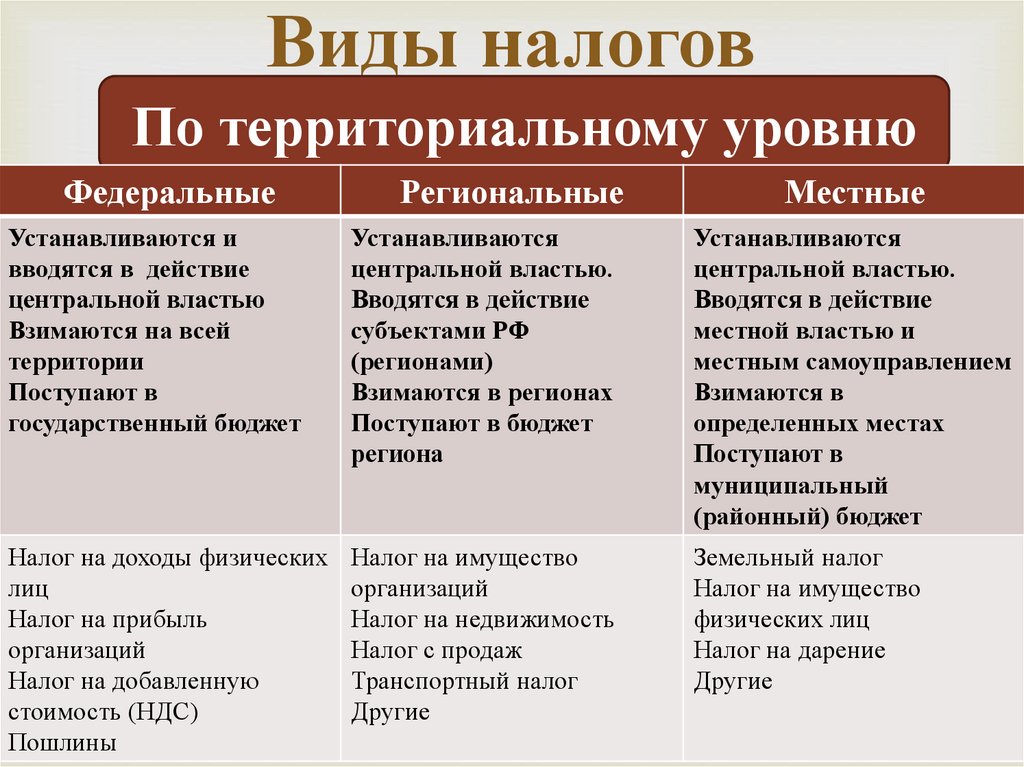

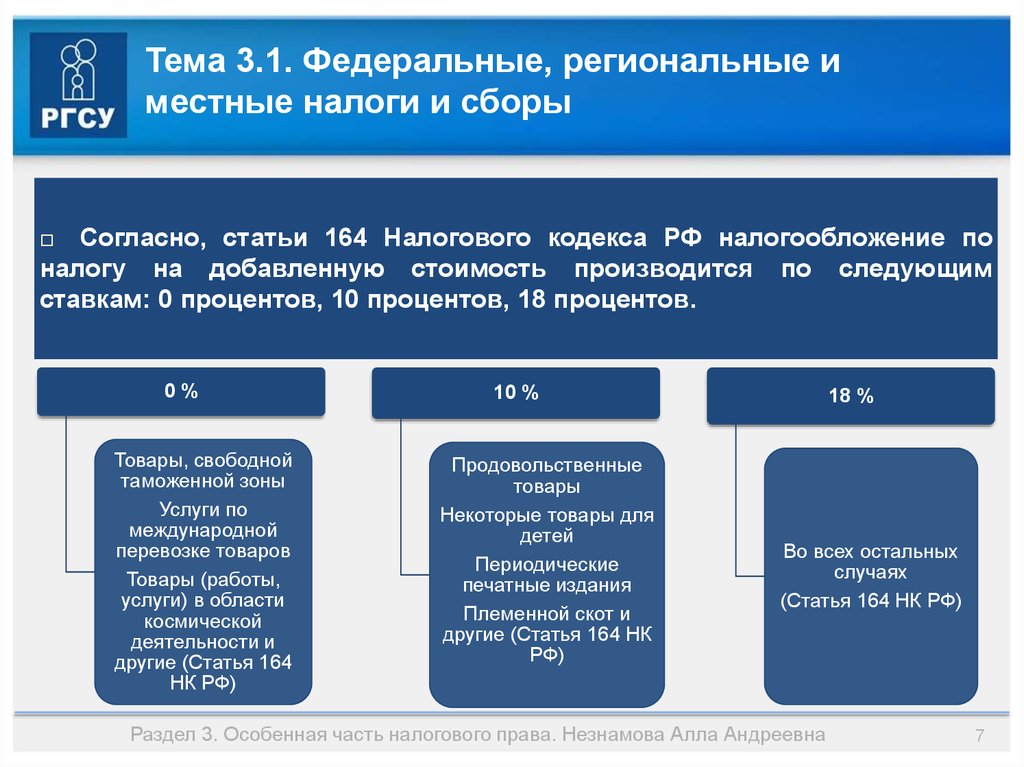

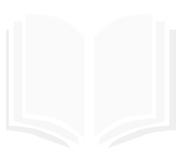

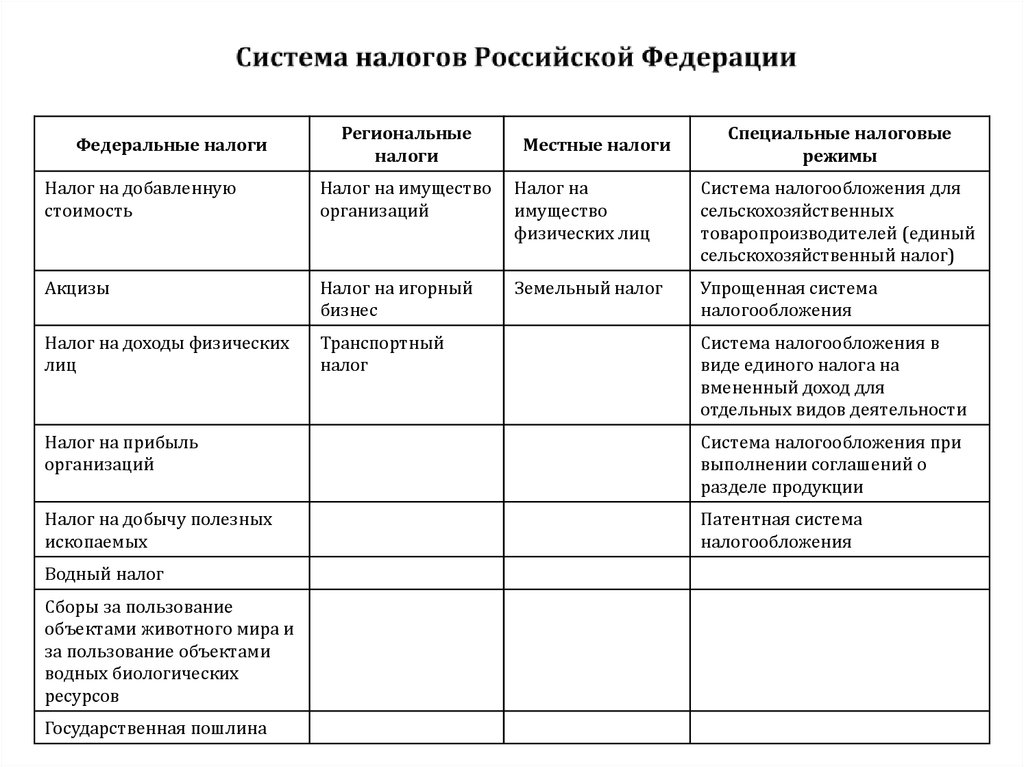

Один из главных критериев для группировки видов налогов и сборов в РФ – это тот уровень, на котором утверждается порядок уплаты этих обязательных платежей. В соответствии с данным признаком налоги бывают федеральные, региональные и местные. Основным нормативным документом, регулирующим систему налогообложения в РФ, является НК РФ. Именно этот документ содержит понятие и виды налогов и сборов и все базовые принципы формирования налоговой системы. В частности, НК РФ содержит и закрытый перечень федеральных, региональных и местных налогов (ст. 13, 14, 15). Таблица, в которой перечислены виды налогов и их классификация в зависимости от уровня, находится ниже.

|

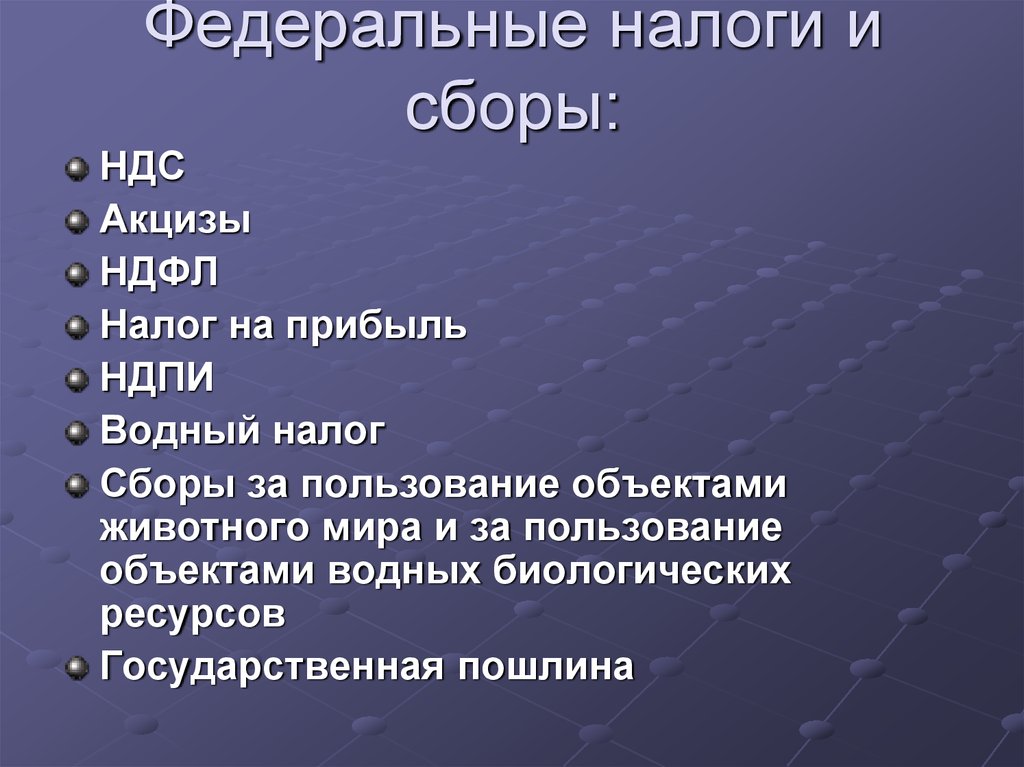

Федеральные налоги и сборы |

Акцизы НДФЛ НДС На прибыль Сборы за пользование объектами животного мира Водный налог Госпошлина Спецрежимы (УСН, ЕСХН, СРП, патенты) Платежи во внебюджетные фонды (условно — подробнее ниже) |

|

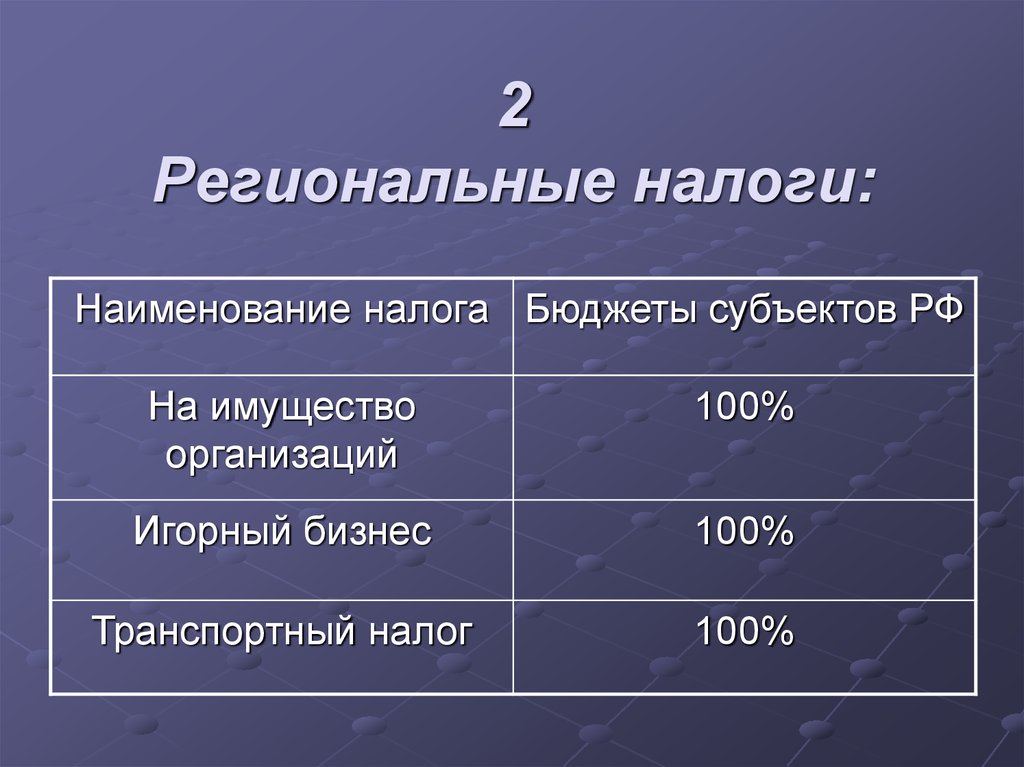

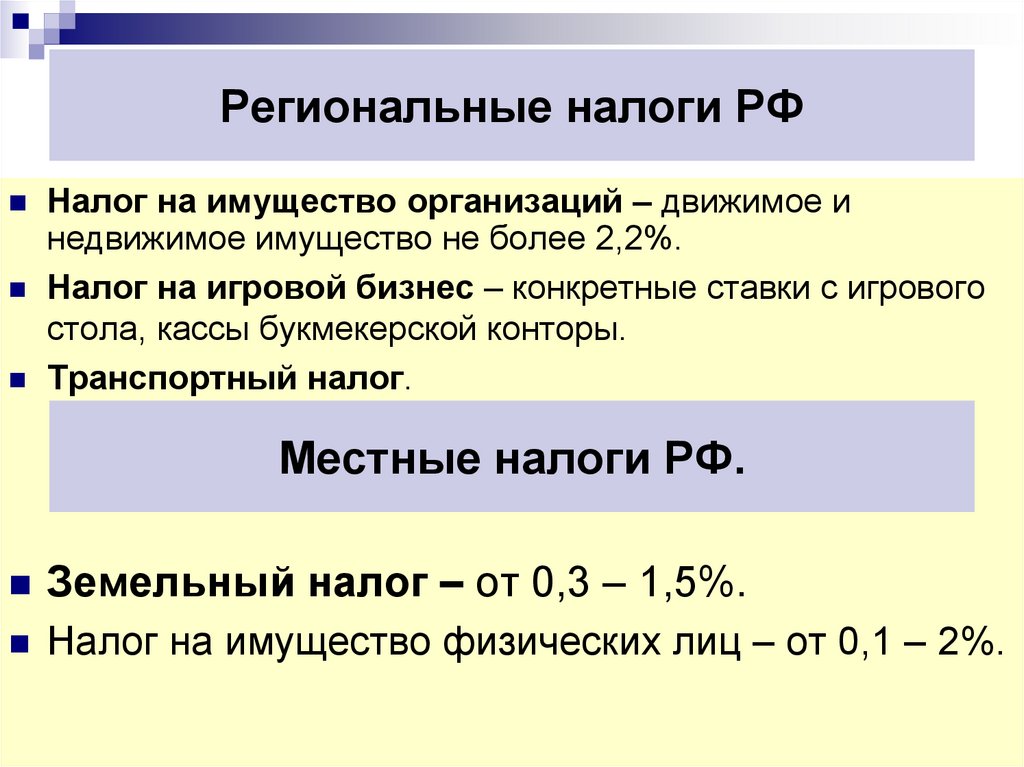

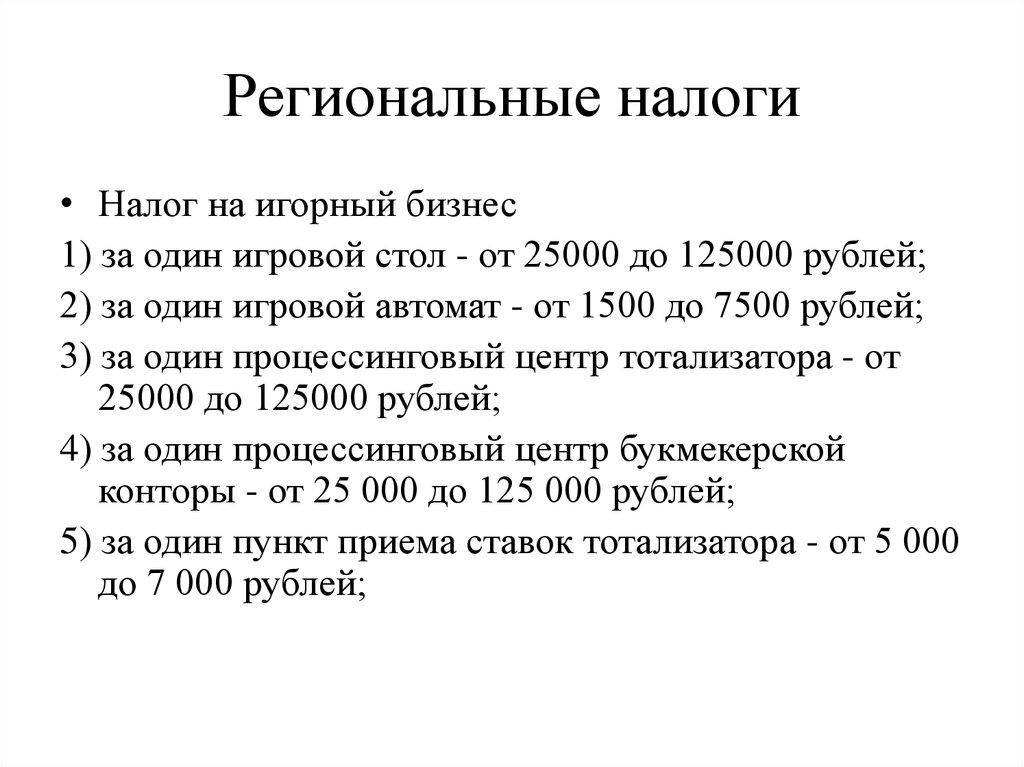

Региональные налоги и сборы |

Налог на имущество (в части организаций) Транспортный На игорный бизнес |

|

Местные налоги и сборы |

Налог на имущество (в части физических лиц) Земельный Торговый сбор |

Какую систему налогообложения может выбрать организация, подробно разъяснили эксперты «КонсультантПлюс».

Федеральные налоги

Все хозяйствующие субъекты на территории РФ платят налоги этой группы по одним и тем же правилам. Данные правила, а также любые вносимые в них изменения для этих налогов определяются только положениями НК РФ.

Среди федеральных налогов особую категорию составляют спецрежимы (раздел VIII.1 НК РФ).

Их особенность в том, что при использовании любого спецрежима налогоплательщик имеет право не платить некоторые другие федеральные, региональные и местные налоги.

Статья по теме:

Страховые взносы в 2023 году — ставки (таблица)

Для разных категорий плательщиков (страхователей) применяются разные тарифы страховых взносов. С 2023 года правила расчета взносов изменились в связи с объединением ФСС и ПФР. Взносы с выплат своим работникам уплачивают ИП и юрлица, а предприниматели также обязаны платить страхвзносы «за себя». Рассмотрим, какие ставки по страховым взносам на 2023 год предусмотрены законодательством для страхователей, производящих выплаты физлицам.

Подробнее

Рассмотрим, какие ставки по страховым взносам на 2023 год предусмотрены законодательством для страхователей, производящих выплаты физлицам.

Подробнее

Кроме того, с 2017 г. НК РФ регулирует и уплату обязательных платежей в социальные фонды (гл. 34). Хотя перечисленные страховые взносы, строго говоря, и не относятся к налогам (т.к. не являются безвозмездными платежами, а предполагают в будущем получение страхового возмещения), но их тоже можно условно отнести к «федеральной» группе.

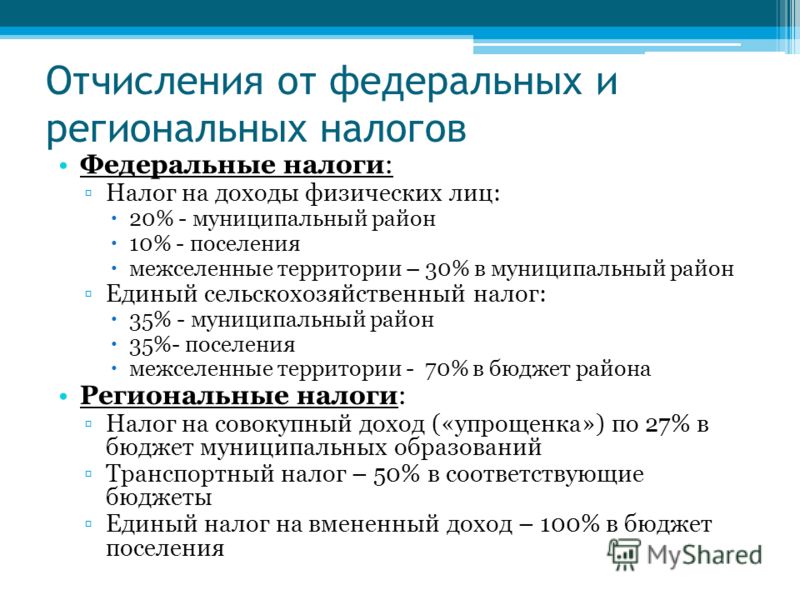

Несмотря на свое название, далеко не все налоги этой группы зачисляются в федеральный бюджет. Полностью в него попадают только НДС, водный налог, акцизы (не все, только для отдельных видов товаров) и налог на добычу полезных ископаемых в части углеводородного сырья. Остальные вилы федеральных налогов частично, в различных пропорциях, предусмотренных Бюджетным Кодексом РФ (гл. 7-9), зачисляются в региональные и местные бюджеты. Так проявляется одна из основных функций налогов – регулирующая.

Региональные и местные налоги

Эти виды налогов не полностью регулируются НК РФ. Им определяются только основные принципы, на которых базируется их взимание (вид налоговой базы, период, сроки, диапазон ставок). Точные значения ставок, критерии для формирования налоговой базы, а также льготы устанавливаются конкретными регионами РФ или муниципалитетами. Соответственно, в разных регионах отдельные условия по этим налогам могут отличаться.

Среди действующих в России федеральных, региональных и местных налогов и сборов можно выделить торговый сбор. Его особенность в том, что кодекс устанавливает для этого обязательного платежа «территориальное» ограничение. На текущий момент вводить на своей территории данный сбор могут только три города — субъекта РФ: Москва, Санкт-Петербург и Севастополь (а на практике он введен только в Москве).

Виды налогов для ИП

Индивидуальные предприниматели платят меньшее количество налогов, чем юридические лица. Но среди этих обязательных платежей присутствуют как федеральные налоги (НДС, НДФЛ), так и налоги более «низкого» уровня (транспортный, на имущество, торговый сбор). Каких-либо специальных правил для ИП, касающихся обязательных платежей того или иного уровня, не существует. Порядок уплаты предпринимателем обязательных платежей зависит только от особенностей его деятельности и выбранного режима налогообложения.

Но среди этих обязательных платежей присутствуют как федеральные налоги (НДС, НДФЛ), так и налоги более «низкого» уровня (транспортный, на имущество, торговый сбор). Каких-либо специальных правил для ИП, касающихся обязательных платежей того или иного уровня, не существует. Порядок уплаты предпринимателем обязательных платежей зависит только от особенностей его деятельности и выбранного режима налогообложения.

Выводы

По уровню установления в РФ выделяются следующие виды налогов: федеральные, региональные и местные налоги. Общий порядок начисления и уплаты для налогов, независимо от уровня, прописывается в первую очередь в НК РФ. Кроме того по региональным и местным налогам конкретные правила утверждаются местными органами власти. Порядок, в соответствии с которым основные виды налогов в РФ распределяются между уровнями бюджета, определяется Бюджетным Кодексом РФ. Данное распределение используется правительством для стимулирования развития тех или иных регионов или отраслей экономики.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Статья 12 НК РФ. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации, представительных органов муниципальных образований, представительного органа федеральной территории «Сириус» по установлению налогов и сборов

1. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах, если иное не предусмотрено настоящим пунктом.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

Региональные налоги, обязательные к уплате в федеральной территории «Сириус», устанавливаются, вводятся в действие и прекращают действовать в указанной территории в соответствии с настоящим Кодексом.

4. Местными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах, если иное не предусмотрено настоящим пунктом.

Местные налоги и сборы устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), муниципальных округов, городских округов (внутригородских районов) о налогах и сборах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), муниципальных округов, городских округов (внутригородских районов), если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), муниципальных округов, городских округов (внутригородских районов) в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), муниципальных округов, городских округов (внутригородских районов) о налогах и сборах.

В городском округе с внутригородским делением полномочия представительных органов муниципальных образований по установлению, введению в действие и прекращению действия местных налогов на территориях внутригородских районов осуществляются представительными органами городского округа с внутригородским делением либо представительными органами соответствующих внутригородских районов согласно закону субъекта Российской Федерации о разграничении полномочий между органами местного самоуправления городского округа с внутригородским делением и органами местного самоуправления внутригородских районов.

Местные налоги и сборы в городах федерального значения Москве, Санкт-Петербурге и Севастополе устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах и сборах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

Местные налоги и сборы в федеральной территории «Сириус» устанавливаются настоящим Кодексом и нормативными правовыми актами представительного органа федеральной территории «Сириус» о местных налогах и сборах и обязательны к уплате в указанной территории, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать в федеральной территории «Сириус» в соответствии с настоящим Кодексом и нормативными правовыми актами представительного органа федеральной территории «Сириус» о местных налогах и сборах.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, представительным органом федеральной территории «Сириус») определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, представительным органом федеральной территории «Сириус») в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

При установлении местных сборов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя, представительным органом федеральной территории «Сириус») определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, ставки сборов, а также могут устанавливаться льготы по уплате сборов, основания и порядок их применения.

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом.

6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 — 15 настоящего Кодекса.

Законодательные (представительные) органы государственной власти субъектов Российской Федерации и представительные органы муниципальных образований в случаях, порядке и пределах, которые предусмотрены настоящим Кодексом, вправе устанавливать по специальным налоговым режимам:

виды предпринимательской деятельности, в отношении которых может применяться соответствующий специальный налоговый режим;

ограничения на переход на специальный налоговый режим и на применение специального налогового режима;

налоговые ставки в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности;

особенности определения налоговой базы;

налоговые льготы, а также основания и порядок их применения.

Комментарий эксперта:

Виды налогов и степень полномочий законодательных органов в регионах на основании ст. 12 НК РФ >>>

В РФ действуют три вида налогов — федеральные, региональные и местные. Это следует из многих статей Кодекса, и определено положениями ст. 12 НК РФ.

12 НК РФ.

См. все связанные документы >>>

< Статья 11.3. Единый налоговый платеж. Единый налоговый счет

Статья 13. Федеральные налоги и сборы >

Комментируемая статья устанавливает характеристики федеральных, региональных и местных налогов, конкретные виды которых предусмотрены статьями 13, 14 и 15 НК РФ: приведены понятия каждого из видов налогов, определены полномочия государства, субъектов РФ и муниципальных образований по установлению субъектов и элементов налогообложения.

Устанавливая региональные и местные налоги, уполномоченные органы власти вправе действовать только в предоставленных НК РФ пределах: то, что прямо урегулировано в НК РФ, не может быть по-другому установлено в нормативном правовом акте субъекта РФ или муниципального образования.

Например, согласно статьям 15, 387 НК РФ земельный налог относится к местным налогам, поэтому НК РФ регулируются не все элементы налогообложения. Часть из них, а именно налоговые ставки, порядок и сроки уплаты налога, а также налоговые льготы устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Вместе с тем данные акты должны соответствовать положениям главы 31 НК РФ, в частности обеспечивать соблюдение максимального размера налоговой ставки, оговоренного в статье 394 НК РФ (см. Постановление ФАС Поволжского округа от 15.12.2011 N А65-17247/2011).

В письме от 17.10.2012 N 03-02-08/92 Минфин России обратил внимание, что представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) могут устанавливаться налоговые льготы по местным налогам в порядке и пределах, которые предусмотрены НК РФ, однако указанным органам не предоставлено право изменять или отменять налоговые льготы по местным налогам, установленные НК РФ и Законом РФ от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц».

Следует обратить внимание, что налоги и сборы, которые установлены НК РФ, обязательны к уплате на всей территории Российской Федерации, исключения приведены в положениях пункта 7 статьи 12 НК РФ.

Статьей 12 НК РФ представительным органам муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлены полномочия при установлении местных налогов определять в порядке и пределах, которые предусмотрены НК РФ, особенности определения налоговой базы, налоговые льготы, основания и порядок их применения. Указанная норма является общей и применяется ко всем местным налогам с учетом конкретизации в части второй НК РФ.

Как отмечено в письме ФНС России от 08.04.2015 N БС-4-11/5919, в развитие этой нормы статьей 399 НК РФ предусмотрено, в отношении каких из указанных выше элементов налога на имущество физических лиц устанавливаются ограничения. Пунктом 2 указанной статьи представительным органам муниципальных образований (законодательным (представительным) органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлено право устанавливать особенности определения налоговой базы в соответствии с главой 32 НК РФ.

В силу этой же статьи НК РФ представительным органам муниципальных образований (законодательным (представительным) органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлено право устанавливать налоговые льготы, не предусмотренные главой 32 НК РФ, основания и порядок их применения без каких-либо ограничений.

Учитывая изложенное, ограничения налоговых льгот, установленные статьей 407 НК РФ, применяются исключительно в отношении налоговых льгот, предусмотренных этой статьей, и не распространяются на налоговые льготы, устанавливаемые представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Также в статье 12 НК РФ указано на специальные налоговые режимы, виды которых установлены в статье 18 НК РФ.

Как отмечено в Постановлении Восемнадцатого арбитражного апелляционного суда от 13. 03.2008 N 18АП-1107/2008 по делу N А76-23882/2007, спецификой специальных налоговых режимов (раздел VIII.1 Налогового кодекса Российской Федерации) является то, что данные налоговые режимы могут применять только отдельные субъекты предпринимательской деятельности, опять же при соблюдении ими условий, необходимых для применения конкретного специального налогового режима. Утрата одного из таких условий, как следствие, влечет за собой невозможность применения специального налогового режима и необходимость исчисления и уплаты налогов и сборов с применением общего режима налогообложения.

03.2008 N 18АП-1107/2008 по делу N А76-23882/2007, спецификой специальных налоговых режимов (раздел VIII.1 Налогового кодекса Российской Федерации) является то, что данные налоговые режимы могут применять только отдельные субъекты предпринимательской деятельности, опять же при соблюдении ими условий, необходимых для применения конкретного специального налогового режима. Утрата одного из таких условий, как следствие, влечет за собой невозможность применения специального налогового режима и необходимость исчисления и уплаты налогов и сборов с применением общего режима налогообложения.

Между тем специальные налоговые режимы установлены исходя из основного принципа, сформулированного в пункте 1 статьи 3 НК РФ, и отвечают, в числе прочего, целям, закрепленным ранее в Федеральном законе от 14.06.1995 N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» и нашедшим отражение в последующем в Федеральном законе от 14.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Таким образом, получение определенных налоговых преференций субъектами предпринимательской деятельности, использующими специальные налоговые режимы, призвано прежде всего обеспечить защиту и наиболее льготные условия для лиц, предпринимательская деятельность для которых не приносит существенной прибыли, либо для лиц, осуществляющих специфическую предпринимательскую деятельность. Также применение специальных налоговых режимов призвано дать развитие предпринимательской деятельности, в том числе и с учетом того, чтобы соответствующий субъект смог получить прибыль в более существенном объеме.

Во избежание злоупотребления лицами, осуществляющими предпринимательскую деятельность, правом законодатель ввел четкие ограничения, в соответствии с которыми, в числе прочего, субъекты предпринимательской деятельности, достигая определенного размера дохода либо увеличивая до определенного количества численность работников, утрачивают право на применение специальных налоговых режимов и обязаны производить исчисление и уплату налогов с применением общего режима налогообложения.

Специальные налоговые режимы с точки зрения НК РФ рассматриваются как федеральные налоги (см. Постановление ФАС Северо-Западного округа от 12.09.2012 N А21-7173/2011).

Минфин России в письме от 20.04.2006 N 03-02-07/2-30 разъяснил, что установленные главами 26.1, 26.2, 26.3 НК РФ специальные налоговые режимы предусматривают соответственно единый сельскохозяйственный налог, налог, уплачиваемый при применении упрощенной системы налогообложения, единый налог на вмененный доход для отдельных видов деятельности, которые являются федеральными налогами, не указанными в статье 13 НК РФ.

В НК РФ не указано, что специальные налоговые режимы могут предусматривать региональные и (или) местные налоги.

Следует добавить, что глава 26.4 НК РФ устанавливает еще один специальный налоговый режим — систему налогообложения при выполнении соглашений о разделе продукции, с 01.01.2013 действует такой ранее не являвшийся самостоятельным специальный налоговый режим (фактически ранее он являлся частью УСН), как патентная система налогообложения (глава 26. 5 НК РФ в редакции Федерального закона от 25.06.2012 N 94-ФЗ).

5 НК РФ в редакции Федерального закона от 25.06.2012 N 94-ФЗ).

Необходимо обратить внимание, что до 01.01.2013 переход на ЕНВД был обязателен в случае осуществления одного из видов деятельности, в отношении которых на соответствующей территории введен ЕНВД, в то время как с 01.01.2013 переход на ЕНВД является добровольным.

Подготовка к подаче федеральной налоговой декларации | Регион Банк

Целевая страница сегмента — это Personal Insights. Нажмите здесь, чтобы перейти на целевую страницу сегмента.

Подготовка к подаче федеральной налоговой декларации

ПредыдущийТип контента: Статья

Прежде чем приступить к уплате налогов, найдите минутку и выясните, есть ли у вас все личные записи и документы, необходимые для подготовки налоговой декларации.

Этот контрольный список для подготовки к уплате налогов поможет вам подготовиться к подаче налоговой декларации.

Личные записи для вашей федеральной налоговой декларации

Чтобы подготовить вашу федеральную налоговую декларацию для подачи, важно собрать личные записи и квитанции, включая:

- Взносы в пенсионный план. (Если вы сделали взнос через своего работодателя, это будет указано в вашей форме W-2.)

- Благотворительные взносы. Организации, в которые вы внесли свой вклад, предоставят вам подтверждение вашего вклада.

- Медицинские и стоматологические расходы. Вы можете найти эту информацию в своем объяснении льгот, и многие поставщики услуг, включая вашу аптеку, могут предоставить вам полный отчет о ваших расходах.

- Расходы по уходу за ребенком

- Ущерб от бедствий. Но только в том случае, если вы находитесь в зоне стихийного бедствия, объявленной на федеральном уровне. Более подробную информацию вы можете узнать на сайте IRS.

- Расходы на образование:

- Плата за обучение, книги, расходные материалы и сборы.

Вы должны предоставить форму 1098-T. Если у вас его нет, офис стипендиата вашего колледжа может помочь вам получить копию онлайн.

Вы должны предоставить форму 1098-T. Если у вас его нет, офис стипендиата вашего колледжа может помочь вам получить копию онлайн. - Записи об оплате студенческого кредита. Вы получите форму 1098-E для отчета о платежах по студенческой ссуде.

- Плата за обучение, книги, расходные материалы и сборы.

- Расходы на самозанятость:

- Если вы работаете не по найму, собирайте квитанции о командировках, развлечениях клиентов или других расходах, связанных с работой.

- Счета за мобильный телефон или Интернет (если вы используете эти услуги для торговли или бизнеса).

- Подробная информация о любом использовании домашнего офиса (хотя у IRS есть строгие правила в отношении этого).

- Квалифицированные налоговые платежи, такие как налог на недвижимость или движимое имущество.

- Записи по ипотечным кредитам и кредитам под залог недвижимости:

- Записи, относящиеся к выплатам по ипотечным кредитам, и записи, демонстрирующие, что ссуда под залог дома использовалась для улучшения дома.

- О выплате процентов будет сообщено вам в форме 1098.

- Записи, относящиеся к выплатам по ипотечным кредитам, и записи, демонстрирующие, что ссуда под залог дома использовалась для улучшения дома.

- Ваша налоговая декларация за предыдущий год.

Эти элементы помогут вам рассчитать ваш доход, отчисления и кредиты. Если у вас еще нет системы регистрации для хранения таких квитанций, рассмотрите возможность создания ее на следующий год, чтобы упростить налоговое время.

Налоговые формы

К началу февраля ваш работодатель (работодатели), большинство финансовых учреждений и любые другие эмитенты должны отправить документы с налоговой информацией о ваших доходах или расходах. Если документ, который вам причитается, не будет получен к тому времени, обратитесь к ответственному лицу.

Вы можете получить:

- Форма W-2: Ваш работодатель должен выдать вам форму W-2, в которой указывается ваша заработная плата и другая компенсация за год, а также налоги, удержанные из вашей зарплаты. Ваш работодатель также должен подать эту форму в IRS.

- Форма 1099-INT: В ней сообщается о выплате процентного дохода, обычно выплачиваемой банком или другим финансовым учреждением.

- Форма 1099-B: В ней сообщается о продаже акций через брокера.

- Форма 1099-R: В ней подробно описываются распределения из источников, включая, помимо прочего, пенсии, пенсионные счета или аннуитеты, и, вероятно, они поступают от брокера, менеджера пенсионного плана или компании взаимного фонда.

- Форма SSA-1099: Любые полученные пособия по социальному обеспечению будут регистрироваться в этой форме Администрацией социального обеспечения.

- Форма 1098: Если проценты по ипотеке превышают определенную сумму, кредитор отправляет форму 109.8 с подробным описанием этих платежей.

- Форма 1098-T: Вы можете получить это Заявление об оплате обучения от учебного заведения или страховой компании, если вы участвовали в квалифицированных сделках со школой и/или получили от страховой компании возмещение или возмещение определенных расходов на обучение и связанных с ними расходов.

- Форма 1098-E: Вы можете получить это Заявление о процентах по студенческой ссуде, если в 2016 году вы заплатили кредитору не менее 600 долларов США.

- Форма W-2G: Эта форма должна быть заполнена определенными лицами, участвующими в игровой деятельности. Он сообщает о квалифицированных выигрышах в азартных играх и о любом федеральном подоходном налоге, удержанном с этих выигрышей. Если юридическое лицо должно заполнить эту форму для выигрышей и удержаний, связанных с игровой деятельностью, в которой вы были победителем, оно также должно предоставить вам отчет для целей налогообложения.

- Форма 1099-MISC: Вы можете получить эту форму для разных доходов, полученных в течение года, включая доход от самозанятости.

- Консолидированная форма 1099: Это форма, которая объединяет несколько различных типов формы 1099, включая 1099-INT, 1099-DIV, 1099-OID и 1099-B. Если у вас есть несколько счетов в одном и том же финансовом учреждении, вы, скорее всего, получите сводную форму вместо отдельных форм.

Это не исчерпывающие списки, поэтому посетите веб-сайт IRS.gov или обратитесь к квалифицированному налоговому консультанту, чтобы определить, какие записи и формы вам потребуются при подготовке к подаче налоговой декларации. Вы также можете посетить региональный налоговый центр для получения дополнительной информации.

Срок уплаты налогов может пройти гладко, если вы подготовите себя с помощью правильных инструментов и информации.

СледующийПросмотреть все идеи

Просмотреть все калькуляторы

Ищете больше?

Подоходный налог с населения

Начало основной области содержимого

| | |

|---|

Подайте декларацию о подоходном налоге с населения Пенсильвании с помощью myPATH

Penns У ильванцев есть возможность подавать налоговые декларации штата Пенсильвания онлайн с помощью системы myPATH Департамента доходов. Подача онлайн приводит к быстрой обработке, простым вариантам прямого депозита и автоматическим калькуляторам. Посетите mypath.pa.gov, чтобы подать налоговую декларацию.

Подача онлайн приводит к быстрой обработке, простым вариантам прямого депозита и автоматическим калькуляторам. Посетите mypath.pa.gov, чтобы подать налоговую декларацию.

Налог на доходы физических лиц в Пенсильвании взимается по ставке 3,07 процента с налогооблагаемого дохода физических лиц-резидентов и нерезидентов, имуществ, трастов, товариществ, корпораций типа S, деловых трастов и компаний с ограниченной ответственностью, не облагаемых федеральным налогом как корпорации.

Пенсильвания облагает налогом восемь классов дохода: (1) компенсация; (2) проценты; (3) дивиденды; (4) чистая прибыль от деятельности предприятия, профессии или фермы; (5) чистая прибыль или доход от реализации имущества; (6) чистая прибыль или доход от арендной платы, роялти, патентов и авторских прав; (7) доход, полученный через поместья или трасты; и (8) выигрыши в азартных играх и лотереях, включая денежные призы от лотереи Пенсильвании. Неденежные призы от лотереи PA не облагаются налогом. Убыток по одному классу дохода не может быть зачтен против дохода по другому классу, а прибыль или убыток не могут быть перенесены из года в год назад или вперед.

Убыток по одному классу дохода не может быть зачтен против дохода по другому классу, а прибыль или убыток не могут быть перенесены из года в год назад или вперед.

Содружество использует три основных метода сбора подоходного налога с населения:

- расчетные и окончательные платежи от физических лиц;

- удержание работодателя; и

- оценивается удержание от партнеров или акционеров-нерезидентов товариществами и корпорациями типа S.

Налог на доходы физических лиц в Пенсильвании не предусматривает стандартного вычета или личного освобождения. Однако физические лица могут уменьшить налоговые обязательства за счет определенных вычетов, зачетов и исключений.

Вычеты:

- Налогоплательщики могут уменьшить налогооблагаемую компенсацию допустимых невозмещаемых расходов, которые являются обычными, фактическими, разумными, необходимыми и непосредственно связаны с родом занятий или работой налогоплательщика.

Вы должны предоставить форму 1098-T. Если у вас его нет, офис стипендиата вашего колледжа может помочь вам получить копию онлайн.

Вы должны предоставить форму 1098-T. Если у вас его нет, офис стипендиата вашего колледжа может помочь вам получить копию онлайн.

Leave A Comment