Права и обязанности налогоплательщиков | Малый и средний бизнес

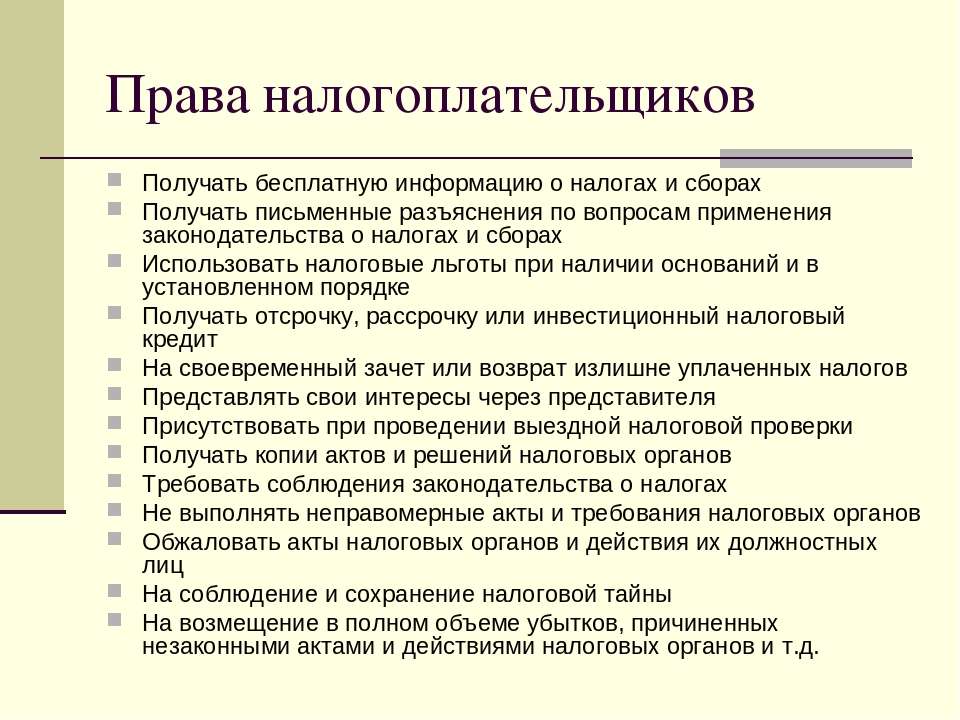

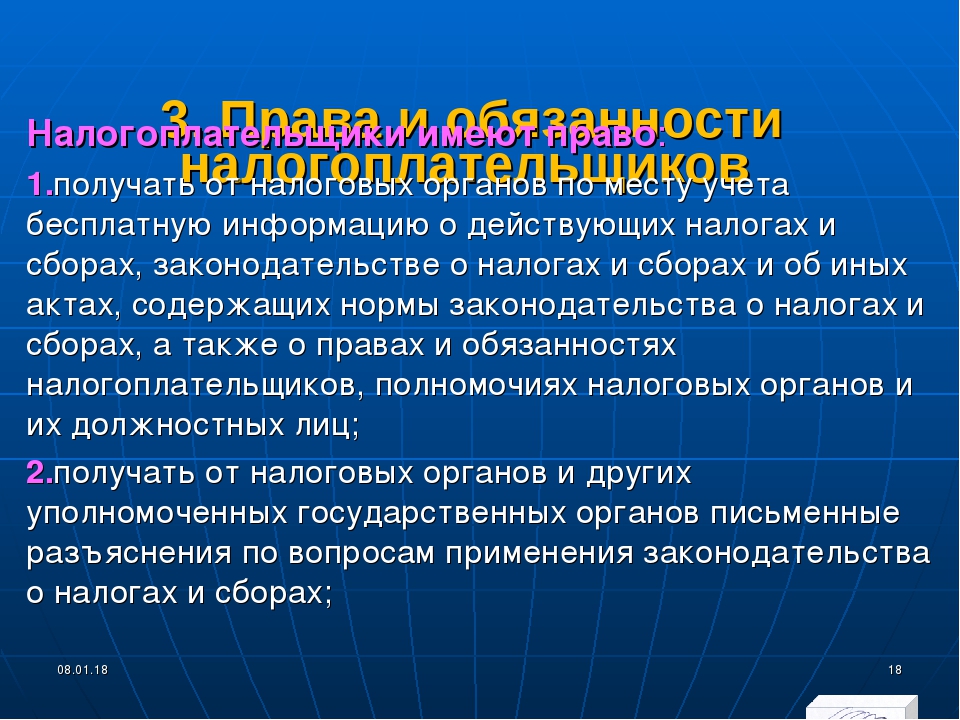

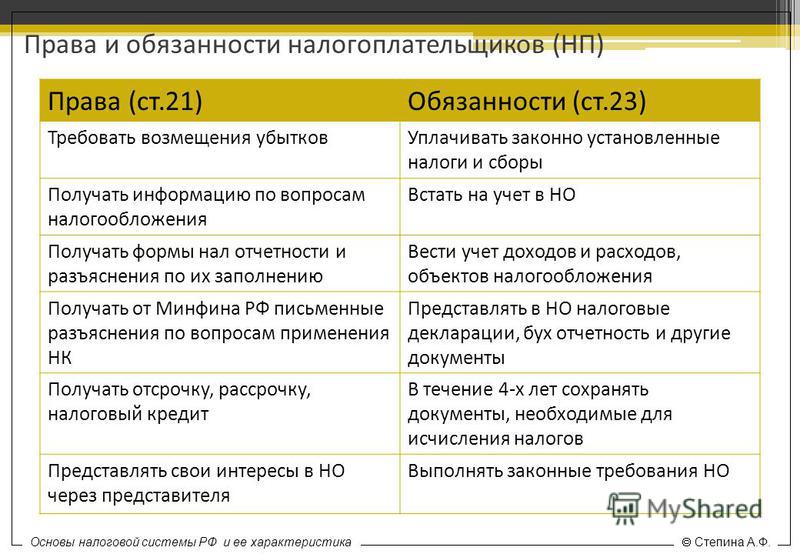

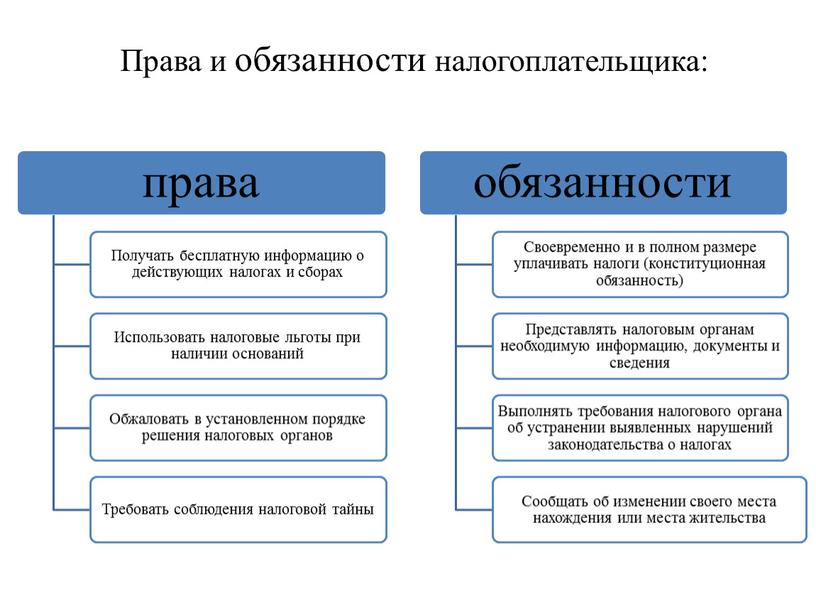

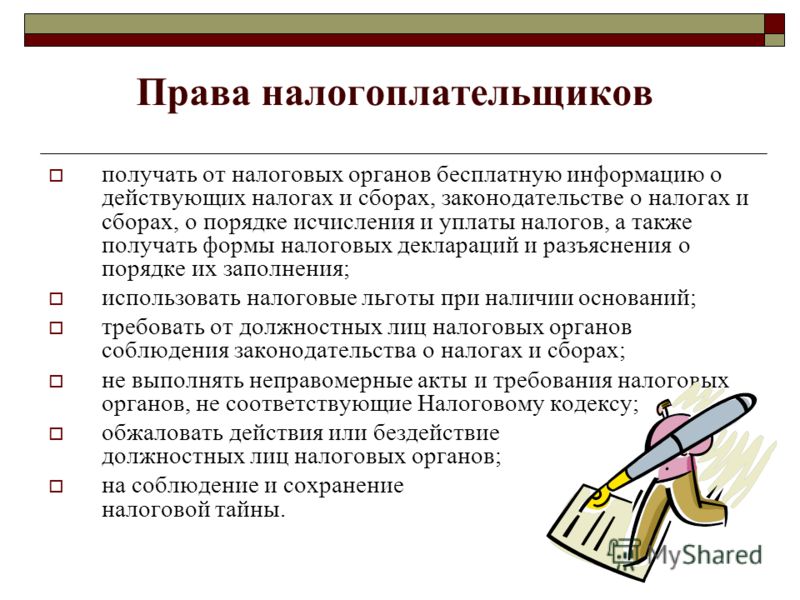

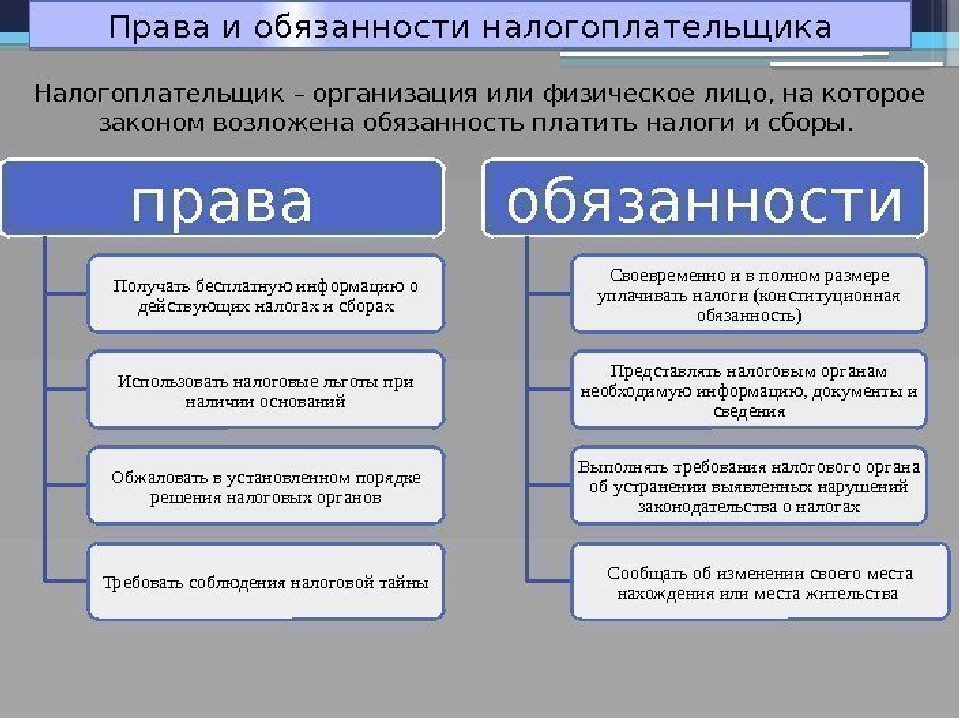

Налогоплательщики и плательщики сборов имеют право:

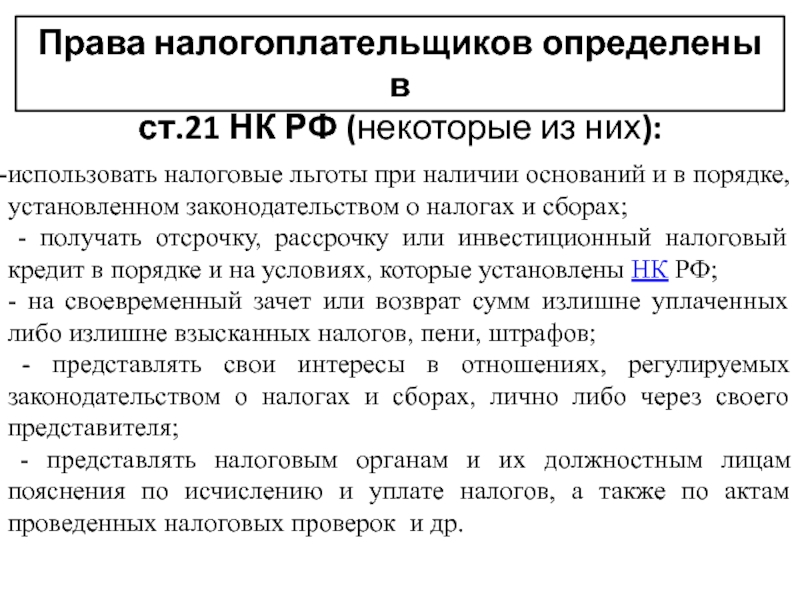

использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ;

на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

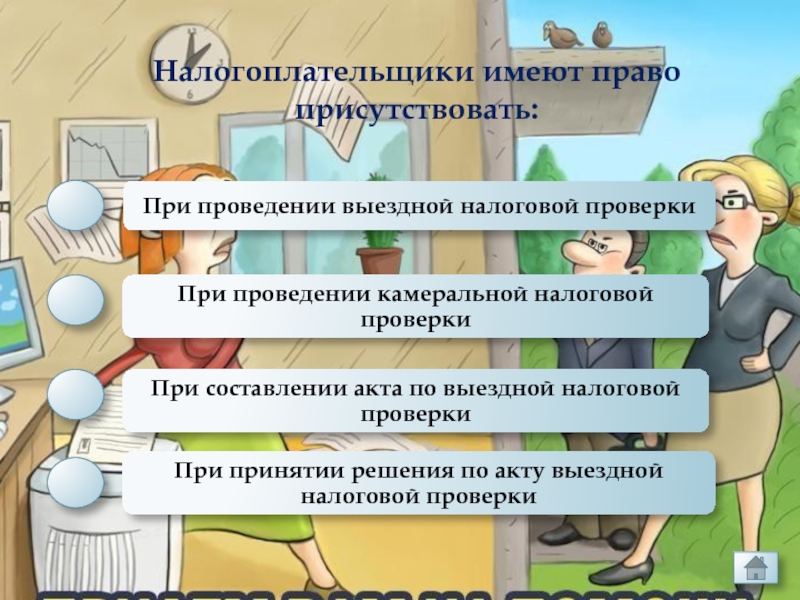

присутствовать при проведении выездной налоговой проверки;

получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

на соблюдение и сохранение налоговой тайны;

на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных НК РФ.

Налогоплательщики имеют также иные права, установленные НК РФ и другими актами законодательства о налогах и сборах.

уплачивать законно установленные налоги;

встать на учет в налоговых органах, если такая обязанность предусмотрена НК РФ;

вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

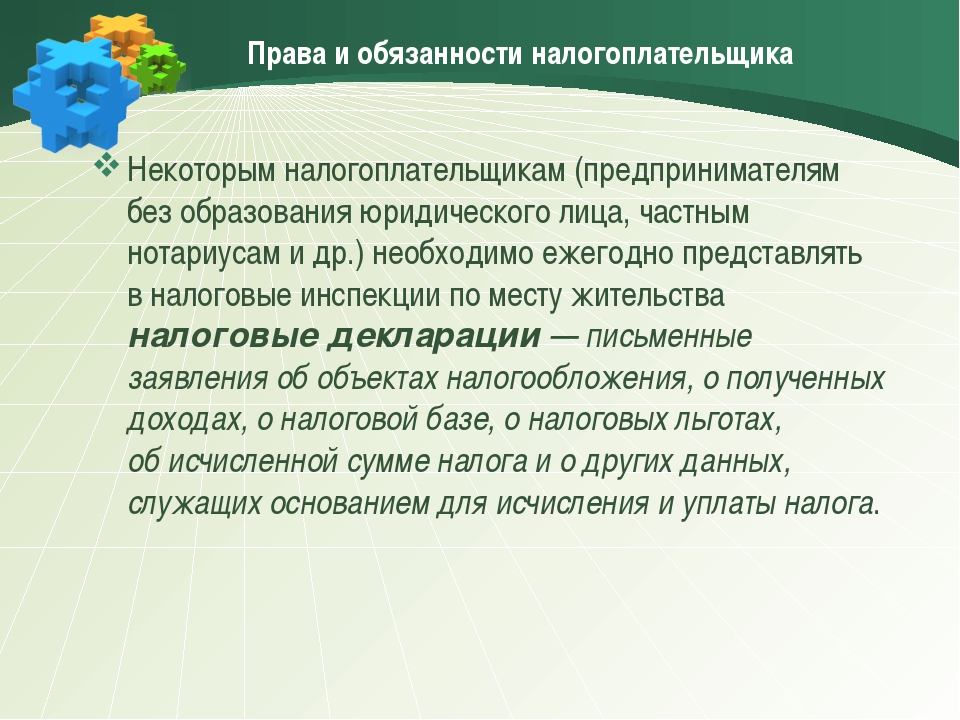

представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом «О бухгалтерском учете», за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов;

выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

нести иные обязанности, предусмотренные законодательством о налогах и сборах.

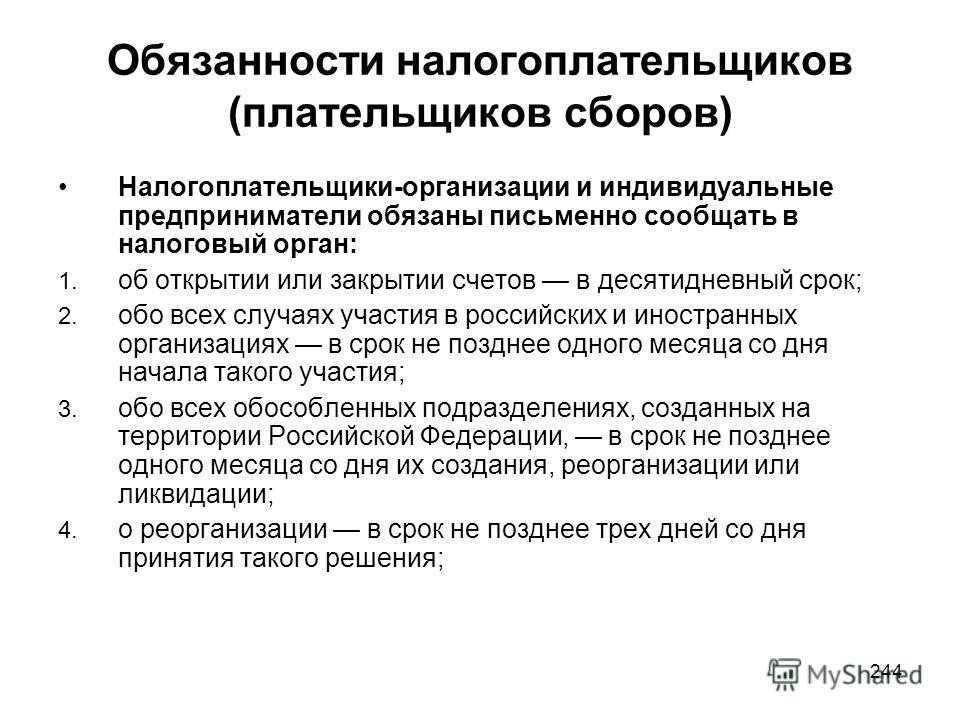

Помимо этого, налогоплательщики обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

Глава 3. Налогоплательщики и плательщики сборов. Налоговые агенты

Порядок защиты прав и законных интересов налогоплательщиков (плательщиков сборов) определяется настоящим Кодексом и иными федеральными законами.

Федеральным законом от 27 июля 2006 г. N 137-ФЗ в пункт 2 статьи 22 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2007 г.

2. Права налогоплательщиков (плательщиков сборов) обеспечиваются соответствующими обязанностями должностных лиц налоговых органов и иных уполномоченных органов.

Неисполнение или ненадлежащее исполнение обязанностей по обеспечению прав налогоплательщиков (плательщиков сборов) влечет ответственность, предусмотренную федеральными законами.

Федеральным законом от 30 декабря 2006 г. N 268-ФЗ в

настоящего Кодекса внесены изменения, вступающие в силу по истечении одного месяца со дня официального опубликования названного Федерального закона.

1. Налогоплательщики обязаны:

1) уплачивать законно установленные налоги;

2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом «О бухгалтерском учете», за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов;

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

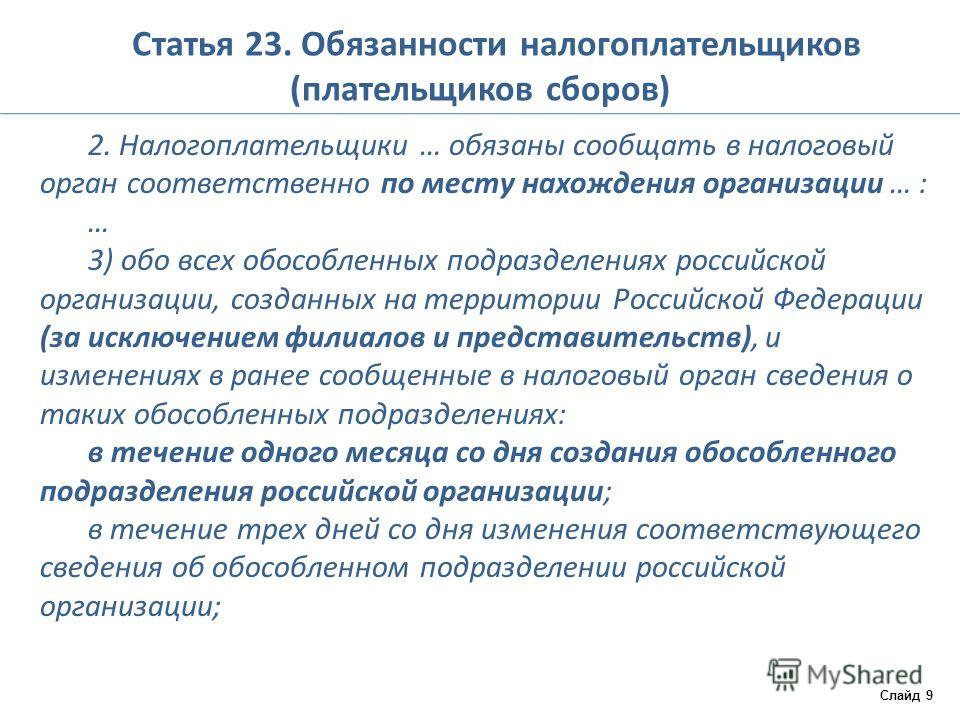

2. Налогоплательщики — организации и индивидуальные предприниматели помимо обязанностей, предусмотренных пунктом 1 настоящей статьи, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

1) об открытии или о закрытии счетов (лицевых счетов) — в течение семи дней со дня открытия (закрытия) таких счетов. Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности;

2) обо всех случаях участия в российских и иностранных организациях в срок не позднее одного месяца со дня начала такого участия;

3) обо всех обособленных подразделениях, созданных на территории Российской Федерации, — в течение одного месяца со дня создания обособленного подразделения или прекращения деятельности организации через обособленное подразделение (закрытия обособленного подразделения). Указанное сообщение представляется в налоговый орган по месту нахождения организации;

4) о реорганизации или ликвидации организации — в течение трех дней со дня принятия такого решения.

3. Нотариусы, занимающиеся частной практикой, и адвокаты, учредившие адвокатские кабинеты, обязаны письменно сообщать в налоговый орган по месту своего жительства об открытии (о закрытии) счетов, предназначенных для осуществления ими профессиональной деятельности, в течение семи дней со дня открытия (закрытия) таких счетов.

4. Плательщики сборов обязаны уплачивать законно установленные сборы и нести иные обязанности, установленные законодательством Российской Федерации о налогах и сборах.

5. За невыполнение или ненадлежащее выполнение возложенных на него обязанностей налогоплательщик (плательщик сборов) несет ответственность в соответствии с законодательством Российской Федерации.

6. Налогоплательщики, уплачивающие налоги в связи с перемещением товаров через таможенную границу Российской Федерации, также несут обязанности, предусмотренные таможенным законодательством Российской Федерации.

7. Сведения, предусмотренные пунктами 2 и 3 настоящей статьи, сообщаются по формам, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Федеральным законом от 27 июля 2006 г. N 137-ФЗ в статью 24 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2007 г.

1. Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

2. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено настоящим Кодексом.

Обеспечение и защита прав налоговых агентов осуществляются в соответствии со статьей 22 настоящего Кодекса.

3. Налоговые агенты обязаны:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

5) в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

4. Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном настоящим Кодексом для уплаты налога налогоплательщиком.

5. За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации.

Статья 25. Утратила силу с 1 января 2007 г.

последние изменения и поправки, судебная практика

СТ 21 НК РФ.

1. Налогоплательщики имеют право:

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований — по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

5. 1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

13) на соблюдение и сохранение налоговой тайны;

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

Бесплатная юридическая консультация по телефонам:

1.1. Налогоплательщики — физические лица вправе также представлять в налоговые органы документы (сведения) и получать от налоговых органов документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, через многофункциональные центры предоставления государственных и муниципальных услуг, в которых в соответствии с решениями высших исполнительных органов государственной власти субъектов Российской Федерации организована такая возможность, в случаях, если настоящим Кодексом предусмотрены представление в налоговые органы и получение от налоговых органов таких документов (сведений) через многофункциональные центры предоставления государственных и муниципальных услуг.

При представлении налогоплательщиком — физическим лицом документов (сведений) в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг днем их представления считается дата их приема многофункциональным центром предоставления государственных и муниципальных услуг. При этом налогоплательщику — физическому лицу многофункциональным центром предоставления государственных и муниципальных услуг выдается расписка или иной документ, подтверждающий прием документов (сведений).

При этом налогоплательщику — физическому лицу многофункциональным центром предоставления государственных и муниципальных услуг выдается расписка или иной документ, подтверждающий прием документов (сведений).

2. Налогоплательщики имеют также иные права, установленные настоящим Кодексом и другими актами законодательства о налогах и сборах.

3. Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

4. Любой из участников договора инвестиционного товарищества имеет право обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц.

Комментарий к Ст. 21 Налогового кодекса

Комментируемая статья совместно со ст. 23 НК РФ (см. комментарий к ней) содержит положения, направленные на определение правового статуса налогоплательщиков (плательщиков сборов), и устанавливает основы правовой регламентации их деятельности.

Основные права налогоплательщиков (плательщиков сборов) непосредственно закреплены в комментируемой статье. Также в ней гарантируются иные права указанных лиц, предусмотренные законодательством о налогах и сборах.

Также в ней гарантируются иные права указанных лиц, предусмотренные законодательством о налогах и сборах.

Большинство прав налогоплательщиков (плательщиков сборов), установленных комментируемой статьей, прямо корреспондируют с обязанностями налоговых органов, предусмотренными в ст. 32 НК РФ (см. комментарий к ней), что является в соответствии с п. 2 ст. 22 НК РФ (см. комментарий к ней) гарантией реализации указанных прав.

Права налогоплательщиков (плательщиков сборов), установленные комментируемой статьей, по своему содержанию образуют четыре группы: 1) права на информацию; 2) права, связанные с исполнением обязанности по уплате налогов и сборов; 3) прав, обеспечивающие реализацию интересов налогоплательщиков при осуществлении налогового учета и проведении мероприятий налогового контроля; 4) права, опосредующие защиту налогоплательщиков (плательщиков сборов).

НАЛОГОВЫЙ КОДЕКС — Глава 3. НАЛОГОПЛАТЕЛЬЩИКИ И ПЛАТЕЛЬЩИКИ СБОРОВ.

НАЛОГОВЫЕ АГЕНТЫСтатья 19. Налогоплательщики и плательщики сборов

Налогоплательщики и плательщики сборов

Статья 20. Взаимозависимые лица

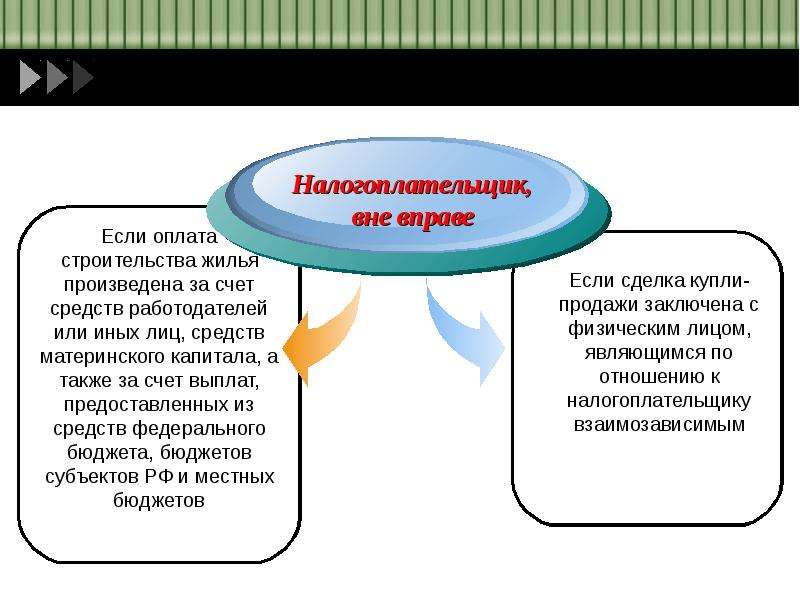

1. Взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц, а именно:

1) одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20 процентов.

Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой;

Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой; 2) одно физическое лицо подчиняется другому физическому лицу по должностному положению;

3) лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

2. Суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 1 настоящей статьи, если отношения между этими лицами могут повлиять на результаты сделок по реализации товаров (работ, услуг).

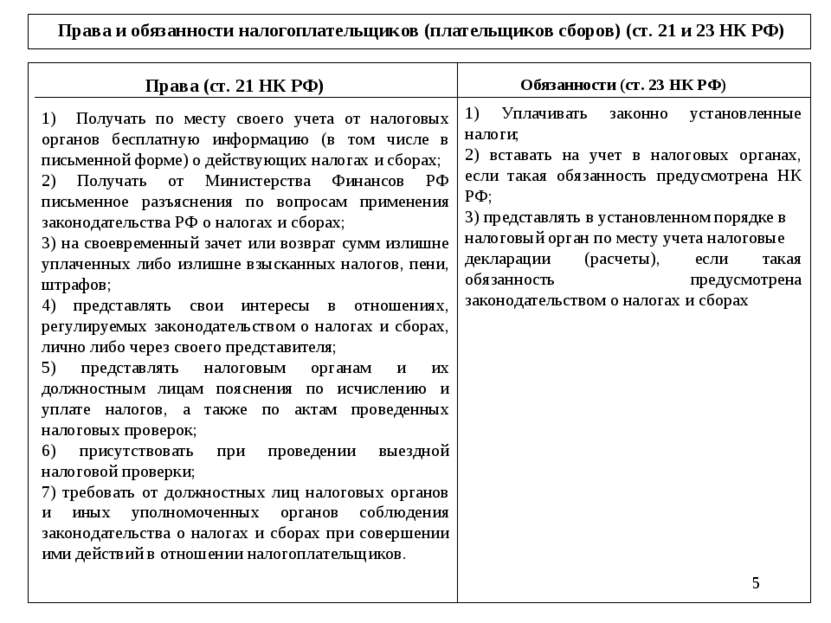

Статья 21. Права налогоплательщиков

1. Налогоплательщики имеют право:

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований — по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

13) на соблюдение и сохранение налоговой тайны;

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

2. Налогоплательщики имеют также иные права, установленные настоящим Кодексом и другими актами законодательства о налогах и сборах.

3. Плательщики сборов имеют те же права, что и налогоплательщики.

Статья 22. Обеспечение и защита прав налогоплательщиков

1. Налогоплательщикам гарантируется административная и судебная защита их прав и законных интересов. Порядок защиты прав и законных интересов налогоплательщиков определяется настоящим Кодексом и иными федеральными законами.

2. Права налогоплательщиков обеспечиваются соответствующими обязанностями должностных лиц налоговых органов и иных уполномоченных органов. Неисполнение или ненадлежащее исполнение обязанностей по обеспечению прав налогоплательщиков влечет ответственность, предусмотренную федеральными законами.

Статья 23. Обязанности налогоплательщиков

1. Налогоплательщики обязаны:

1) уплачивать законно установленные налоги;

2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом «О бухгалтерском учете», за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов;

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

2. Налогоплательщики — организации и индивидуальные предприниматели помимо обязанностей, предусмотренных пунктом 1 настоящей статьи, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

1) об открытии или о закрытии счетов (лицевых счетов) — в течение семи дней со дня открытия (закрытия) таких счетов. Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности;

2) обо всех случаях участия в российских и иностранных организациях — в срок не позднее одного месяца со дня начала такого участия;

3) обо всех обособленных подразделениях, созданных на территории Российской Федерации, — в течение одного месяца со дня создания обособленного подразделения или прекращения деятельности организации через обособленное подразделение (закрытия обособленного подразделения). Указанное сообщение представляется в налоговый орган по месту нахождения организации;

4) о реорганизации или ликвидации организации — в течение трех дней со дня принятия такого решения.

3. Нотариусы, занимающиеся частной практикой, и адвокаты, учредившие адвокатские кабинеты, обязаны письменно сообщать в налоговый орган по месту своего жительства об открытии (о закрытии) счетов, предназначенных для осуществления ими профессиональной деятельности, в течение семи дней со дня открытия (закрытия) таких счетов.

4. Плательщики сборов обязаны уплачивать законно установленные сборы и нести иные обязанности, установленные законодательством Российской Федерации о налогах и сборах.

5. За невыполнение или ненадлежащее выполнение возложенных на него обязанностей налогоплательщик несет ответственность в соответствии с законодательством Российской Федерации.

6. Налогоплательщики, уплачивающие налоги в связи с перемещением товаров через таможенную границу Российской Федерации, также несут обязанности, предусмотренные таможенным законодательством Российской Федерации.

7. Сведения, предусмотренные пунктами 2 и 3 настоящей статьи, сообщаются по формам, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Статья 24. Налоговые агенты

1. Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

2. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено настоящим Кодексом. Обеспечение и защита прав налоговых агентов осуществляются в соответствии со статьей 22 настоящего Кодекса.

3. Налоговые агенты обязаны:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

5) в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

4. Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном настоящим Кодексом для уплаты налога налогоплательщиком.

5. За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации.

Статья 25. Утратила силу с 1 января 2007 года. — Федеральный закон от 27.07.2006 N 137-ФЗ.

Комментариев нет.

Права и обязанности налогоплательщиков — Портал малого и среднего предпринимательства Республики Карелия

Налогоплательщики и плательщики сборов имеют право:…

Налогоплательщики и плательщики сборов имеют право:

- получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

- получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований — по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

- использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

- получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ;

- на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

- представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

- представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

- присутствовать при проведении выездной налоговой проверки;

- получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

- требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

- не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

- обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

- на соблюдение и сохранение налоговой тайны;

- на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

- на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных НК РФ.

Налогоплательщики имеют также иные права, установленные НК РФ и другими актами законодательства о налогах и сборах.

Налогоплательщики обязаны:

- уплачивать законно установленные налоги;

- встать на учет в налоговых органах, если такая обязанность предусмотрена НК РФ;

- вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом «О бухгалтерском учете», за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

- представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов;

- выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

- в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

- нести иные обязанности, предусмотренные законодательством о налогах и сборах.

Помимо этого, налогоплательщики обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

- в течение семи дней со дня открытия (закрытия) таких счетов. Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности;

- обо всех случаях участия в российских и иностранных организациях в срок не позднее одного месяца со дня начала такого участия;

- обо всех обособленных подразделениях, созданных на территории Российской Федерации, — в течение одного месяца со дня создания обособленного подразделения или прекращения деятельности организации через обособленное подразделение (закрытия обособленного подразделения). Указанное сообщение представляется в налоговый орган по месту нахождения организации;

- о реорганизации или ликвидации организации- в течение трех дней со дня принятия такого решения;

Плательщики сборов обязаны уплачивать законно установленные сборы и нести иные обязанности, установленные законодательством Российской Федерации о налогах и сборах.

На что имеют право налогоплательщики

1. Налогоплательщики имеют право:

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований — по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

5. 1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

13) на соблюдение и сохранение налоговой тайны;

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

2. Налогоплательщики имеют также иные права, установленные настоящим Кодексом и другими актами законодательства о налогах и сборах.

3. Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

4. Любой из участников договора инвестиционного товарищества имеет право обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц.

Перечень прав налогоплательщиков (плательщиков сборов) определен на законодательном уровне.

Права плательщиков в налоговом праве

В рамках действующего законодательства плательщиками признаются граждане и организации, которые по действующему Налоговому кодексу обязаны уплачивать все применяемые к ним сборы и налоги в пользу государственного бюджета. Кроме того, к таким плательщикам могут относиться и иностранные организации, которые не образуют юридические лица.

Права налогоплательщиков определены в статье 21 Налогового Кодекса. Перечень прав налогоплательщиков включает в себя:

- бесплатное получение информации о налогах и сборах, которые предусмотрены в настоящее время настоящим законодательством;

- налоговые льготы при определенных условиях;

- возврат средств, уплаченных сверх нормы;

- разъяснения от Министерства Финансов по спорным или возникающим вопросам;

- возможность участия и присутствия при проверке налоговых органов;

- выражать возражения и выдвигать требования по законному исполнению норм налогового права;

- сохранение налоговой тайны;

- проводить совместную сверку с налоговыми органами или их представителями;

- возмещение причиненных неправомерными действиями ущербов.

Примечательно, что налогоплательщики имеют право никак не реагировать и не выполнять те требования, которые выдвигаются со стороны налоговых органов, не имеющих никакой правовой основы. При этом плательщики и сборов, и налогов имеют равные права, равные обязанности, несут равную ответственность.

Обеспечение прав в налоговом праве

Права и обязанности налогоплательщиков прописаны в главе 3 Налогового Кодекса. Именно этот нормативно-правовой акт является высшим нормативно-правовым актов в налоговой сфере. Обеспечение прав прописано в 22 статье Налогового Кодекса.

Так, законодательством гарантируется административная защита прав плательщиков, а также судебная. Это значит, что, если права плательщика были нарушены, он имеет право обратиться с соответствующим заявлением или в налоговой орган высшей инстанции, или в суд с требованием возместить ему ущерб, а также восстановить его права.

Права и обязанности налогоплательщиков подразумевают не только исполнение со стороны налоговых органов прав плательщиков, но и со стороны плательщиков их обязанностей.

К ним относятся:

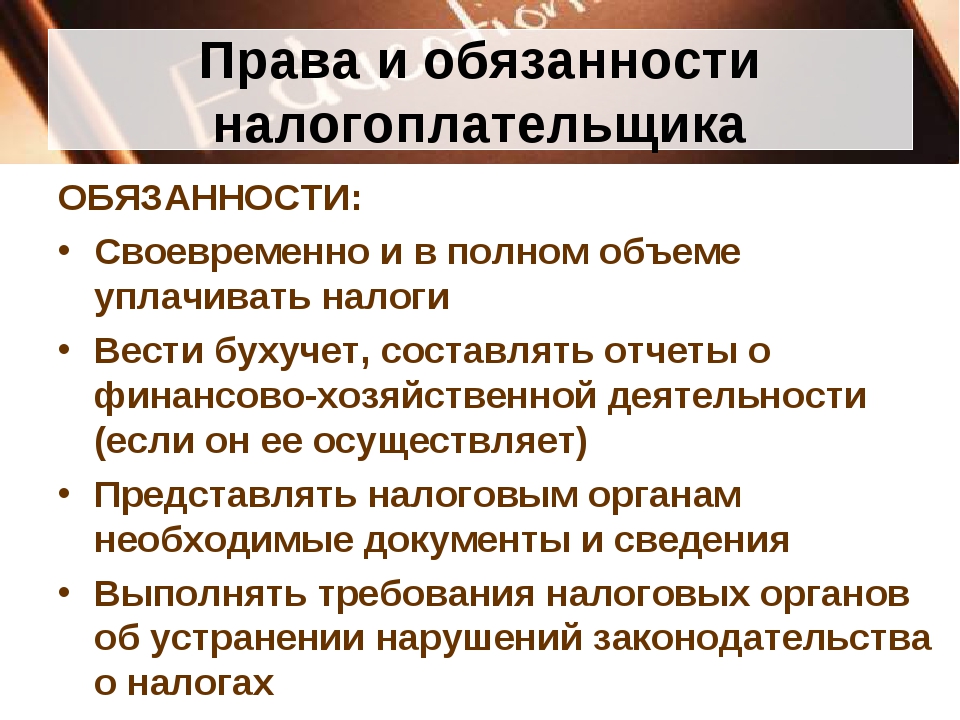

- своевременно и в полной мере уплачивать соответствующие, применяемые к плательщику, налоги и сборы;

- предоставлять соответствующие документы, которые необходимы для определения категории плательщика, с целью установления к нему налогов и сборов;

- выполнять все законные и правомерные требования налоговых органов.

Обеспечение прав плательщиков возложены на налоговые органы, к которым относятся плательщики по роду деятельности или территориальной принадлежности. В случаях, если права плательщиков нарушаются, то ответственность за это несут должностные лица соответствующих налоговых органов.

Защита прав в рамках налогового права

Существуют определенные государственные организации, которые осуществляют защиту прав плательщиков в рамках применения налогового законодательства. Федерация защиты прав налогоплательщиков является именно такой организацией. Она осуществляет административную защиту прав плательщиков.

То есть плательщик налогов или сборов, права которого были нарушены со стороны налогового органа, имеет право обратиться к представителю ФЗПН с заявлением. В нем указываются все обстоятельства дела, в том числе основание, по которому права были нарушены, прикладывает соответствующие документы-доказательства.

В нем указываются все обстоятельства дела, в том числе основание, по которому права были нарушены, прикладывает соответствующие документы-доказательства.

Например, это может быть налоговый документ, в котором отображены последние платежи плательщика, или постановление налогового органа с требованием, которое выходит за рамка налогового права.

Заявление-жалоба может служить основанием для проведения проверки работы и деятельности, как конкретного налогового органа, так и отдельных его представителей.

При этом Федерация защиты прав налогоплательщиков не является контролирующим органов, однако имеет полномочия на передачу документов в уполномоченные органы высшей инстанции.

После проверки правомерности действий налоговой службы плательщик или восстанавливается в правах, или подлежит выполнению предписанных ранее требований.

Защита прав плательщиков обеспечивается не только местными налоговыми органами, но и теми, кому они подведомственны. То есть плательщик может обратиться с жалобой не только в территориальный налоговый орган, но и в региональный или федеральный.

То есть плательщик может обратиться с жалобой не только в территориальный налоговый орган, но и в региональный или федеральный.

При этом соответствующий ответ на жалобу должен быть дан со стороны вышестоящей инстанции в течение установленного законом срок. Законодательством он предусмотрен в размере 10 календарных дней.

Нарушение прав плательщиков

В случаях, когда административная защита прав не дала соответствующих результатов, плательщик имеет право обратиться в суд с иском о восстановлении своих прав.

К примеру, если плательщику пришел для оплаты налог на транспортное средство, которое уже не относится к его имуществу. Это один из самых распространенных видов нарушений среди налоговых органов, выписывающих для оплаты налоги по старым базам данных.

В этом случае плательщик может сначала обратиться в налоговый орган для установления обстоятельств, а в случае неполучения результата – в суд. В качестве документов-доказательств о неправомерности налогов могут служить: договора купли-продажи на транспорт, документ об утилизации, договор мены или дарения.

То есть любой документ, который подтверждает, что имущество плательщику уже не принадлежит. Суд вправе не только удовлетворить такой иск, но и наказать должностные лица в административном порядке.

Любой плательщик, будь то юридическое лицо, физическое лицо или ИП, имеют право обратиться в суд с незаконными постановлениями, решениями, предписаниями, которые были подписаны руководителем налогового органа или должностным лицом. При этом защищать нарушенные права можно всеми законными способами как самостоятельно, так и с привлечением юристов, адвокатов, представителей ФЗПН.

Налоговый орган, который не обеспечил исполнение прав налогоплательщиков, несет как административную, так и уголовную ответственность.

В частности, это касается как уполномоченных лиц, которые обязаны обеспечивать исполнение прав плательщиков, так и отдельных должностных лиц, которые путем подписания должностного внутреннего приказа назначены ответственными за исполнение. Ответственность предусмотрена как дисциплинарная, так и административная/уголовная.

Ответственность предусмотрена как дисциплинарная, так и административная/уголовная.

ПРАВА НАЛОГОПЛАТЕЛЬЩИКА — налогоплательщик имеет право: получать в налоговых органах по месту учета бесплатную информацию о действующих налогах (сборах), законодательных и иных нормативных актах, регулирующих порядок и условия их уплаты; представлять свои интересы в… … Большой бухгалтерский словарь

Права налогоплательщика (плательщика сбора) основные — основными правами налогоплательщиков (плательщиков сборов) являются: получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законодательстве о налогах и сборах и об иных актах, содержащих нормы… … Энциклопедический словарь-справочник руководителя предприятия

Условия реализации права налогоплательщика на освобождение от налогообложения НДС операций, не подлежащих налогообложению НДС — операции не подлежат налогообложению (освобождаются от налогообложения) при наличии у налогоплательщиков, осуществляющих эти операции, соответствующих лицензий на осуществление деятельности, лицензируемой в соответствии с законодательством… … Энциклопедический словарь-справочник руководителя предприятия

Права налоговых органов основные — налоговые органы вправе: требовать от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) … Энциклопедический словарь-справочник руководителя предприятия

Права налоговых органов — 1. Налоговые органы вправе: 1) требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными… … Официальная терминология

Налоговые органы вправе: 1) требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными… … Официальная терминология

Освобождение от исполнения обязанностей налогоплательщика НДС — организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога (далее освобождение), если за три предшествующих последовательных календарных месяца… … Энциклопедический словарь-справочник руководителя предприятия

Представитель налогоплательщика — Лицо, которое уполномочено представлять налогоплательщика, в отношениях, связанных с законодательством по налогам и сборам (например, с налоговым органом). Нормы о представительстве в отношениях, регулируемых законодательством о налогах и сборах … Словарь: бухгалтерский учет, налоги, хозяйственное право

ПРЕДСТАВИТЕЛЬ НАЛОГОПЛАТЕЛЬЩИКА — лицо, представляющее налогоплательщика в отношениях, регулируемых законодательством о налогах и сборах. Правила о представительстве в налоговых правоотношениях (глава 4 НК) распространяются также на плательщиков сборов и налоговых агентов.… … Энциклопедия российского и международного налогообложения

Правила о представительстве в налоговых правоотношениях (глава 4 НК) распространяются также на плательщиков сборов и налоговых агентов.… … Энциклопедия российского и международного налогообложения

Арест имущества налогоплательщика — один из способов обеспечения исполнения решения о взыскании налога. В налоговом праве арест имущества представляет собой действие налогового или таможенного органа по ограничению права собственности налогоплательщика организации в отношении его… … Большой юридический словарь

Права и обязанности налогоплательщиков

Содержание статьи:

Налог – это обязательный платеж, взимаемый с граждан в пользу государства.

Налоги – главная статья доходов государства. Исходя из полученной суммы правительство готовит проект бюджета, который утверждает Государственная дума. На деньги налогоплательщиков в стране строятся новые дороги, открываются новые школы и больницы, существуют государственные музеи и другие учреждения. Именно поэтому гражданам важно осознавать свою ответственность за уплату налогов, и не случайно в Конституции России плата налогов отмечена как обязанность гражданина.

Исходя из полученной суммы правительство готовит проект бюджета, который утверждает Государственная дума. На деньги налогоплательщиков в стране строятся новые дороги, открываются новые школы и больницы, существуют государственные музеи и другие учреждения. Именно поэтому гражданам важно осознавать свою ответственность за уплату налогов, и не случайно в Конституции России плата налогов отмечена как обязанность гражданина.

Налоги выполняют следующие функции:

— фискальную (накопление денег в казне государства)

— распределительную (перераспределение доходов между разными слоями населения)

— регулирующую (с помощью налогов возможно влиять на рост экономики, к примеру)

Налоги бывают местные, региональные (платятся в «кошелек» субъекта федерации, например, в «кошелек» Краснодарского края или Ростовской области) и федеральные (платятся в общероссийский «кошелек»).

Еще налоги бывают прямые и косвенные. Прямыми налогами облагается доход или собственность гражданина. Примеры: налог на прибыль (у бизнесменов), подоходный (у наемных рабочих), налог на землю, на транспортное средство, на квартиру.

Косвенные налоги, как привило, входят в цену товара или услуги. Примеры: акцизы, НДС, налог с продаж, пошлины.

(Подробнее о налогах с экономической точки зрения читайте в нашей статье «Налоги»)

Какие права и обязанности имеют налогоплательщики?

Права и обязанности налогоплательщиков изложены в Налоговом кодексе РФ в статье 21 и 23.

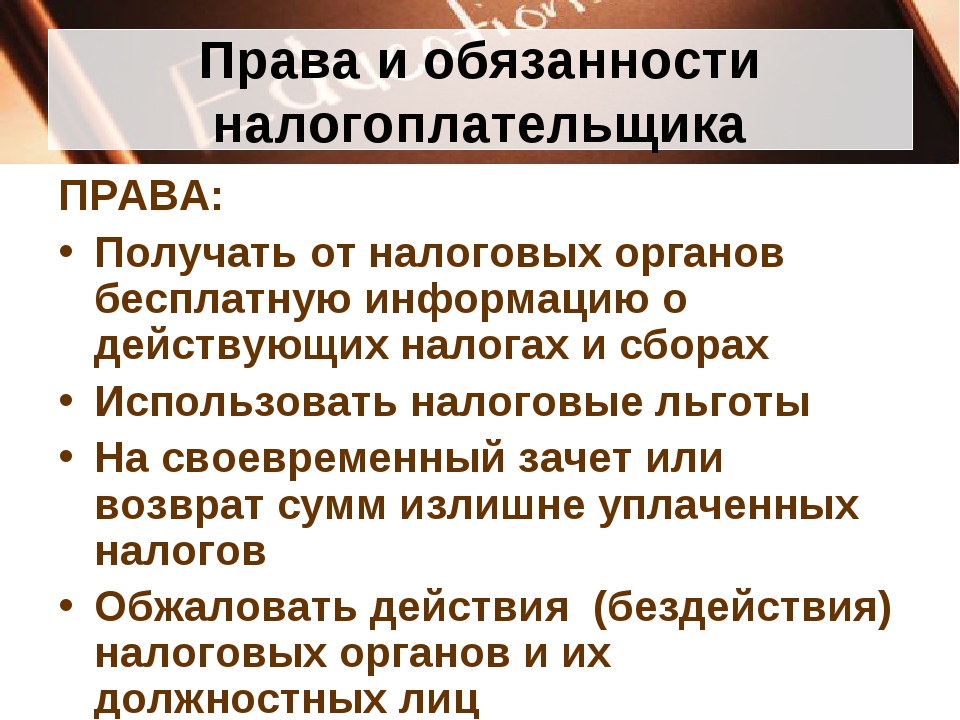

Основные права налогоплательщиков (кратко) следующие:

1) получать по месту своего учета от налоговых органов бесплатную информацию о действующих налогах и сборах

2) получать от Министерства финансов РФ письменные разъяснения по вопросам применения законодательства о налогах и сборах

3) использовать налоговые льготы

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах

7) представлять налоговым органам пояснения по исчислению и уплате налогов

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки, решений налоговых органов, налоговых уведомлений и требований об уплате налогов

10) требовать от должностных лиц налоговых органов соблюдения законодательства о налогах

11) не выполнять неправомерные акты и требования налоговых органов

12) обжаловать акты налоговых органов и действия (бездействие) их должностных лиц

13) на соблюдение и сохранение налоговой тайны

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц

15) на участие в процессе рассмотрения материалов налоговой проверки

Основные обязанности налогоплательщиков (кратко):

1) уплачивать законно установленные налоги

2) встать на учет в налоговых органах

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения

4) представлять налоговые декларации

5) представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций

6) представлять в налоговые органы документы, необходимые для исчисления и уплаты налогов

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

10) налогоплательщики — физические лица по налогам обязаны сообщать о наличии у них объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения, в налоговый орган по своему выбору в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими.

Что следует выучить по теме, чтобы сдать ЕГЭ?

В заданиях ЕГЭ встречается требование написать только три права или обязанности налогоплательщиков. Кроме того, существует план по теме «Права и обязанности налогоплательщиков». Следовательно, необходимо не просто знать, но хорошо запомнить, как минимум, три права налогоплательщика и три обязанности налогоплательщика. Самые легкие и одновременно важные следующие права и обязанности.

Три права налогоплательщиков:

1) получать бесплатную информацию о действующих налогах и сборах

2) не выполнять неправомерные акты и требования налоговых органов

3) на соблюдение и сохранение налоговой тайны

Три обязанности налогоплательщиков:

1) уплачивать законно установленные налоги

2) встать на учет в налоговых органах

3) представлять налоговые декларации

Перейти к другим темам справочника по обществознанию

Налогоплательщики имеют право на представительство при работе с IRS

IRS Tax Tip 2020-152, 10 ноября 2020 г.

IRS сгруппировало все права налогоплательщиков согласно закону в Билль о правах налогоплательщиков. В список включено право на сохранение представительства.

Вот что означает право на сохранение представительства для налогоплательщиков:

- Налогоплательщики имеют право нанять уполномоченного представителя по своему выбору для представления их интересов в их отношениях с IRS.

- Налогоплательщики, которые отправляются на собеседование в IRS, могут выбрать кого-то, кто будет их представлять.

- Налогоплательщики, которые сохраняют свое представительство, не должны присутствовать со своим представителем, если IRS официально не вызовет их для явки.

- В большинстве ситуаций IRS должно приостановить собеседование, если налогоплательщик просит проконсультироваться с представителем, например с адвокатом, сертифицированным бухгалтером или зарегистрированным агентом.

- Любой поверенный, CPA, зарегистрированный агент, зарегистрированный актуарий или другое лицо, которому разрешено представлять налогоплательщика в IRS, которое не лишено права или отстранено от практики перед IRS, может подать письменную доверенность на представление налогоплательщика в IRS.

- Налогоплательщики имеют право обратиться за помощью в клинику для малообеспеченных налогоплательщиков, если они не могут позволить себе представительство. Они могут найти LITC рядом с ними, посетив страницу клиник для малообеспеченных налогоплательщиков на IRS.gov или позвонив в IRS по бесплатному телефону 800-829-3676.

Клиники для налогоплательщиков с низким доходом являются независимыми от IRS и Службы адвокатов налогоплательщиков. Эти клиники представляют людей с доходом ниже определенного уровня и которым необходимо решить налоговые проблемы с IRS.LITC могут представлять налогоплательщиков в ходе проверок, апелляций и споров о сборе налогов в IRS и в суде. Кроме того, LITC могут предоставлять информацию о правах и обязанностях налогоплательщиков на разных языках для лиц, которые говорят на английском как на втором языке. Услуги предлагаются бесплатно или за небольшую плату.

Дополнительная информация:

Подпишитесь на налоговые советы IRS

Билль о правах налогоплательщиков | H&R Block

Справедливое отношение к налогоплательщикам — вот о чем идет речь в Билле о правах налогоплательщиков. В 2014 году IRS утвердило этот сборник прав налогоплательщиков 10, как это было предложено адвокатом налогоплательщиков. Однако IRS не установило новых прав с этим документом. Скорее, Билль о правах налогоплательщиков объединил существующие права, связанные с налоговым законодательством, нормативными актами и политиками, и объединил их в одну хартию, что облегчило их поиск.

В 2014 году IRS утвердило этот сборник прав налогоплательщиков 10, как это было предложено адвокатом налогоплательщиков. Однако IRS не установило новых прав с этим документом. Скорее, Билль о правах налогоплательщиков объединил существующие права, связанные с налоговым законодательством, нормативными актами и политиками, и объединил их в одну хартию, что облегчило их поиск.

IRS несут ответственность за знание и соблюдение этих прав, обеспечивая справедливое решение вопросов налогоплательщиков при каждом взаимодействии.Вы можете найти Билль о правах налогоплательщиков на веб-сайте IRS и в офисах IRS. Ниже вы найдете сводку каждого права.

Права налогоплательщика: чего можно ожидать от IRS

Если вы имеете дело с IRS в ответ на аудит или просто подаете свой годовой отчет, вы должны знать, что IRS предоставляет вам эти основные права налогоплательщика.

- Право на получение информации — Вы имеете право знать, что вам нужно делать в соответствии с налоговым законодательством.

Это включает четкие объяснения законов, процедур, решений IRS и результатов, касающихся вашего налогового счета. Например, если IRS отклонит ваше требование о возмещении — даже частично, оно должно объяснить конкретные причины.

Это включает четкие объяснения законов, процедур, решений IRS и результатов, касающихся вашего налогового счета. Например, если IRS отклонит ваше требование о возмещении — даже частично, оно должно объяснить конкретные причины. - Право на качественное обслуживание — Вы имеете право на оперативную, вежливую и профессиональную помощь, в том числе на понятную коммуникацию, когда вы работаете с IRS. Как правило, если вы считаете, что ваши услуги были неадекватными, вы имеете право поговорить с руководителем.

- Право на уплату налога, не превышающего правильную сумму — Вы имеете право платить только тот налог, который подлежит уплате по закону, включая проценты и штрафы. Кроме того, вы должны ожидать, что IRS будет правильно применять все платежи, которые вы сделали.

- Право оспаривать позицию IRS и быть выслушанным — Вы имеете право подавать возражения и предоставлять дополнительную документацию в ответ на официальные действия IRS или предлагаемые действия.

В случае, если вы оспариваете определенное действие, вы должны ожидать, что IRS незамедлительно рассмотрит ваш запрос и предоставит ответ, если он не согласен.

В случае, если вы оспариваете определенное действие, вы должны ожидать, что IRS незамедлительно рассмотрит ваш запрос и предоставит ответ, если он не согласен. - Право обжаловать решение IRS в независимом форуме — Вы имеете право на справедливую и беспристрастную административную апелляцию на большинство решений IRS, включая любые штрафы. Вы должны ожидать, что IRS предоставит письменный ответ на решение Апелляционного управления. Публикация IRS 5 описывает, как подготовить протест, если вы не согласны с выводами IRS.

- Право на окончательность — Вы имеете право знать, сколько времени IRS отводится на проверку конкретного налогового года, взыскание налоговой задолженности или информацию о том, когда проверка завершена.Кроме того, вы имеете право знать максимальное количество времени, отведенное для оспаривания позиции IRS.

- Право на конфиденциальность — Вы имеете право ожидать, что IRS не будет более навязчивым, чем это необходимо, при проведении любого расследования, проверки или принудительных действий.

Кроме того, вы должны ожидать, что IRS будет уважать все права на надлежащую правовую процедуру и проведет слушание с соблюдением надлежащей правовой процедуры взыскания.

Кроме того, вы должны ожидать, что IRS будет уважать все права на надлежащую правовую процедуру и проведет слушание с соблюдением надлежащей правовой процедуры взыскания. - Право на конфиденциальность — Вы имеете право ожидать, что IRS не будет раскрывать какую-либо информацию, которую вы предоставляете, за исключением случаев, когда это разрешено вами или законом.Если сотрудник IRS, составитель деклараций или другие лица неправомерно используют или раскрывают вашу информацию о возврате, вы должны ожидать, что будут приняты соответствующие меры.

- Право на сохранение представительства — Вы имеете право нанять уполномоченного представителя по вашему выбору, например сертифицированного общественного бухгалтера (CPA) или зарегистрированного агента (EA), чтобы представлять вас перед IRS. Если вы не можете позволить себе представительство, вы имеете право запросить помощь в клинике для налогоплательщиков с низким доходом.

- Право на справедливую и справедливую налоговую систему — Вы имеете право ожидать, что налоговая система рассмотрит обстоятельства и факты, которые могут повлиять на вашу платежеспособность, ваши обязательства или даже вашу способность предоставлять своевременную информацию.

Если у вас возникли финансовые трудности или IRS не решило ваши проблемы должным образом или в кратчайшие сроки, вы должны рассчитывать на получение помощи от Службы защиты интересов налогоплательщиков.

Если у вас возникли финансовые трудности или IRS не решило ваши проблемы должным образом или в кратчайшие сроки, вы должны рассчитывать на получение помощи от Службы защиты интересов налогоплательщиков.

Ноу-хау H&R Block может помочь

Навигация по налогам и работа с IRS могут быть сложными, но они также должны быть справедливыми, поэтому важно, чтобы вы знали о Билле о правах налогоплательщиков.

Не уверен, что хочешь пойти в одиночку? Наши налоговые эксперты могут помочь. Если вам нужна помощь в исследовании вашей учетной записи IRS, представление интересов в ходе аудита или помощь в решении других вопросов, мы готовы помочь вам.

Билль о правах налогоплательщиков | Департамент финансов и управления

Билль о правах налогоплательщиков

Ваши права как налогоплательщика

Вы имеете право на полное объяснение всех действий любого сотрудника директора Департамента финансов и администрации как во время аудита, так и во время инкассо.

- Вся налоговая информация, содержащаяся в записях и файлах Директора Департамента финансов и администрации (далее «Директор»), относящаяся к вам или вашему бизнесу, является конфиденциальной, за исключением случаев, предусмотренных Ark. Code Ann. § 26-18-303.

- Вы можете представлять себя на любом разбирательстве или собеседовании перед Директором, или вас может представлять любой, кого вы письменно уполномочиваете быть вашим представителем.

- Вы имеете право проконсультироваться с юристом, бухгалтером или другим представителем в любое время во время собеседования с сотрудником директора.Директор приостанавливает собеседование, чтобы вы могли проконсультироваться с вашим представителем.

- Вы можете записать любое интервью с Директором или его или ее сотрудником за свой счет. Вы должны заранее сообщить директору или его или ее сотруднику о своем намерении записать интервью. Директор также может записать интервью, и его копию можно будет получить в разумные сроки за ваш счет.

- Вы можете запросить административную проверку (подать протест) любой предлагаемой налоговой оценки.Вы должны запросить это рассмотрение в письменной форме в течение 60 дней с момента получения вами Уведомления о предлагаемой оценке. Административный пересмотр может быть основан на личном слушании, телефонном слушании или рассмотрении письменных документов. Если вы не потребуете проведения административного слушания, вы все равно можете воспользоваться средствами правовой защиты, подав иск в окружной суд.

- Если вы получили неблагоприятное решение в результате административной проверки, вы можете потребовать пересмотра решения Директором.Этот запрос должен быть оформлен в письменной форме и должен быть получен Директором в течение 20 дней с момента отправки решения слушания по почте. Если вы получили неблагоприятное решение от директора по какому-либо вопросу, вы можете прибегнуть к средствам судебной защиты, как описано ниже.

- После выдачи Уведомления об окончательной оценке или окончательного определения должностного лица, проводящего слушание, или директора, вы можете подать апелляцию на начисление налога в окружной суд, независимо от того, опротестовали ли вы оценку и потребовали административного рассмотрения.

Чтобы подать апелляцию на налоговую оценку в окружной суд, вы должны выполнить одно из следующих действий:

Чтобы подать апелляцию на налоговую оценку в окружной суд, вы должны выполнить одно из следующих действий:- Подать иск в течение 180 дней с даты Уведомления об окончательной оценке или окончательного решения должностного лица, проводящего слушание, или Директора, если налогоплательщик не уплатил причитающийся налог, штраф или проценты; или

- Уплатить всю сумму налога, подлежащего уплате, в течение одного года с даты Уведомления об окончательной оценке или окончательного решения должностного лица, проводящего слушание, или Директора, и подать иск в течение одного года с даты платежа; или

- Подать иск в течение одного года с даты окончательного решения должностного лица по слушанию или директора о взыскании начисленного налога, пени и процентов, уплаченных до момента выдачи Уведомления об окончательной оценке.

- Налогоплательщик может подать измененную декларацию или подтвержденное требование о зачете или возмещении переплаты любого государственного налога в течение трех лет с даты подачи декларации или двух лет с даты уплаты налога, в зависимости от того, что наступит позже.

Любой измененный возврат или требование о возмещении следует подавать в офис налогового отдела, который занимается администрированием данного типа налога. Возможность подачи измененной декларации недоступна налогоплательщику, чья ответственность была определена в результате проверки Департаментом.

Любой измененный возврат или требование о возмещении следует подавать в офис налогового отдела, который занимается администрированием данного типа налога. Возможность подачи измененной декларации недоступна налогоплательщику, чья ответственность была определена в результате проверки Департаментом. - Если Директор отклоняет требование о возмещении полностью или частично, Директор выдает Уведомление об отклонении требования. Вы можете запросить административную проверку (протест) Уведомления об отказе в претензии. Этот запрос должен быть отправлен в течение 60 дней с момента получения вами Уведомления об отказе в претензии. Если вы получили неблагоприятное решение по вашей административной проверке, вы можете потребовать пересмотра решения Директором. Этот запрос должен быть сделан в письменной форме в течение 20 дней с момента отправки решения слушания по почте.

- После административного слушания и соответствующей проверки налогоплательщик может потребовать судебной защиты в связи с уведомлением об отказе в иске, обжаловав решение в окружном суде.

Судебное рассмотрение доступно независимо от того, подавали ли вы запрос на административное рассмотрение. Чтобы подать апелляцию в окружной суд, вы должны подать иск в течение одного года с даты отправки по почте Уведомления об отказе в иске, окончательного решения должностного лица, проводящего слушание, или решения Директора о пересмотре, в зависимости от того, что наступит позже.Если Директор не вынесет письменного решения в ответ на требование о возмещении в течение шести месяцев с даты подачи требования о возмещении, налогоплательщик может подать иск о возмещении заявленной суммы.

Судебное рассмотрение доступно независимо от того, подавали ли вы запрос на административное рассмотрение. Чтобы подать апелляцию в окружной суд, вы должны подать иск в течение одного года с даты отправки по почте Уведомления об отказе в иске, окончательного решения должностного лица, проводящего слушание, или решения Директора о пересмотре, в зависимости от того, что наступит позже.Если Директор не вынесет письменного решения в ответ на требование о возмещении в течение шести месяцев с даты подачи требования о возмещении, налогоплательщик может подать иск о возмещении заявленной суммы. - Любой налогоплательщик, желающий подать запрос об административном пересмотре (протесте) предлагаемой оценки или жалобу в отношении любой деятельности, касающейся администрирования или сбора государственного налога налоговым отделом, должен подать протест или жалобу в письменной форме по адресу:

ПОМОЩНИК КОМИССАРА ПО ПОЛИТИКЕ И ЮРИДИЧЕСКИМ УСЛОВИЯМ

Почтовый адрес: ЗДАНИЕ LEDBETTER, КОМНАТА 2440

P. O. BOX 1272

O. BOX 1272

LITTLE ROCK, AR 72203-1272

Ночной почтовый адрес: ЗДАНИЕ LEDBETTER, КОМНАТА 2440

1816 W. 7TH ST.

МАЛЕНЬКАЯ РОК, AR 72201

Адрес электронной почты: [email protected]

Факс: (501) 683-1161

- При исполнении налогового законодательства штата Директор уполномочен законом проводить проверку или исследование бизнеса, бухгалтерских книг и записей налогоплательщика. Если Директор определяет, что необходимо уплатить дополнительную сумму налога, то налогоплательщику выдается Уведомление о предлагаемой оценке.Налогоплательщик может потребовать освобождения от Уведомления о предлагаемой оценке, как указано выше. Если налогоплательщик не может хранить и поддерживать записи, подходящие для определения суммы налога, подлежащего уплате, или для подтверждения точности любой декларации, Директор может произвести расчетную оценку, основанную на наиболее достоверной доступной информации о сумме налога, подлежащего уплате налогоплательщиком.

- Директор может провести оценку риска в отношении любого налогоплательщика (1), чьи налоговые обязательства превышают любую имеющуюся в наличии облигацию, возмещающую государству уплату государственного налога, (2) который намеревается покинуть штат, вывезти свою собственность или скрывать себя или свое имущество, (3) который намеревается прекратить свой бизнес, не делая надлежащих положений об уплате государственных налогов, или (4) кто совершает любые другие действия, которые могут нанести ущерб или поставить под угрозу способность Директора вычислить , начислять или собирать государственный налог.Любой налогоплательщик, ищущий освобождения от оценки риска, должен запросить административное слушание в течение пяти дней с момента получения Уведомления о предлагаемой оценке.

- При сборе государственного налога, причитающегося с налогоплательщика, Директор имеет право подать Свидетельство о задолженности (удержание налога штата) районному клерку любого округа этого штата, подтверждающее, что указанное в нем лицо имеет задолженность перед штатом в размере налога, подлежащего уплате, установленного Директором.

Свидетельство о задолженности имеет ту же силу и действие, что и постановление, вынесенное окружным судом, и является залогом права собственности на любое недвижимое и личное имущество налогоплательщика в округе, в котором зарегистрирован Свидетельство о задолженности.

Свидетельство о задолженности имеет ту же силу и действие, что и постановление, вынесенное окружным судом, и является залогом права собственности на любое недвижимое и личное имущество налогоплательщика в округе, в котором зарегистрирован Свидетельство о задолженности. - После подачи Свидетельства о задолженности Директор может предпринять все шаги, разрешенные законом, для взимания налога, включая выдачу исполнительного листа, изъятие и аннулирование любых государственных налоговых разрешений или регистраций.

Любые судебные издержки или гонорары шерифа, возникшие в результате попытки Директора собрать просроченные налоги, взимаются с налогоплательщика в дополнение к налогам, процентам и штрафам, указанным в Свидетельстве о задолженности.

Пересмотрено 02/2016

Справочник налогового управления: Билль о правах вашего налогоплательщика

DOR должен быть объективным, беспристрастным, профессиональным и этичным в применении налогового законодательства; любая информация, которую вы как налогоплательщик предоставляете Департаменту, будет обрабатываться с максимальной конфиденциальностью и профессионализмом.

DOR предлагает широкий спектр бесплатных услуг налогоплательщикам — как физическим, так и юридическим лицам.Большинство налогоплательщиков теперь могут использовать MassTaxConnect для мгновенного доступа к своим счетам и выполнения многих других функций онлайн и в любое время. На многие вопросы можно легко ответить онлайн или по телефону. Доступ к формам и общей информации можно получить через mass.gov 24 часа в сутки, семь дней в неделю; Помощь по телефону предоставляется налогоплательщикам с понедельника по пятницу с 8:30 до 16:30.

Устные консультации Департамента предлагаются как общественная услуга и не заменяют и не отменяют Общие законы Содружества о налогообложении или официальные заявления DOR о политике.Налогоплательщикам, у которых возникают сложные вопросы по вопросам, связанным с их собственными конкретными фактами и обстоятельствами, следует узнать письменную позицию DOR по этому вопросу. DOR рассмотрел многие правовые вопросы в своих публичных письменных инструкциях. Вся эта информация доступна в режиме онлайн на нашем сайте. Налогоплательщики также могут запросить дополнительную письменную консультацию в DOR. См. Раздел «Моя налоговая ситуация очень сложная. Как я могу получить рекомендации Департамента о моих обязанностях?» для дополнительной информации.

Вся эта информация доступна в режиме онлайн на нашем сайте. Налогоплательщики также могут запросить дополнительную письменную консультацию в DOR. См. Раздел «Моя налоговая ситуация очень сложная. Как я могу получить рекомендации Департамента о моих обязанностях?» для дополнительной информации.

Где я могу получить помощь в выяснении моей ситуации с подоходным налогом?

Большинство налогоплательщиков и их доверенности, если им дано разрешение, могут использовать MassTaxConnect для мгновенного доступа к информации об учетной записи и выполнения многих функций онлайн и в любое время.MassTaxConnect часто является самым быстрым и лучшим способом выполнения многих задач, таких как осуществление платежей, обновление личной информации, определение статуса возврата, оспаривание оценки и многое другое. Веб-сайт mass.gov также является ценным ресурсом для налогоплательщиков, поскольку он содержит обширную информацию о налогах Массачусетса. Кроме того, на веб-сайте есть множество онлайн-форм и приложений, которые налогоплательщики могут использовать в своих отношениях с Департаментом.

DOR также может помочь налогоплательщикам во всех аспектах соблюдения законодательства Содружества о подоходном налоге с населения, включая определение того, какие формы и графики использовать; ответы на технические налоговые вопросы; поиск просроченного возмещения; объяснение предполагаемых налоговых требований; и ответы на запросы о счетах, уведомлениях и запросах о снижении выбросов.

Пожалуйста, смотрите в конце этого раздела полный список других ресурсов, доступных налогоплательщикам, у которых есть особенно сложные налоговые вопросы.

Имеет ли DOR право запрашивать мой номер социального страхования?

DOR имеет право потребовать от человека предоставить его или ее номер социального страхования в налоговой декларации штата в соответствии с положениями 42 USC § 405 (c) (2) (C) (i) и MGL c. 62C, § 5. Эта информация является обязательной. DOR использует номера социального страхования для идентификации налогоплательщиков, чтобы помочь в обработке и отслеживании налоговых деклараций, а также в определении и сборе надлежащей суммы подлежащих уплате налогов. Идентификационный номер налогоплательщика необходим для возврата переплаченных налогов в соответствии с MGL c. 62C, § 40. Хотя информация о налоговой декларации, как правило, является конфиденциальной, DOR может раскрывать информацию о декларации другим налоговым органам и тем организациям, которые указаны в MGL c. 62C, §§ 21, 22 или 23, и в иных случаях, предусмотренных законом.

Идентификационный номер налогоплательщика необходим для возврата переплаченных налогов в соответствии с MGL c. 62C, § 40. Хотя информация о налоговой декларации, как правило, является конфиденциальной, DOR может раскрывать информацию о декларации другим налоговым органам и тем организациям, которые указаны в MGL c. 62C, §§ 21, 22 или 23, и в иных случаях, предусмотренных законом.

Что делать, если мне нужно больше времени для подачи декларации о доходах физических лиц или корпораций? Могу ли я получить продление?

Как правило, декларации по подоходному налогу с физических лиц должны подаваться не позднее 15 апреля каждого года, а налоговые декларации по наследству должны подаваться через девять месяцев после даты смерти умершего, но налогоплательщикам автоматически предоставляется шестимесячное продление для подачи при соблюдении определенных условий оплаты.Полная сумма причитающегося налога должна быть уплачена в установленный срок, чтобы избежать пени и пени за просрочку платежа. Многие налогоплательщики уже заплатили большую часть, если не весь свой причитающийся налог посредством удержания и / или расчетных платежей, но платеж также может быть произведен в установленный срок через MassTaxConnect или с использованием формы ваучера на продление.

Многие налогоплательщики уже заплатили большую часть, если не весь свой причитающийся налог посредством удержания и / или расчетных платежей, но платеж также может быть произведен в установленный срок через MassTaxConnect или с использованием формы ваучера на продление.