Что такое дивиденды и как их получить частному инвестору :: Новости :: РБК Инвестиции

Что такое дивиденды по акциям, кто и кому их платит? РБК Quote рассказывает, как компании определяют размер дивидендных выплат и как их получить частному инвестору

Фото: Roman Synkevych / Unsplash

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

Больше ничего особенного делать не нужно — после вычета налога брокер переведет дивиденды на брокерский счет, индивидуальный инвестиционный счет (ИИС) или банковский счет инвестора. Это произойдет максимум через 25 рабочих дней после даты закрытия реестра на получение дивидендов.

Кто и как платит?

При выборе дивидендных акций частному инвестору можно изучить историю выплат. Есть американские компании, которые выплачивают дивиденды на протяжении последних 25 лет и даже ежегодно их увеличивают. Их акции рейтинговое агентство Standard & Poor’s включило в специальный индекс «дивидендных аристократов» — S&P 500 Dividend Aristocrats. В этот индекс обычно входит около 50 компаний с капитализацией более $3 млрд.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

Не все компании платят дивиденды. Также в дивидендной политике многих эмитентов зафиксированы условия, при которых можно ничего не выплачивать. Например, компания может отказаться от выплат, если вместо прибыли получит убыток.

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

Что такое дивидендный гэп и как на нем заработать

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

- инвестор может купить бумаги после объявления рекомендаций совета директоров о размерах дивидендов и продать акции после закрытия реестра, несмотря на падение цены. По подсчетам РБК Quote, такая стратегия чаще всего оказывается наиболее прибыльной;

- акции можно купить строго за два рабочих дня до закрытия реестра и продать сразу после составления списка акционеров. В этой стратегии ставка делается на то, что гэп все же окажется меньше, чем размер дивидендов;

- можно купить акции сразу после объявления рекомендаций совета директоров по объему дивидендов, а потом не спешить с продажей и дождаться закрытия дивидендного гэпа;

- можно отказаться от дивидендов и купить акции сразу «на дне», воспользовавшись падением цен после составления списка на получение дивидендов в расчете на то, что котировки быстро вернутся к уровню отсечки.

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Условная стоимость компании, акции которой обращаются на бирже. Капитализация равна цене акций, умноженной на их количество. Часто используется для оценки эффективности инвестиций в ценные бумаги. Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигации От англ. gap – разрыв, брешь. Резкое изменение котировок, при котором с начала торгов цена выходит за пределы диапазона предыдущей торговой сессии. Часто встречается дивидендный гэп – падение котировок в тот день, когда покупатель ценной бумаги уже не будет включен в списки акционеров, имеющих право на получения дивидендовДоходность акций — это… Что такое доходность акций: определение понятия, виды доходности акций, доходность акций разных эмитентов

Добавлено в закладки: 0

Что такое доходность акций? Описание и определение понятия.

Доходность акций (дивидендная доходность) — отношение прибыли, приносимой одной акцией, к ее рыночной стоимости. Данный показатель оценивают в процентах.

Если акции приносят доход больше среднего по рынку, они являются доходными. Существуют несколько факторов, которые способны повлиять на доходность:

- Темпы инфляции.

- Темпы увеличения курса акций.

- Размер дивидендов, выплачиваемых держателям акций.

- Величина налога с прибыли.

Весомость данного показателя изменялась зависимо от ситуации на фондовом рынке. Низкую доходность до 1990-х годов инвесторы соотносили с переоцененностью акций, большую — с недооцененностью. Доходности акций во время биржевого бума 90-х годов уже большого значения не придавали: акции некоторых компаний в несколько раз меньше становились доходными, но все же, их активно покупали.

После падения в начале 2000-х годов фондовых рынков фактор доходности снова стал иметь большую роль во время принятия инвестиционных решений. На основании показателя доходности акций был даже сформирован новый биржевый индекс — DivDAX. Он отображает показатели акций пятнадцати компаний с самым большим индексом DAX.

Рассмотрим, более детально, что значит доходность акций.

Доходность акций – это показатель, по которому можно определить размер дохода, принесенный акциями с момента их приобретения.

В целом, этот показатель рассчитывают как разницу между полученными средствами и первоначальными, деленную на стартовый капитал. Высокий показатель доходности определяет во многом высокие риски. Нельзя забывать, что доходность может быть как положительной, выраженной в прибыли, так и отрицательной, то есть убытком.

Акции дают возможность принести прибыль своему владельцу следующими способами:

- за счет увеличения курсовой стоимости;

- за счет периодических выплат дивидендов.

Формируя долгосрочный портфель, субъект должен сделать его в первую очередь доходным, ликвидность и надежность играют второстепенную роль, хотя и не последнюю. Именно для таких

целей в принципе и используют акции.

Доходность акций разных эмитентов

Исходя из приоритетов, выбирается определенная стратегия. Приоритетом может быть получение максимального дохода во время владения акциями, или же в другом случае, ожидание в несколько лет, для последующей продажи активов в несколько раз дороже.

В первом случае выбираются акции организаций с большей дивидендной доходностью (обычно, это привилегированные акции).

Во втором случае проводится оценка потенциальной доходности на основе фундаментального анализа и выбираются ценные бумаги с большим потенциалом роста.

Как правило, опытным инвесторам кажется предпочтительней выбрать акции, стоимость которых в будущем может заметно вырасти, а прибыль от их продажи существенно покроет любые дивиденды.

Виды доходности акций

Существуют такие виды доходности:

- Дивидендный – значительно выше у акций привилегированного типа, чем у обычных.

- Текущий. Выражает дивидендную на данный период времени, другими словами – это отношение выплаченных дивидендов к текущей стоимости данной акции. Проще говоря – это доход или убытки, которые можно получить при продаже акции сейчас.

- Полный. Учитывает и прибыль по дивидендам, и прибыль, полученную за счет изменения курсовой стоимости.

- Годовой. Учитывается доходность акций в период одного года. Рыночный. Учитывается изменение рыночной стоимости с момента покупки, но без учета доходов по дивидендам. Можно определить соотношением стоимости на данный момент к стоимости первоначальной покупки.

Мы коротко рассмотрели понятие доходности акций, и виды доходности акций. Оставляйте свои комментарии или дополнения к материалу.

Как называется доход по акциям

Многие спрашивают, как называется доход по акциям, какие есть виды доходов у тех, кто покупает или продает акции, облигации, ценные бумаги. Как правильно покупать и выбирать акции, чтобы получать еще больше дохода. Тот, кто покупает акции на долгосрочный период, получает дивиденды, тот, кто покупает и продает, получает доход за разницу стоимости акций, покупает дешевле, продает дороже.

В статье вы подробнее узнаете о том, как называется доход по акциям, так как дивиденды , получают все владельцы акций, но есть еще много и других доходов и главное знать, как правильно покупать акции, чтобы получать еще больше дохода по ним.

Дивиденды – доход по акциям

Кончено все уже поняли, что называется доход по акциям – дивиденды, это процент от прибыли компании, в которую были вложены деньги. Например, вы купили акции компании и являетесь ее совладельцем, ваше количество акций окупило 30% данной компании. Получается, вы купили данную копанию на 30%, и будете получать прибыль данной компании на 30% от общих доходов, при том, не управляя, ею, не тратя свое время. Узнайте: где хранить деньги дома.

Доход от купли и продажи – спекуляция

Также многие инвесторы покупают акции, и их доход по акциям называется спекуляция. Например, они купили 100 акций компании по 1 доллару за акцию, но через неделю акции данной компании повысились в цене и стоят уже 3 доллара за акцию. Если инвестор продаст все свои 100 акций, которые он купил за 100 долларов, то он получит 200 долларов чистого дохода всего за неделю. Но если акции упадут в цене и человек их продаст, то он потеряет часть своих денег. Также человек, к примеру, может продать только 50 своих акций и 50 оставить. Тогда он получит 100 долларов чистого дохода и останется владельцем данной компании на процент акций, которыми он владеет, так как цены на акции могут, еще вырасти выше. Узнайте: как увеличить доход.

Как выбрать акции

Если вы уже поняли, как называется доход по акциям, это дивиденды, проценты, а также спекуляция за счет продажи акций. Теперь вам нужно учиться покупать акции выгодно, чтобы не терять свои деньги. Для этого откладывайте минимум 10% с дохода на покупку акций, для инвестирования. В свободное время анализируйте 100 компаний и выбирайте из них 1 самую лучшую и покупайте ее акции. Также следует инвестировать не в одну компанию, а в несколько, только нужно как можно чаще анализировать компании. Так вы станете сообразительнее в плане инвестирования и ваши дела, начнут улучшаться.

AlexMayboroda.ru

Всё, что нужно знать об акциях | Акции | Академия

Что такое акции, какие права есть у акционеров, какие риски подразумевает вложение в акции и что необходимо знать, чтобы начать торговать на бирже.

Что такое акция

Акция — это доля в собственности компании. Владея этой ценной бумагой, вы получаете право претендовать на часть активов и прибыли предприятия. Чем больше у вас акций, тем большей долей компании вы владеете. Поэтому «владеть долей в компании» и «владеть акциями» — это одно и то же.

Что дает владение акциями

Если вы стали акционером, или держателем акций, это означает, что вы — один из многих совладельцев компании. В этом качестве вы можете претендовать на все, чем владеет компания (хотя, как правило, только на очень малую долю).

Да, технически это означает, что вам принадлежит крошечный кусочек каждого предмета мебели, каждого товарного знака и каждого контракта компании. Будучи совладельцем, вы получаете право на свою долю прибыли компании, а также — в большинстве случаев — право голоса на общем собрании акционеров. Вес вашего голоса зависит от типа акции.

Если вы стали акционером публичной компании, это не значит, что теперь вы можете напрямую влиять на решения ее менеджмента. Как правило, ваше влияние ограничивается одним голосом на акцию при выборе совета директоров на ежегодном собрании акционеров. Иными словами, даже если вы являетесь акционером Microsoft), вы не можете позвонить Сатье Наделле и объяснить ему, как управлять компанией.

Предполагается, что руководство компании должно стремиться увеличить прибыль акционеров. Если оно этого не делает, акционеры могут проголосовать за смену руководства — по крайней мере, в теории. На самом деле средний инвестор попросту не располагает достаточным количеством акций, чтобы оказать существенное влияние на компанию. Решения принимают действительно большие шишки — крупные институциональные инвесторы и предприниматели-миллиардеры.

Однако обычно инвесторов не слишком беспокоит то, что они не могут сами управлять компанией. В конце концов, вы ведь хотите обеспечить себе устойчивый доход без необходимости работать. В этом смысле главное для акционера — то, что он имеет право на получение части прибыли компании и на ее активы.

Прибыль иногда выплачивается в виде дивидендов. Чем больше у вас акций, тем большую долю прибыли вы получите. А вот свое право на долю в активах компании вы можете реализовать только в одном случае: если компания обанкротится. В случае ликвидации вы получите свою часть от того, что останется после выплаты всех долгов компании. Повторим еще раз:

Главное во владении акциями — ваше право на часть активов и доходов компании.

Без этого акция не стоила бы бумаги, на которой напечатана.

У акций есть еще одна чрезвычайно важная особенность:ограниченная ответственность. Это значит, что, будучи держателем акций, вы лично не несете ответственности, если компания окажется не в состоянии выплатить свои долги. Другие формы организации бизнеса, например, партнерства, устроены иначе: если партнерство становится банкротом, кредиторы имеют право пустить с молотка имущество партнеров — дом, автомобиль, мебель и т. д. Если вы владеете акциями, в самом худшем случае вы потеряете только стоимость ваших вложений. Даже если компания, акциями которой вы владеете, обанкротится, вы не рискуете своими личными активами.

Акции и облигации

Почему компании выпускают акции? Зачем основателям делиться доходами с тысячами людей, если они могут оставить все себе? Причина в том, что в какой-то момент любой компании требуется дополнительное финансирование. Чтобы получить необходимые средства, руководство может либо занять их тем или иным способом, либо привлечь через продажу какой-то части компании — то есть выпустив акции.

Занимать средства компания может либо у банков, либо путем выпуска облигаций. Оба метода относятся к долговому финансированию. Выпуск акций, напротив, называется долевым финансированием. Последний вариант особенно выгоден для компании, так как ей не приходится ни возвращать полученные деньги, ни выплачивать проценты за их использование.

В обмен на свои вложения инвесторы получают лишь надежду, что когда-нибудь акции будут стоить больше, чем они заплатили. Если частная компания впервые продает свои акции, это называется первичным публичным размещением (Initial Public Offering, IPO).

Важно понимать разницу между долговым и долевым финансированием. Если вы инвестируете в долговые инструменты, такие как облигации, вы гарантированно получите обратно свои деньги (капитальную стоимость облигации) и обещанные проценты. Если же вы вкладываете свои средства в акции, ситуация совершенно иная. Став акционером компании, вы принимаете риск, что компания не добьется успеха. Акционер, как совладелец бизнеса, не может гарантировать себе прибыль.

Более того, ваше право на активы компании второстепенно по сравнению с правами кредиторов. Это означает, что если компания обанкротится, вы не получите ни копейки, пока не будет выплачен долг перед банками и держателями облигаций; это правило называется абсолютным приоритетом. Акционеры процветают, если компания добивается успеха, но если она терпит крах, они могут потерять все свои инвестиции.

Риск

Следует подчеркнуть, что вложение в акции не подразумевает никаких гарантий. Некоторые компании выплачивают дивиденды, но многие — нет. И даже у тех из них, кто обычно выплачивает дивиденды, нет обязательств, которые заставят их делать это и дальше. Если компания не выплачивает дивиденды, единственный способ заработать для инвестора — продать свои акции на открытом рынке, когда их цена вырастет. Но компания может и обанкротиться, и в этом случае ваши инвестиции не будут стоить и копейки.

Может показаться, что риск — это очень плохо, но у него есть и светлая сторона. Более высокий риск подразумевает более высокую доходность вложений. Именно поэтому акции исторически превосходят другие финансовые инструменты, такие как облигации или сберегательные счета. В долгосрочной исторической перспективе средний доход от вложений в акции составляет около 10-12%.

Налоговый сбор. Сколько денег инвестор отдает государству :: Новости :: РБК Инвестиции

Прибыль от инвестиций на бирже облагается государственным налогом. Его за инвестора платит брокер. Мы разобрались, сколько денег и за что вы отдаете государству со своих инвестиции

Фото: uforms.ru для РБК Quote

Инвестор получает доход несколькими способами. Это разница между ценой покупки и ценой продажи бумаги, купонные выплаты по облигациям и дивиденды. Все три источника дохода облагаются налогом. Их государству платит за инвестора брокер. Так же, как работодатель вычитает сумму налога из вашей зарплаты.

Налог на разницу между ценой покупки и продажи

Если вы продали ценные бумаги или иностранную валюту дороже, чем купили, то с этой прибыли вы должны будете заплатить государству. При этом в разнице между покупкой и продажей учитываются комиссии за обслуживание брокера и депозитария. Если вы продали бумаги дешевле, чем купили, то убыток, который вы получили, уменьшает общую сумму облагаемого дохода. Но в случае с короткой позицией это правило не сработает.

Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли. Если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года.

Это касается всех ценных бумаг. Но при торговле акциями иностранных компаний и облигациями есть некоторые дополнительные особенности.

Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях. Например, если вы купили акцию за $20 при курсе ₽60 за $1 и продали за те же $20, но при курсе ₽70 за $1, то вам придется заплатить налог с ₽10 за каждую акцию.

Когда вы торгуете корпоративными облигациями, то к расходам и доходам прибавляется еще накопленный купонный доход — НКД.

Например, вы покупаете облигацию по 95% с купоном 10% и при этом последний раз купон платили три месяца назад. В таком случае к цене облигации прибавляется НКД в размере 2,5%. В итоге общая стоимость покупки облигации в этот день составит 97,5%. Затем вы продаете эту облигацию по 99% через три месяца. К цене облигации будет добавлен НКД, но уже в размере 5%, таким образом, общая стоимость продажи составит 104%. Налог вы будете платить с разницы между 104% и 97,5%.

Накопленный купонный доход — сумма купонного дохода, условно накопленного с даты последней выплаты. По правилам расчетов по облигациям, НКД прибавляется к цене облигации, выраженной в проценте от номинала.

Налог на купонный доход по облигациям

Здесь начнем с самого простого. Купонный доход по государственным облигациям сейчас не облагается налогом. Это касается как полученного, так и накопленного купонного дохода.

Теоретически облагается налогом полученный купонный доход по корпоративным облигациям. Но облагается только та часть купона, которая превышает установленный порог. Сейчас этот порог равен 11%. Эта величина складывается из ставки рефинансирования (сейчас это 6%) и прибавляемых к ней 5%.

Таким образом, купон 9% налогом не облагается. Но если у вас есть облигации с купоном 12%, то налог удержат только с 1%, но по ставке 35%. На рынке сейчас практически нет облигаций с купоном больше 11%.

Важно! Если выплата купона уже близко, то выгоднее получить купон! Если купон меньше 11%, то налог вам платить не придется. Но если вы продадите облигации раньше, то вы фактически заплатите налог на часть купона, поскольку НКД учитывается при расчете другого налога — налога с ценовой разницы.

Налог на дивидендный доход

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги.

Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский. Такое налогообложение действует благодаря договору между Россией и США о двойном налогообложении. Без него вам пришлось бы, как и американцам, платить с дивидендов 30% в бюджет США плюс еще 13% в российский бюджет.

К слову, относительно налогообложения дивидендов в России действуют такие правила:

-

если российская компания владеет более одного года 50% акций другой компании, то она не платит налог с дивидендов;

-

если международный холдинг владеет больше года не менее 15% акций, то он также не платит налог на дивиденды;

-

если иностранное лицо владеет 5% акций компании, которая в России признана международным холдингом, то налог на дивиденды тоже не платится;

-

иностранные лица платят 15% с дивидендов российских акций. Но если между Россией и иностранным государством заключен договор об исключении двойного налогообложения, то налог взимается по ставке, прописанной в договоре. Так, например, кипрские и американские лица платят налог на дивиденды 5% или 10% в зависимости от некоторых особенностей.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Торговая позиция при биржевых операциях, которая возникает когда инвестор продает ценную бумагу, валюту или товар, которыми не обладает, в надежде купить их дешевле и успеть поставить товар покупателю или произвести взаимозачет. В этом случае, инвестор ограничен сроками расчетов и вынужден закрывать позицию в пределах срока поставки ценной бумаги, валюты или товара, отчего такие позиции получили названия «короткие», а их открытие сопряжено с высоким риском.Автор

Алексей Митраков. Соглашения о доле дохода: безумная альтернатива студенческой ссуде

Как только вы попадаете в кампус колледжа, дружелюбный представитель финансовой помощи предлагает вам оформить студенческие ссуды на сумму 100 000 долларов — вот так. Не секрет, что в Америке кризис студенческой ссуды. Последние данные показывают, что в настоящее время американцы задолжали более $ 1,5 трлн студенческих ссуд. (1)

Чтобы справиться с бременем задолженности по студенческим займам, университеты начинают предлагать так называемое «соглашение о разделе доходов».«Несмотря на то, что его выставляют напоказ как доступную и разумную альтернативу студенческим ссудам, это всего лишь краж долга из вашего дохода — буквально.

Что такое соглашение о разделе доходов?

Довольно безумно, это именно так, как кажется. Соглашение о разделе доходов (ISA) — это договорное соглашение между учеником и его школой. Студент соглашается получить от университета заемные деньги для финансирования своего обучения. Взамен они соглашаются выплачивать университету процент от своей зарплаты после окончания учебы (на долгие годы). (2)

Получите новую процентную ставку по студенческому кредиту за 3 минуты.

Сумма, которую вы возвращаете (подумайте о минимальном платеже), будет увеличиваться по мере увеличения вашего дохода. По сути, по мере того, как вы продвигаетесь по карьерной лестнице и начинаете увеличивать свою зарплату, вступает в силу соглашение о распределении доходов и отнимает все большую и большую часть вашего дохода.

Большинство университетов попытаются сказать, что это отличная «альтернатива» студенческой ссуде. Но если вам приходится «занимать» деньги у кого-либо, по определению , вы в долгах, и это ссуда.

За последние несколько лет известные колледжи и университеты по всей стране присоединились к этой поездке соглашений о разделе доходов. И тенденция продолжает расти.

Допустим, вы хотите получить степень по истории в Университете Пердью и профинансировать ее через их программу ISA. Используя их Инструмент сравнения, исторический крупный заем в размере 9000 долларов в год будет иметь процентную ставку доли дохода 4,52% в течение следующих 112 месяцев после окончания учебы (или девяти лет и четырех месяцев). (3)

Независимо от того, как вы подсчитываете, 4,52% от валового дохода в 75 000 долларов всегда будут намного больше, чем 4,52% от валового дохода в 30 000 долларов, поэтому сумма, которую вы будете платить с течением времени, составляет гарантированно до увеличение. Вместо того, чтобы терять 4,5% своего дохода каждый месяц, вы могли бы инвестировать эти 4,5% в свой 401 (k)!

В большинстве соглашений о разделе дохода хвастается, что процентная ставка не изменится независимо от того, сколько денег вы заработаете.Но это не обязательно.

Как на вас влияют соглашения о разделе доходов?

На первый взгляд соглашение о разделе доходов может показаться спасительной льготой для бедного студента колледжа. Вы устали от студенческих ссуд и ищете альтернативу. . . и в ходит соглашение о разделе дохода. Он новый, блестящий и оформлен не так, как задолженность по студенческому кредиту! К тому же интереса нет! Звучит слишком хорошо, чтобы быть правдой, правда? Это потому, что это так.

Следует отметить, что условия соглашения о разделе дохода варьируются от школы к школе.А годовая процентная ставка, которую вы будете платить, зависит от вашей основной деятельности, суммы займа, продолжительности вашего срока и предела платежей.

Вот в чем дело: по некоторым соглашениям о разделе дохода вы получаете ссуду только от до в размере 15% от вашей предполагаемой заработной платы. (4) Это означает, что вы, вероятно, будете вынуждены взять несколько студенческих ссуд, чтобы покрыть оставшиеся расходы. Итак, теперь у вас есть не только соглашение о распределении доходов, о котором нужно беспокоиться, но и еще есть студенческий заем! Отлично.

Это потому, что средняя стоимость одного года обучения в колледже может варьироваться от 20 770 долларов в государственном университете штата до колоссальных 46 950 долларов в частном университете. (5)

Допустим, вы не получали стипендий или грантов, а ваши общие расходы в государственной школе составляют около 20 000 долларов в год. Это означает, что ваше соглашение о распределении дохода должно покрывать 80 000 долларов за четыре года бакалавриата.

Исходя из этой средней стоимости в университете штата, студент в Wither U заплатит около 10 000 долларов за обучение и еще 10 000 долларов за проживание и питание.Итак, поскольку некоторые школы ограничивают свое «финансирование» ISA на уровне 10 000 долларов в год, этого определенно будет недостаточно, чтобы провести вас через всю вашу студенческую карьеру. Если ваше соглашение о разделе дохода в конечном итоге составляет 10 000 долларов на каждый из ваших четырех лет, это общая сумма займа в размере 40 000 долларов.

Одного этого сложно обработать. Но оставайтесь с нами! Вы упорно трудились, чтобы получить степень в области социальных услуг на любом U. После окончания программы и начать работу с $ 30,000 средней зарплатой (6) а, ваша доля соглашение дохода требует 5% от вашего дохода после колледжа от каждого года , вы взяли один из тех займов в 10 000 долларов.Это составляет 1500 долларов в год только за одну ISA и 6000 долларов в год за все четыре. Не говоря уже о , вы, вероятно, также будете платить по студенческим ссудам, если почувствуете, что вам нужно взять немного, чтобы покрыть разницу.

Итак, начиная, вы забираете домой только 24 000 долларов из своей 30 000 долларовой зарплаты. И через пять лет (потому что вы так усердно работали) вы получаете прибавку до 35 000 долларов, но теперь вы теряете 9 0009 1750 долларов в год только на одну ISA и 7 000 долларов в общей сложности на все четыре. Поздравляем, ваш прирост в 5000 долларов составляет теперь всего 4000 долларов! Чего ждать?

Верно! В течение всего срока действия вашего 10-летнего контракта с ISA ваша ISA забирала в общей сложности 65 000 долларов из вашей годовой зарплаты в размере 30 000–35 000 долларов. Вы только что заплатили на $ 25 000 больше, чем первоначально взяли в долг.

Долгосрочные последствия соглашения о разделе доходов

Некоторые университеты не приедут за своими выпускниками, чтобы платить по соглашению о разделе доходов, пока они не получат приличную зарплату.

Но вы должны задаться вопросом — задержит ли это выпускников колледжей от начала поиска работы после колледжа? Вдобавок к этому, зачем кому-то повышаться до более высокого дохода, если это просто означает, что большая часть их денег идет на выплату их соглашения о разделе дохода?

С другой стороны, если выпускник Whatever U после окончания учебы получит отличную работу с фантастической зарплатой, он все равно должен выполнить условия контракта. Это означает, что любой U может быть выплачен до 16 000 долларов в год при средней годовой зарплате 80 000 долларов.В течение 10 лет это 160 000 долларов, если вы только заключили четыре соглашения о распределении дохода по 10 000 долларов.

О, это звучит просто прекрасно .

Соглашение о распределении доходов просто накладывает другую повязку на ту же зияющую рану в размере 1,5 триллиона долларов долга по студенческому кредиту. С ISA нет реального стимула выплачивать больше, чем вы должны, или как можно быстрее выбраться из долгов. Потому что школа хочет получать процент от вашего дохода по мере роста вашего дохода.Так что вы будете делать теперь?

Альтернативные способы оплаты обучения в колледже

В этот момент вы можете подумать: стоит ли учеба в колледже , если вам все равно придется брать в долг? Хорошие новости: вам не нужно брать студенческие ссуды или долги любого вида. Между стипендиями, грантами и добрыми, старомодными работа , вы можете колледж денежного потока! Но как?

Помните, степень — это степень. Посмотрите на государственные школы и даже подумайте о поступлении в неполный или общественный колледж в течение первых двух лет.

Если вы родитель, возможно, сейчас самое подходящее время, чтобы начать откладывать деньги на образование вашего ребенка с помощью образовательного сберегательного счета (ESA). ESA позволяет сэкономить 2000 долларов (после уплаты налогов) в год на ребенка. К тому же он растет без налогов! Мы учим вас откладывать сбережения на образование вашего ребенка, как только вы освободитесь от долгов и накопите чрезвычайный фонд на расходы от трех до шести месяцев.

Если вы беспокоитесь о том, как пройти через колледж без долгов, хотите верьте, хотите нет, но есть варианты.Убедитесь, что вы подаете заявку на стипендию при любой возможности — это практически бесплатно! Получите работу и начните экономить деньги вместо того, чтобы тратить всю зарплату на дорогой кофе, видеоигры и прочие распродажи, появляющиеся в вашем почтовом ящике.

Составьте бюджет и придерживайтесь его, чтобы достичь своих целей. Вы можете составить бюджет всего за 10 минут с помощью нашего бесплатного приложения EveryDollar. Еще больше советов о том, как закончить колледж с ограниченным бюджетом и не делать ошибок с деньгами, можно найти в книге Энтони Оила The Graduate Survival Guide .

Колледж движения денежных средств и сохранить свой доход

Не будем приукрашивать: четыре года в колледже, приносящие прибыль, будут тяжелым трудом. Только подумайте, как здорово будет окончить школу без долгов и реально сохранить свой доход! Вы не будете платить его правительству или вашего университета спустя годы после этого. Все, что вы зарабатываете, — это , ваше .

Попытка заплатить за учебу в колледже может быть непосильной. Но если вы посмотрите на это один год за раз, легче придумать план игры.Вам не нужно отбирать 80 000 долларов для финансирования на все четыре года — просто решайте это семестр за семестром. Работайте, копите деньги и получайте диплом. Ты можешь сделать это!

Хотите узнать больше о том, как ходить в школу без кредита? Debt-Free Degree — это книга, которую все учащиеся колледжа и их родители должны подготовить к следующему шагу. Возьмите копию сегодня или начните читать бесплатно, чтобы получить множество советов о том, как поступить в колледж без долгов!

Руководство по выживанию для выпускников — это руководство, которое вам нужно, чтобы избежать распространенных и дорогостоящих ошибок во время учебы в колледже.Закажите копию сегодня!

.| 1. | Основы опционов звонков | Статья | близко Если вы не знакомы с опциями звонков, этот урок просто необходим.Считайте это краеугольным камнем изучения инвестирования с покрытыми звонками. Если вы не знакомы с опциями звонков, этот урок просто необходим. Считайте это краеугольным камнем урока … Больше |

| 2. | Зачем использовать покрытый звонок? | Статья | близко Обратите особое внимание на раздел «Субъективные соображения» этого урока.Есть три важных вопроса, на которые инвесторы должны положительно ответить при использовании покрытых звонков. Обратите особое внимание на раздел «Субъективные соображения» этого урока. Есть три… Больше |

| 3. | Анатомия покрытого звонка | Статья | близко Инвесторы должны рассчитать статические ставки доходности и доходности при вызове, прежде чем использовать покрытый колл.Этот урок покажет вам, как это сделать. Инвесторы должны рассчитать статические ставки доходности и доходности при вызове, прежде чем использовать покрытый колл. Больше |

| 4. | Что такое покрытый звонок? | видео | близко Покрытый колл — это стратегия опционов, при которой инвестор держит длинную позицию по акциям и продает опционы колл на ту же самую акцию по принципу «акция за акцию» в попытке получить доход. Покрытый колл — это стратегия опционов, при которой инвестор держит длинную позицию по акциям и продает колл … Больше |

| 5. | Резюме эксперта с Ларри Макмилланом | видео | близко В этом видео Ларри Макмиллан обсуждает, что следует учитывать при выполнении стратегии покрытого звонка.Обратите особое внимание на возможные налоговые последствия. В этом видео Ларри Макмиллан обсуждает, что следует учитывать при выполнении стратегии покрытого звонка. Плати … Больше |

| 6. | Выбор цены исполнения и срока действия | Статья | близко В этом разделе «Вероятность присвоения» обратите внимание на таблицу, объясняющую математические вероятности присвоения. В этом разделе Вероятность быть назначенным обратите внимание на таблицу, объясняющую математические … Больше |

| 7. | Использование калькулятора вероятности | видео | близко Калькулятор вероятности может помочь вам выбрать страйк-цену, анализируя вероятность того, что базовая акция будет торговать по целевым ценам или между ними в указанную дату на основе исторической волатильности. Калькулятор вероятности может помочь вам выбрать страйк-цену, проанализировав вероятность … Больше |

| 8. | Продажа покрытого звонка на Fidelity.com | видео | близко В этом уроке вы узнаете, как продавать покрытые коллы с помощью билета для торговли опционами на Fidelity.com. Билет на опционную торговлю поможет вам найти, оценить и разместить одно- или многоэтапные опционные ордера. В этом уроке вы узнаете, как продавать покрытые коллы, используя билет для торговли опционами на … Больше |

| 9. | Продажа покрытого колла в Active Trader Pro® | видео | близко Теперь давайте узнаем, как совершить сделку, используя тикет опционной торговли в Active Trader Pro ® .Вы можете открывать одно- или многоплановые сделки и анализировать потенциальную прибыль, убыток и точки безубыточности в торговом тикете. Теперь давайте узнаем, как совершить сделку с помощью билета опционной торговли в Active Trader Pro ® …. Больше |

| 10. | Покрытые звонки | Статья | близко Цены на акции не всегда совпадают с прогнозами.Также прогнозы и цели могут меняться. В результате инвесторы, использующие покрытые звонки, должны знать об основных методах «прокрутки» на случай, если они когда-либо понадобятся. Цены на акции не всегда совпадают с прогнозами. Также прогнозы и цели могут меняться. Как… Больше |

| 11. | Налоговые последствия покрытых звонков | Статья | близко Инвесторам, которые используют оплачиваемые звонки, следует обратиться за профессиональной налоговой консультацией, чтобы убедиться, что они соблюдают действующие правила. Инвесторам, которые используют оплачиваемые звонки, следует обратиться за профессиональной налоговой консультацией, чтобы убедиться, что они … Больше |

| 12. | Получение дохода с помощью покрытых звонков — Контрольный список | Курс | близко Используйте этот контрольный список, чтобы обеспечить согласованность и полноту перед выполнением вашей стратегии покрываемого звонка. Используйте этот контрольный список, чтобы обеспечить последовательность и полноту перед выполнением вашего покрытого … Больше |

Каковы налоговые последствия покрываемых вызовов?

Обзор налоговых вопросов

Рассматривая дальнейшие планы и возможные изменения

Джон сейчас думает о том, что его ждет дальше.Он осознал важность отслеживания своего первоначального прогноза цены акций, а также своей первоначальной цели для покрытого требования. Ему может потребоваться откатить покрытый вызов, если прогноз был неверным или его цель изменилась.Следующее обсуждение представляет собой широкий обзор некоторых налоговых вопросов, о которых следует знать инвесторам, использующим покрытые звонки.Любая информация, содержащаяся в данном документе, не предназначена для налоговой консультации и не должна рассматриваться как таковая. Налоговое законодательство, касающееся опций в целом и покрываемых звонков в частности, может быть изменено, поэтому вам следует проконсультироваться с налоговым специалистом, чтобы убедиться, что вы соблюдаете действующие правила IRS.

Информация, представленная в этом разделе, представляет собой краткое изложение всего нескольких пунктов, обсуждаемых в брошюре, опубликованной Советом индустрии опционов и доступной бесплатно на веб-сайте Чикагской биржи опционов.

Прибыли и убытки от покрытых вызовов считаются приростом капитала. Прибыли и убытки могут быть получены только от акции, только от покрытого требования или от комбинации 2. Прибыль от акции реализуется, когда она продается по более высокой чистой цене, чем чистая цена, по которой она была куплена. Убыток по акциям возникает, когда чистая цена продажи ниже, чем чистая цена покупки.

Для покрытых звонков, в которых продажа звонка идет первой, прибыль реализуется, когда звонок выкупается по более низкой чистой цене, чем чистая цена продажи.Убыток по покрытому требованию возникает, когда он выкупается по более высокой чистой цене, чем чистая цена, по которой он был продан.

Если назначается покрываемое требование, то вся чистая прибыль или чистый убыток определяется чистой покупной ценой и чистой продажной ценой акций, как описано ниже.

Одной из основных проблем для инвесторов, использующих покрытые опционы, является период удержания акций, а некоторые покрытые опционы влияют на период удержания акций.

Дивиденды, выплачиваемые акциями, также могут быть преимуществом стратегии покрытого отзыва, и некоторые дивиденды имеют право на благоприятный налоговый режим, если акции удерживаются в течение 61 дня в течение 121-дневного периода, начинающегося за 60 дней до даты экс-дивидендов и заканчивающегося 60 дней после экс-дивидендной даты.Поскольку некоторые покрытые требования влияют на период владения акциями, возможно, что это повлияет на налоговый режим дивидендов.

Налоговый режим покрытых звонков

Согласно Налоги и инвестиции , деньги, полученные от продажи покрытого звонка, не включаются в доход на момент продажи звонка.Прибыль или убыток признаются, когда обращение закрывается либо по истечении срока действия бесполезной, либо закрывающейся транзакцией покупки, либо по назначению.

Если колл истекает бесполезным, чистые денежные средства, полученные во время продажи, считаются краткосрочным приростом капитала независимо от продолжительности времени, в течение которого короткая позиция колл была открыта.

Если покрытый колл закрывается заключительной сделкой покупки, чистый прирост капитала или убыток считаются краткосрочными, независимо от продолжительности времени, в течение которого короткая позиция колл была открыта.

Если назначается покрытый колл, цена исполнения плюс полученная премия становится продажной ценой акции при определении прибыли или убытка. Результирующая прибыль или убыток зависят от периода владения и основы лежащих в основе акций. Если поставленный запас имеет период владения более одного года, прибыль или убыток будут долгосрочными.

Квалифицированные закрытые звонки

Информация, используемая для расчета фактической суммы в долларах, полезна и по другим причинам.Эта информация необходима для построения диаграммы прибылей и убытков. Также необходимо рассчитать важные аспекты позиции покрытого колла, такие как максимальный потенциал прибыли, максимальный потенциал риска и точка безубыточности при истечении срока.

Правила двойного налогообложения предназначены для предотвращения вычета налогоплательщиками убытков до признания зачетных прибылей. Хотя правила смешанного налогообложения просты в теории, они сложны на практике, поскольку могут применяться в неожиданных ситуациях и вызывать неблагоприятные налоговые последствия.К счастью, правила смешанного налогообложения не применяются к «квалифицированным покрытым звонкам».

Квалифицированный покрытый звонок — это покрытый звонок с более чем 30 днями до истечения срока на момент написания и ценой исполнения , а не «глубоко в деньгах». Определение «глубоко в деньгах» варьируется в зависимости от цены акций и времени истечения проданного колл.

Возможное влияние на налогооблагаемый период владения акциями

Согласно Налоги и инвестирование (стр. 23), «Написание квалифицированного покрытого опциона« при деньгах »или« вне денег »позволяет продолжить период удержания базовой акции.Однако квалифицированный покрытый колл с оплатой в деньгах приостанавливает период удержания акций на время существования опциона.

«Кроме того, любой убыток в отношении квалифицированного покрытого требования в деньгах рассматривается как долгосрочный капитальный убыток, если в момент реализации убытка прибыль от продажи базовых акций будет считаться долгосрочный прирост капитала.

«Кроме того, если покрытый отзыв продается с убытком в течение одного налогового года, а акции продаются с прибылью в следующем налоговом году, акции должны удерживаться не менее 30 дней с даты разрешения требования. во избежание применения правила отсрочки убытков… »

Давайте посмотрим на пример:

| 9 сентября | Инвестор покупает 100 обыкновенных акций XYZ за 58 | долларов.

| 12 октября | Цена акции закрылась на уровне $ 56 | .

| 13 октября | Инвестор пишет колл XYZ 55 декабря Этот вариант представляет собой квалифицированный покрытый звонок с оплатой при оплате |

| 14 ноября | Инвестор закрывает колл-заказ XYZ в декабре 55, совершив закрывающую покупку |

| 16 ноября | АкцииXYZ переведены на выплату дивидендов зарегистрированным акционерам 18 ноября |

| 2 декабря | Инвестор продает акции XYZ |

Налоговый режим:

- Инвестор не имеет права на ставку 15% по дивидендам, потому что акции не удерживались 61 день в течение требуемого 121-дневного периода.

- Акции проводились с 9 сентября по 13 октября (34 дня) и с 14 ноября по 2 декабря (17 дней) в общей сложности 51 день.

- Период с 13 октября по 14 ноября не включен в период удержания из-за покрытого звонка с оплатой наличными.

Примечание: Написание покрытого опциона «при деньгах» или «вне денег» позволяет продолжить период удержания акций. В приведенном выше примере, если бы колл со страйком 42,50 или колл с 45 страйком был написан с ценой акции 41 доллар, то инвестор выполнил бы требование периода владения, чтобы иметь право на более низкую ставку налога на квалифицированные дивиденды.

Перекрытые звонки, которые НЕ соответствуют требованиям

Покрытые вызовы, которые не соответствуют определению квалифицированных покрытых вызовов, как правило, подпадают под действие правил смешанного налогообложения, которые предназначены для предотвращения вычета налогоплательщиками убытков до признания зачетных прибылей. Позиции считаются «компенсирующими», если они «существенно уменьшают» риск убытков по другой позиции.

Если к позиции, состоящей из нескольких частей, применяются правила налогового смешивания, последствия включают следующее:

- Если неквалифицированный покрытый колл продается против позиции по акциям, которая удерживалась менее одного года, то период удержания для этой акции прекращается.

- Если и акции, и покрытые требования закрываются одновременно, тогда чистый прирост капитала или убыток рассматривается как краткосрочный.

- Если требование закрывается первым, то новый период удержания для акции начинается в день закрытия покрытого требования.

- Отсутствует текущий вычет убытков в размере нереализованной прибыли на конец налогового года.

Переуступка покрытых звонков и период удержания акций

Переуступка покрытых требований приводит к продаже базовых акций. Чтобы рассчитать соответствующий налог, инвестору необходимо знать покупную цену, период владения и продажную цену.В целях налогообложения, когда назначаются квалифицированные покрытые опционы «при деньгах» или «вне денег», цена продажи акций равна цене исполнения опциона колл плюс чистая премия, полученная за продажу опциона.

Продажа покрытого колл-опциона «при деньгах» или «вне денег» не влияет на период владения базовыми акциями. Однако продажа квалифицированного покрытого колла с оплатой наличными приостанавливает период удержания. Давайте посмотрим на 2 примера.

Пример 1:

| 2 января | Инвестор покупает 100 обыкновенных акций XYZ за 40 | долларов.

| 15 ноября | XYZ закрывается на уровне 51 | доллара.

| 16 ноября | Инвестор пишет XYZ 55 января. Этот вариант представляет собой квалифицированный оплачиваемый звонок вне денег |

| 15 января (следующий год) | Запрос назначен, акция продана |

Налоговый режим: Продажа акций рассматривается как долгосрочная, поскольку на момент продажи опцион был квалифицированным покрытым правом требования.

Пример 2:

| 2 января | Инвестор покупает 100 обыкновенных акций XYZ за 40 | долларов.

| 15 ноября | XYZ закрывается на уровне 51 | доллара.

| 16 ноября | Инвестор пишет XYZ 50 января. Этот вариант представляет собой квалифицированный покрытый звонок с оплатой при оплате |

| 15 января (следующий год) | Запрос назначен, акция продана |

Налоговый режим:

- Продажа акций рассматривается как краткосрочная, потому что опцион представлял собой квалифицированный покрытый опцион в деньгах.

- В результате период владения акциями для целей налогообложения составил со 2 января по 16 ноября, что составляет менее одного года.

- Квалифицированный покрытый колл в деньгах приостановил период владения акциями.

Покрытые требования, периоды владения акциями и квалифицированные дивиденды

Дивиденды, выплачиваемые акциями, также могут быть преимуществом стратегии покрытого отзыва, и некоторые дивиденды имеют право на благоприятный налоговый режим, если акция удерживается в течение 61 дня в течение 121-дневного периода, начинающегося за 60 дней до даты экс-дивидендов и заканчивающегося 60 дней после даты экс-дивидендов, и период владения должен быть удовлетворен для каждой выплаты дивидендов.«Дни удержания» исчисляются с даты продажи акций, и они не обязательно должны быть непрерывными. Налоговая ставка для «квалифицированных дивидендов» составляет 15% для подателей налоговых деклараций в налоговых категориях от 15% до 35%. Тем не менее, налоги на дивиденды повышаются до 20% для физических лиц с налогооблагаемым доходом выше 400 000 долларов США, если не замужем, и 450 000 долларов США, если состоят в совместной регистрации.

Пример:

| 9 сентября | Инвестор покупает 100 обыкновенных акций XYZ за 58 | долларов.

| 12 октября | Цена акции закрылась на уровне $ 56 | .

| 13 октября | Инвестор пишет колл XYZ 55 декабря Этот вариант представляет собой квалифицированный покрытый звонок с оплатой при оплате |

| 14 ноября | Инвестор закрывает колл-заказ XYZ в декабре 55, совершив закрывающую покупку |

| 16 ноября | АкцииXYZ переведены на выплату дивидендов зарегистрированным акционерам 18 ноября |

| 2 декабря | Инвестор продает акции XYZ |

Налоговый режим:

- Инвестор не имеет права на ставку 15% по дивидендам, потому что акции не удерживались 61 день в течение требуемого 121-дневного периода.

- Акции проводились с 9 сентября по 13 октября (34 дня) и с 14 ноября по 2 декабря (17 дней) в общей сложности 51 день.

- Период с 13 октября по 14 ноября не включен в период удержания из-за покрытого звонка с оплатой наличными.

Примечание : Написание покрытого колл-опциона «при деньгах» или «вне денег» позволяет продлить период удержания акций. В приведенном выше примере, если бы колл со страйком 42,50 или колл с 45 страйком был написан с ценой акции 41 доллар, то инвестор выполнил бы требование периода владения, чтобы иметь право на более низкую ставку налога на квалифицированные дивиденды.

Ключевые выносы

Инвесторам, которые используют оплачиваемые звонки, следует обратиться за профессиональной налоговой консультацией, чтобы убедиться, что они соблюдают действующие правила.

Прибыли и убытки от покрытых звонков считаются приростом капитала.

Квалифицированные покрытые звонки обычно имеют более 30 дней до истечения срока действия и являются либо «при деньгах», либо «при деньгах», либо «при деньгах» не более чем на одну цену исполнения.Однако особые правила применяются к опционам с более длительным сроком действия (опционам с истечением более 12 месяцев).

Квалифицированные покрытые вызовы в деньгах приостанавливают период удержания акций, которые удерживались менее одного года, в то время как вызов открыт, а неквалифицированные покрытые вызовы завершают период удержания таких акций (период удержания начинается с когда закрывается неквалифицированный покрываемый вызов).

Налоговый режим дивидендов также может зависеть от покрытых требований.

.прибыли на акцию (EPS) | Формула | Анализ

Прибыль на акцию (EPS), также называемая чистой прибылью на акцию, представляет собой рыночный коэффициент перспективности, который измеряет размер чистой прибыли, полученной на акцию в обращении. Другими словами, это сумма денег, которую получила бы каждая акция, если бы вся прибыль была распределена между выпущенными акциями в конце года.

Прибыль на акцию — это также расчет, который показывает, насколько прибыльна компания с точки зрения акционеров.Таким образом, прибыль более крупной компании на акцию можно сравнить с прибылью более мелкой компании на акцию. Очевидно, что на этот расчет сильно влияет количество акций в обращении. Таким образом, более крупной компании придется разделить свою прибыль между гораздо большим количеством акций по сравнению с более мелкой компанией.

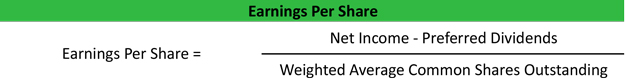

Формула

Прибыль на акцию или базовая прибыль на акцию рассчитывается путем вычитания дивидендов по привилегированным акциям из чистой прибыли и деления на средневзвешенные обыкновенные акции в обращении.Формула прибыли на акцию выглядит так.

Вы заметите, что дивиденды по привилегированным акциям исключаются из чистой прибыли при расчете прибыли на акцию. Это связано с тем, что EPS измеряет только доход, доступный держателям обыкновенных акций. Привилегированные дивиденды зарезервированы для держателей привилегированных акций и не могут принадлежать простым акционерам.

В большинстве случаев прибыль на акцию рассчитывается для финансовой отчетности на конец года. Поскольку компании часто выпускают новые акции и выкупают казначейские акции в течение года, в расчетах используются средневзвешенные обыкновенные акции.Средневзвешенное количество обыкновенных акций в обращении можно упростить, добавив начальную и конечную находящиеся в обращении акции и разделив их на два.

Анализ

Прибыль на акцию такая же, как и любой коэффициент прибыльности или рыночной перспективы. Более высокая прибыль на акцию всегда лучше, чем более низкий коэффициент, потому что это означает, что компания более прибыльна и у компании есть больше прибыли, которую нужно распределять среди своих акционеров.

Хотя многие инвесторы не обращают особого внимания на чистую прибыль на акцию, более высокий коэффициент прибыли на акцию часто приводит к росту стоимости акций компании.Поскольку на это соотношение можно повлиять очень многое, инвесторы склонны смотреть на него, но не позволяют сильно влиять на их решения.

Пример

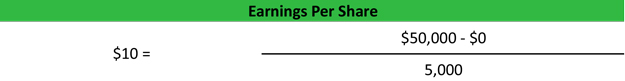

Чистая прибыльQuality Co. за год составила 50 000 долларов. Поскольку это небольшая компания, привилегированных акций в обращении нет. В течение года у Quality Co. было 5 000 средневзвешенных акций. EPS качества рассчитывается следующим образом.

Как видите, годовая прибыль на акцию Quality составляет 10 долларов.Это означает, что если бы Quality распределяла каждый доллар дохода своим акционерам, каждая акция получала бы 10 долларов.

.

Leave A Comment