Что такое вексель, облигация, акция и чек. Основы

Что объединяет такие понятия как вексель, облигация, акция и чек. Как разобраться в этих инструментах? Среди имеющихся бухгалтерских, инвестиционных и финансовых понятий часто происходит путаница. В данной статье рассмотрим такие понятия как акция, облигация, вексель и чек, выведем информацию и узнаем об имеющихся сходствах и отличиях.

Вступление

Если вам в голову пришла мысль, что инвестиции в ценные бумаги это то, что вам необходимо, то мы можем вас только поздравить, вы выбрали верный маршрут. Если вы уже заглянули в некоторые сводки по бумагам, то скорее всего вашему вниманию предстали некоторые понятия, о сущности которых вы не знаете ровным счетом ничего. Так что же такое все эти бумаги, какие типов они бывают, в чем они похожи и чем отличаются?

Основные виды

Что объединяет такие понятия, как облигация, вексель, чек и акция?

- В первую очередь, конечно же, надо отметить, что все они представляют рынок ценных бумаг.

- Во вторых, все они являются инструментом для заработка инвестора.

- В третьих, каждое из этих понятий требует детального рассмотрения поближе.

Акция

Итак, акция – это ценная бумага, представляющая собой сертификат, подтверждающий что держатель этой бумаги является владельцем соответствующей количеству акций процентной части некоего предприятия, которое и выпустило эти самые акции. Выпускаются такие ценные бумаги исключительно компаниями, имеющими юридическое формирование в виде ОАО или ЗАО – открытого, либо закрытого акционерного общества. Закрытое, в данном случае, говорит о том, что акции компании невозможно купить постороннему человек. Они были распределены при создании фирмы, посредством вложенного основателями капитала. А вот ОАО, как раз таки, и занимается тем, что продает собственные акции на публичных рынках. Любой желающий, при наличии у него должной суммы денег, может приобрести пакет акций самостоятельно, либо посредством брокера.

Вексель и облигация

Слова вексель и облигация имеют много общего. Обе эти бумаги являются долговым обязательством, где держатель векселя получил его в обмен на взнос определенной суммы, данной в долг лицу, выпустившему этот самый вексель.

Облигация обладает похожим принципом. Разница между ними состоит лишь в том, что вексель лишь возвращает деньги в срок, в том время как облигация позволяет получить дополнительный доход за счет процентов, выплачиваемым в адрес держателя все время до погашения задолжености. Облигация может быть выпущена не только фирмой, но и государством. А значит такая инвестиция будет обнадежена всей экономической ситуаций в стране, взявшей в долг.

Чек

Чек также представляет собой ценность. Основное назначение чека – подтверждение платежа. Он может быть выдан после расчета, либо вместо расчета, обладая способностью покрыть оговоренную в записи сумму. Чек является популярным методом безналичного расчет. Когда один человек, вместо передачи суммы денег, передает лишь квитанцию. Некий фрахт определенной суммы со своего счета, подтверждающую что он согласен оплатить указанную денежную массу и скрепляет свое слово личным чеком, подписью и печатью. Лицо, получившее чек, вправе требовать по нему свои деньги в банке, где они будут списаны со счета расплатившегося и переданы получателю. Чеки, выписанные крупными компаниями также могут служить объектом торгов, но это крайне не популярный не не самый доходный актив, который в свое ипостаси уступил место облигациям.

Пожалуй это основные виды ценных бумаг, которые популярны в обиходе начинающего инвестора. Детально разобраться в них вам поможет опыт и дополнительная литература, но для общего представления указанного более чем достаточно. Будьте внимательны и успешны в своих инвестициях!

акция, облигация, банковский сертификат, вексель

Ценная бумага представляет собой денежный платежный документ, подтверждающий отношения между эмитентом и владельцем. Ценная бумага является основным объектом всех сделок, осуществляющихся на рынке ценных бумаг. Из Гражданского Кодекса (ст. 142) следует, что ценной бумагой принято считать документ, в обязательном порядке содержащий все необходимые реквизиты, тем самым удостоверяя имущественные права его владельца.

Гражданский Кодекс (ст. 143) включает в перечень ценных бумаг следующие документы: государственная облигация, облигация, сберегательный и депозитные сертификаты, вексель, акция, чек, коносамент, банковская сберегательная книжка на предъявителя, приватизационные ценные бумаги, а так же ряд иных документов, которые определены законом и отнесены к данному виду денежных документов.

Эмиссионная ценная бумага закрепляет за собой совокупность как имущественных, так и не имущественных прав. При этом, данный документ размещается выпусками и имеет равные сроки осуществления прав и объем внутри одного их выпуска, независимо от сроков приобретения ценной бумаги. Таким образом, все владельцы конкретных ценных бумаг равные по своим правам.

Стоит отметить, что ценная бумага может быть выпущена как в наличной, так и в безналичной форме. При этом, все наличные (документарные) бумаги подразделяются на именные, на предъявителя и ордерные. Так, именная ценная бумага предполагает указание имени ее владельца и может быть передана ему только при помощи цессии (передаточная надпись). Тогда как ценная бумага на предъявителя не содержит такой записи и может быть передана другому лицу посредством ее вручения. При необходимости передать ордерную ценную бумагу в обязательном порядке используется специальный документ – ордер (приказ владельца данной ценной бумаги).

Акция

Акция представляет собой эмиссионную ценную бумагу, которая закрепляет за собой право ее владельца на участие в акционерном обществе, тем самым претендуя на часть имущества, которое может остаться после его ликвидации. Кроме этого, акция предполагает получение ее владельцем дивидендов в качестве прибыли акционерного общества. Акции являются бессрочными бумагами, что означает ее действие на рынке ценных бумаг до тех пор, пока существует акционерное общество, выпустившее ее. Дело в том, что само по себе акционерное общество не обязано выкупать данные бумаги, какой бы случай не настал (ликвидация, реорганизация и т.д.). В случае ликвидации предприятия акции можно считать недействительными.

Данные ценные бумаги могут быть как именными, так и на предъявителя. При этом, выделяют две основные категории акций: простые и привилегированные. Независимо от вида акций ее владельцы являются акционерами общества и могут претендовать на его имущество.

Простые акции (обыкновенные) дают возможность их владельцу участвовать в голосовании на собраниях акционеров, в случае если ранее осуществилась полная оплата акций. Выплата дивидендов и ликвидационной стоимости по простым акциям осуществляется только после произведения выплат держателям привилегированных акций.

Привилегированные акции – данный вид ценной бумаги не дает права ее владельцу участвовать в голосовании собрания акционеров. Исключения составляют случаи, при которых данное право закреплено за владельцами при создании устава акционерного общества. Преимущество данной бумаги состоит в том, что при ликвидации общества владельцы в обязательном порядке получают полагающиеся им дивиденды, а так же ликвидационную стоимость. В свою очередь привилегированные акции подразделяются на:

- конвертируемые – ценная бумага, предполагающая последующий обмен на обыкновенные акции или же иной вид привилегированной акции. При этом, условия обмена ценных бумаг устанавливает непосредственно эмитент;

- кумулятивные акции – ценные бумаги, предполагающие накопление денежных средств в качестве дивидендов в случае, если владелец акций отказывается от получения выплат в срок и капитализирует средства. Условия накопления, включая сроки капитализации, так же определяются эмитентом.

При этом, все акции, независимо от их вида и осуществляемых ими функций, разделяются на размещенные и объявленные. Так, размещенные акции представляют собой все те ценные бумаги, которые уже были ранее реализованы. Благодаря данным акциям существует возможность определить размер уставного фонда акционерного общества. Вместе с размещенными, общество так же имеет право размещать объявленные акции в качестве дополнения. В уставе акционерного общества строго определено количество выпуска данного вида акций.

Следует остановиться на наиболее распространенных понятиях, связанных с реализацией акций.

Номинал акции представляет собой ее стоимость. Совокупность номинальной стоимости всех акций и определяют размер уставного капитала акционерного общества.

Капитализация представляет собой показатель, благодаря которому можно определить объем капитала компании, благодаря реализации акций.

Консолидация акций – процедура, определяющаяся исключительно общим собранием акционеров. Она предполагает, что две или же больше акций могут быть конвертированы в одну абсолютно новую акцию того же вида. В случае, если процедура консолидации была произведена, в уставной капитал акционерного общества вносятся соответствующие изменения относительно количества объявленных акций, а так же касательно их номинальной стоимости.

Доходы по акциям могут быть представлены в двух видах. Прежде всего, в виде ее курсовой стоимости. Но для получения данного вида дохода акцию следует предварительно продать, причем, чем выгоднее акция будет продана, тем большую прибыль удастся получить. Данный способ получения прибыли считается немного рисковым, но, тем не менее, способен принести ее держателю не малую прибыль. Те, кто менее склонен к рискам предпочитают получать дивиденды. Цена таких акций может со временем повышаться, правда, не всегда быстро. Решение о выплате промежуточных дивидендов может быть принято советом директоров акционерного общества, тогда как вопрос о выплате годовых дивидендов принимается общим собранием акционеров, но по рекомендации совета директоров.

О степени доходности акций, ее качестве и спросе говорят соответствующие рейтинги. Такие рейтинги проводят всемирно известные аналитические компании, дающие оценку акциям тех или иных акционерных обществ, предприятий и т.д. Наиболее популярными аналитическими компаниями являются «Standard & Poor», а так же «Moody’s Investors Service». Так, присвоенный путем соответствующих обозначений рейтинг конкретной акции в значительной степени влияет на заинтересованность инвесторов, а потому и на доходности данной ценной бумаги. На примере рейтингового агентства «Standard & Poor» можно рассмотреть процедуру оценки акций. Так, при наличие оценки А+ можно считать, что акции присвоен наивысший рейтинг, тогда как С означает, что рейтинг акции очень низкий.

Существует еще одно определение, благодаря которому можно негласно оценить рейтинг акций тех или иных предприятий. Так, предприятия, имеющие высокий кредитный рейтинг непосредственно в своих отраслях называются «голубые фишки». Приобретение акций таких предприятий предполагает в дальнейшем растущий капитал, ведь, как правило, такое инвестирование сулит только доход. Безусловно, и цены на акции данных предприятий не малые. Статистические данные показывают, что цена «голубых фишек» зачастую только растет и крайне редко можно наблюдать ее падение. Акции подобных предприятиях всегда востребованы и осуществить их покупку-продажу на фондовом рынке возможно в любое время.

Как известно, все акции размещаются на фондовом рынке и цены на них постоянно изменяются. На изменение цен влияет большое количество факторов. Проследить за движением акций на рынке (спад и рост спроса на бумаги) можно при помощи тренда – вектора движения рынка. Важнейшими инструментами определения динамики фондового рынка являются соответствующие индексы.

Фондовый индекс представляет собой среднестатистический показатель изменения цен на активы. Выявив текущее значение индекса, и сопоставив его с предыдущим значением можно провести оценку поведения рынка, сгруппировать все произошедшие события за отчетный период (от макроэкономических ситуаций до корпоративных событий конкретных предприятий: слияние, ликвидация, отставка директоров и т.д.). На основе полученных данных появляется возможность составить прогноз на ближайшее время.

Следует иметь в виду, что в зависимости от того, какие именно ценные бумаги были выбраны при расчете фондового индекса, можно осуществить характеристику рынка. Это может быть показатель как для всего рынка в целом, так и показатель внутри конкретной отрасти. Так, вполне возможно выявить наиболее стремительно развивающиеся сектора экономики, так и те отрасти, развитие которых приостановлено. Исходя из полученных данных, так же можно смело строить прогнозы на спрос и предложение конкретных акций.

Самым известным из всех существующих фондовых индексов является индекс Доу-Джонса. В данный индекс входят 30 американских организаций и промышленных компаний. Данный индекс подразделяется на четыре вида: транспортный, коммунальный, промышленный и составной. Принято полагать, что, не смотря на довольно большое количество существующих фондовых индексов, только Доу-Джонс способен рассчитать наиболее точный показатель.

Облигация

Облигация представляет собой долговую ценную бумагу, определяющую отношения займа между ее владельцем и эмитентом. Главной особенностью данного вида ценной бумаги является то, что облигация подразумевает под собой предоставление кредитных средств, оформленных в виде долгового обязательства. Таким образом, облигация является срочной бумагой и эмитируется на определенный срок, по истечению которого облигация должна быть выкуплена по ее номинальной стоимости. Выпуском данной ценной бумаги могут заниматься как акционерные общества, частные предприятия, так и общегосударственные и местные органы власти. Все облигации подразумевают получение дохода, или как его еще называют – купон.

Существует несколько видов облигаций:

- Классическая (твердопроцентная, купонная). Данный вид облигации подразумевает выплату заранее фиксированного дохода.

- Облигация с переменным купоном. Доход по данной ценной бумаге изменяется в силу определенных факторов. Как правило, на стоимость облигации влияет рыночная экономика, а потому не редко и инфляция. Именно поэтому величина купона по данной облигации напрямую зависит от изменения показателей рыночной экономики. При выходе положительных макроэкономических новостей стоимость облигаций может в разы вырасти, ровно, как и упасть, в случае если соответствующие новости были негативными.

- Конвертируемая – данный вид ценной бумаги может быть обменен на акции или иные облигации, согласно оговоренным ранее условиям эмиссии.

- Бескупонная – данный вид облигации не подразумевает получение купонов. В данном случае доход инвестора напрямую зависит от разницы между номинальной стоимостью бумаги и ценой ее покупки. Одним словом – чем дешевле купить, и дороже продать, тем большую прибыль можно получить от сделки.

Наряду со стандартными видами облигаций существуют так же и такие понятия как мировая облигация и еврооблигация. В данном случае мировая облигация представляет собой ценную бумагу, выпущенную сразу в нескольких странах, тогда как еврооблигация – бумага, выпущенная эмитентом в валюте сторонней страны.

Все государственные облигации подразделяются на ценные бумаги рыночных и нерыночных займов. Наиболее популярными облигациями рыночных займов являются следующие:

- облигация федерального займа, представляющая собой бумагу среднесрочного займа и подразумевающую переменный купон;

- государственная краткосрочная облигация, выпускаемая в безналичной форме, предполагающая нулевой купон;

- облигация государственного сберегательного займа – среднесрочная ценная бумага на предъявителя;

- облигация внутреннего валютного займа – ценные бумаги, выпущенные в 1993 году с целью погашения задолженности Внешэкономбанка. В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год.

Особым видом негосударственных облигаций является жилищный сертификат. Данная ценная бумага представляет собой передачу права ее владельцу на приобретение квартиры в случае покупки определенного пакета облигаций. Таким образом, приобретение жилищного сертификата означает, что средства на строительство жилья были внесены и в последствие владелец облигации имеет право рассчитывать на собственное жилье.

Степень доходности облигаций, как и на примере с акциями, так же определяется путем присвоения рейтингов. Наиболее влиятельным аналитическим агентством так же является «Standard & Poor», В данном случае рейтинг не распространяется на облигации, эмитентами которых являются центральные государственные органы. Все дело в том, что данные организации отличаются довольно низкой надежностью.

Банковский сертификат

Банковский сертификат – ценная бумага, утверждающая размещение средств в банковском учреждении, тем самым предполагающая получение, как суммы номинала бумаги, так и начисленных % по ней. Владельцем банковского сертификата является бенефициар.

Виды банковского сертификата:

- Сберегательный – данная ценная бумага предназначена для физических лиц, которая выпускается сроком до трех лет. По сберегательному сертификату начисляются купоны, как и в случае с облигациями. Данный вид бумаги может быть как именным, так и на предъявителя. Точно, как и в случае с акциями, именной сертификат вручается лично владельцу в руки посредством цессии, а сертификат на предъявителя может вручаться другому лицу с целью передачи непосредственному владельцу.

- Депозитный – данная ценная бумага предназначена исключительно для юридических лиц. Предельным сроком выпуска депозитного сертификата является один календарный год.

Вексель

Вексель представляет собой долговое обязательство, согласно которому владелец бумаги обязуется возвратить оговоренную сумму средств в указанные сроки. Вексель нередко используется не только в качестве кредита, но и в качестве средства расчета за товары или услуги. Довольно многие предприятия используют вексель в качестве платежного документа. Следует обратить внимание, что вексель не имеет точной формы оформления, с присущими для подобных ценных бумаг обязательствами реквизитами. Как правило, данный документ составляется в произвольной форме, сохраняя при этом свое предназначение – фиксированные суммы и сроки возвраты платежей.

Виды векселей:

- Простой – согласно данной бумаге, векселедатель обязуется в оговоренные сроки уплатить указанную сумму средств векселедержателю.

- Переводной – в данном случае по просьбе или приказу лица, выдавшего вексель, осуществляется уплата оговоренной суммы средств в указанные сроки третьему лицу.

- Дружеский – как правило, подобные ценные бумаги не заключаются между организациями, так как предполагают заем и возврат средств на основе взаимопомощи.

- Бронзовый – данное название является не официальным и целью выписки такой бумаги являются мошеннические операции. Зачастую, данная ценная бумага выписывается от неплатежеспособного лица. В последствие полученные средства перепродаются третьему лицу.

Все векселя делятся на финансовые – те, благодаря которым оформляются все денежные операции, и коммерческие – векселя, возникающие в случае предоставления коммерческого займа.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:В чем разница между акцией, облигацией и векселем простыми словами?

Автор ГдеРазница На чтение 5 мин. Опубликовано

Все хотят сохранить с таким трудом заработанные деньги и задаются вопросом: «где лучше и безопаснее их хранить?» Но если возникает понятное желание не только сохранить, но и увеличить накопления надо рассмотреть вариант вложения в ценные бумаги.

Чем отличаются?

Если у вас нет опыта и знаний в этой области отличить ценные бумаги от других сложно. Поэтому сразу определим, что к ним не относится. Это — долговые расписки, договора, завещания, страховые полисы.

Ряд особенностей, присущих только ценным бумагам:

- нельзя составлять в свободной форме;

- их надо купить — они имеют свою цену;

- предоставляют права собственнику;

- не несут обязательств.

Виды ценных бумаг

Условно разделяют на три группы:

Условно разделяют на три группы:

- Акции. Выпускаются на стадии становления или реорганизации предприятия. Их собственники становятся совладельцами общества, и при развитии имеют шанс получать дивиденды. В то же время средства могут направить на развитие общества. В этом случае выплаты не производятся.

- Облигации. Имеют стоимость, срок погашения и фиксированный доход (купон). Их держатели дают в долг предприятию сумму на заранее оговоренных условиях.

- Вексель. Ценное удостоверение, которое откладывает расчет за выполненные услуги и поставленные товары. Если не указан срок предъявления, то по умолчанию это год с момента составления. Его можно обменять, вложить в уставной капитал, продать.

Рекомендуем прочитать: чем отличается школа-интернат от детского дома?

Все, кто размещает сбережения в такие бумаги преследуют одни и те же цели: надежность, доходность, ликвидность. Поэтому надо научиться понимать различия между ними.

Также читайте: Альфа или Тинькофф – какой банк лучше

Отличие облигации от акции

Становясь акционером, вы приобретаете часть компании бизнеса, право претендовать на выплаты. И даже на часть имущества. По результатам года держатели простых и привилегированных акций получают дивиденды.

Особенность простых — право голоса на собрании акционеров. Чтобы ваш голос влиял на результат надо иметь очень солидный пакет. Это далеко не всем по карману. Дивиденды по простым акциям получают в последнюю очередь, после удовлетворения обязательств по привилегированным и распределения прибыли. Сумму выплат определит собрание акционеров. По решению собрания выплаты могут не производить, или, наоборот, они могут быть очень высокими.

Рекомендуем прочитать: что такое частное и публичное право и чем они отличаются?

Привилегированные акции исключают право влияния на управление. Но выплаты их собственники получают в первую очередь. Дивиденды на бумаги этого типа фиксированы. Владельцы могут получить их даже если нет прибыли, из других источников.

Чем отличается облигация от акции? С облигациями все обстоит по-другому. При недостатке средств предприятие выпускает облигации. Таким образом руководство пытается получить деньги на развитие у юридических лиц и у населения. Держатели облигаций дают предприятию деньги в долг под проценты, но не влияют на ведение бизнеса. Срок действия фиксирован. По окончанию срока держатель получает номинальную стоимость деньгами или денежным эквивалентом. Оговоренный и зафиксированный заранее доход (купон) выплачивается частями или сразу.

Чем отличается облигация от акции? С облигациями все обстоит по-другому. При недостатке средств предприятие выпускает облигации. Таким образом руководство пытается получить деньги на развитие у юридических лиц и у населения. Держатели облигаций дают предприятию деньги в долг под проценты, но не влияют на ведение бизнеса. Срок действия фиксирован. По окончанию срока держатель получает номинальную стоимость деньгами или денежным эквивалентом. Оговоренный и зафиксированный заранее доход (купон) выплачивается частями или сразу.

Обобщая:

- держатели акций влияют на политику организации. Владельцы облигаций лишены этого;

- дивиденды по акциям несравненно привлекательней купонного дохода облигаций;

- акционеры рискуют гораздо больше, чем владельцы облигаций.

Что такое вексель?

Эта бумага появилась в обращении намного раньше остальных. Он был незаменим для отсрочки платежей уже в XIV веке. К тому же с его помощью конвертировали валюту. Выглядел он не так как сегодня, но смысл был тот же. С годами он приобретает все большую популярность. Он бывает простым и переводным.

Простой выписывается во время товарной сделки, в которой участвуют кредитор и должник. У покупателя на данный момент нет средств для оплаты. Он выписывает вексель на бланке с обязательными реквизитами. В указанный срок векселедержатель предъявляет бумагу должнику. Последний оплачивает долг, и в обмен получает документ.

Простой выписывается во время товарной сделки, в которой участвуют кредитор и должник. У покупателя на данный момент нет средств для оплаты. Он выписывает вексель на бланке с обязательными реквизитами. В указанный срок векселедержатель предъявляет бумагу должнику. Последний оплачивает долг, и в обмен получает документ.

Переводной задействует три стороны: векселедержатель, получатель, плательщик. Тот, кто выписывает документ выступает одновременно кредитором одного и должником другого лица. Переводит долг с одного лица на другое

Интересная информация: отличие привилегированной акции от обыкновенной.

В чем разница между доходом и прибылью предприятия? Ответ читайте здесь.

Каковы отличия простого от переводного векселя (тратта): https://gderaznica.ru/ecomonica/prostoj-i-perevodnoj-veksel.html

Отличие от акций и облигаций:

- Вексель представляются только в документной форме.

- Акция является долевым документом, вексель — долговой.

- Выпуск акций обязательно регистрируется государством.

- Вексель может быть использован для платежей.

- Облигации продаются по договору. Вексель передают по распоряжению владельца.

Рынок ценных бумаг

Толчком к появлению явилось как раз обращение в торговле векселей. Стремительное развитие рынка началось с появлением других ценных бумаг. В России он появился только в 1992 году.

Приумножение капитала при размещении его в ценные бумаги может быть не только за счет получения выплат. Их можно покупать и продавать на фондовом рынке, получая ощутимую прибыль. Но для этого необходимо иметь твердые знания в этой области.

ПОМНИТЕ! Спекулятивная торговля чревата большими рисками.

Рекомендуем посмотреть видео про ценные бумаги:

облигации, акции, вексели, чеки, закладные

Ценные бумаги – понятие на первый взгляд абстрактное и не слишком ясное. Что это такое, зачем нужно и почему нельзя обойтись просто деньгами? Попробуем разобраться.

Ценная бумага – это документ, который предоставляет владельцу определенные права на:

- долю прибыли;

- деньги, лежащие в банке;

- получение средств в обмен на товар или услугу;

- стандартизированный товар (слиток золота, баррель нефти) и т.д.

Ц/б выпускаются компаниями или государством, могут выписываться на частных и юридических лиц. Процесс выпуска (эмиссии) регламентируется уставом конкретного предприятия, а покупка и продажа контролируется государством.

Для того, чтобы бумаги считались ценными, они должны обладать следующими характеристиками:

- Ликвидность. Документ можно продать даже в короткие сроки, и сделать это с минимальными потерями.

- Стоимость. Цену документа возможно определить теоретически и выразить в денежном эквиваленте.

- Обеспеченность унифицированным активом. Ценная бумага продает не конкретный товар (предмет, сумму денег), а право на него. Но это право должно быть обеспечено реальной ценностью – баррелем нефти, долей в компании и т.д.

Для чего нужны ц/б, если на первый взгляд они кажутся заменой обычных денег?

- Для мобилизации сбережений граждан.

- Для финансирования бюджетных расходов.

- Для денежного регулирования.

- В качестве инвестиционного средства, позволяющего компаниям привлекать необходимый капитал, а гражданам, в свою очередь, вкладывать свободные деньги.

Рассмотрим виды ценных бумаг, использующиеся в России.

Акция

Документ, подтверждающий, что владелец может участвовать в управлении акционерным обществом, получать часть прибыли от его деятельности. Кроме того, если предприятие (ООО или ОАО) ликвидируется, владелец получит часть имущества в соответствии с тем, какое количество акций «держал».

Документ, подтверждающий, что владелец может участвовать в управлении акционерным обществом, получать часть прибыли от его деятельности. Кроме того, если предприятие (ООО или ОАО) ликвидируется, владелец получит часть имущества в соответствии с тем, какое количество акций «держал».

Виды акций и характеристики:

- Обыкновенные. Позволяют (по крайней мере, формально) участвовать в управлении фирмой и получать долю с прибыли общества. Распределение прибыли происходит пропорционально тому, какая доля есть у владельцев. Чем она больше, тем больше денег можно получить из чистой прибыли компании. Если ее нет, акции не обеспечиваются ничем.

- Привилегированные. Могут давать право на участие в управлении, а могут и не давать. Зато по привилегированным выплата дивидендов осуществляется независимо от наличия или отсутствия чистой прибыли. Если ее нет, вам просто заплатят из других ресурсов.

Акции необходимы чтобы привлечь инвесторов и новый капитал. Количество акций, попадающих на рынок, может отличаться в зависимости от политики, проводимой фирмой. Но как правило, к частным лицам (миноритариям) попадает очень немного, так что они к управлению не допускаются.

Одиночные акции и небольшие пакеты приобретаются для получения дохода в кратко- или долгосрочной перспективе. Выбрав удачный момент для продажи и внимательно следя за биржевыми курсами, можно получить намного больше денег, чем было вложено в покупку. А можно и потерять – в случае обвала.

Банковская сберегательная книжка

Были особенно популярны в Советской России. В банковской книжке фиксировались вклады, отмечались вносимые суммы и накопившиеся проценты по ним. Именно она подтверждала обязательства банка перед вкладчиком (что, впрочем, не помогло в постперестроечную эпоху, когда вклады сотен тысяч граждан РСФСР сгорели в одно мгновение). Сберкнижки существуют до сих пор, и даже некоторые организации выдают займы на сберкнижку, но после 2000-х заметно уступают в популярности пластиковым картам.

Были особенно популярны в Советской России. В банковской книжке фиксировались вклады, отмечались вносимые суммы и накопившиеся проценты по ним. Именно она подтверждала обязательства банка перед вкладчиком (что, впрочем, не помогло в постперестроечную эпоху, когда вклады сотен тысяч граждан РСФСР сгорели в одно мгновение). Сберкнижки существуют до сих пор, и даже некоторые организации выдают займы на сберкнижку, но после 2000-х заметно уступают в популярности пластиковым картам.

Вексель

Один из древнейших финансовых инструментов, представляющий собой абстрактное обязательство, связанное с выплатой денег в определенный срок. Можно сказать, что вексель – это очень упрощенная разновидность кредита.

Виды векселей:

- переводный, где указаны три стороны: векселедатель, плательщик и, собственно, держатель векселя. Плательщик признает свой долг перед держателем – «ремитентом» только после того, как ознакомится с векселем и подпишет его.

Депозитарная расписка

Позволяет купить акции, выпущенные иностранным обществом. Сделать это напрямую бывает невозможно из-за законодательных ограничений, а вот при оформлении депозитарной расписки никаких препятствий не возникает. Бумага свидетельствует о том, что ее владельцу принадлежат акции эмитента из другой страны. При этом сама расписка выпущена именно в стране владельца-инвестора.

Расписка может быть действительна только в одном государстве или в нескольких сразу. В последнем случае она называется глобальной.

Депозитный сертификат

Удостоверяет внесенный в конкретный банк депозит. Она подтверждает право получения вклада и процентов по истечении срока депозита или раньше, если это указано в документе. Отличие от обычного договора вклада – в том, что депозитный сертификат можно заложить, продать или дисконтировать. Выдается только юридическим лицам. Документ для физических лиц, имеющий идентичные свойства, называется сберегательным сертификатом.

Закладная

Именной документ, удостоверяющий, что его держатель имеет:

- право залога на имущество, указанное в договоре об ипотеке;

- право получить это имущества в рамках исполнения договора о денежных обязательствах, который владелец закладной заключил с заемщиком.

Проще говоря, закладная – это когда вы отдаете банку или другому кредитору имущество, под которое брали кредит (недвижимость или автомобиль). Конечно, только в том случае, если сам кредит выплачивать не можете.

Облигация

Фиксирует долговое обязательство государства или предприятия, ее выпустившего, перед человеком, который купил облигацию. За счет государственной облигации вы можете получить:

Фиксирует долговое обязательство государства или предприятия, ее выпустившего, перед человеком, который купил облигацию. За счет государственной облигации вы можете получить:

- сумму основного долга, которая выплачивается при погашении облигации деньгами или имуществом;

- проценты, начисленные в установленном договором порядке.

По сути своей облигации очень похожи на кредитование: они позволяют эмитенту распланировать траты и получить большое количество денег в короткий срок. Облигации выпускаются для привлечения инвестиций или освоения новых программ, которые позволяют впоследствии выплачивать и основную стоимость бумаг, и проценты по ним.

Фьючерс

Представляет собой договор, по которому один участник сделки обязуется поставить товар (драгоценные металлы, продукты, энергоносители), а другой – получить его и оплатить по цене, которая определена в момент заключения сделки. То есть, договор составляется на будущее, а условия прописываются уже сейчас. Торговля фьючерсами по праву считается рискованной, но высокодоходной.

Чек

Представляет собой распоряжение человека, выписавшего его, банку. Суть распоряжения состоит в том, чтобы банк выдал или перевел деньги лицу, на которое чек оформлен. У чека есть срок действия (от 6 до 15 месяцев), в течение которого его нельзя отозвать, даже если человек, получивший документ, не предъявил его к оплате.

Чеки делятся на:

- денежные – предполагают немедленную выдачу наличных при обращении;

- расчетные – дают возможность перевести предъявителю указанную сумму. Обычно именно этот вариант используется для безналичных расчетов.

Мы рассмотрели наиболее распространенные виды и типы государственных ценных бумаг. А на случай, если вы пока не готовы ничего инвестировать и осваивать займы посредством векселей, у нас есть предложение получше: обычные, простые и понятные займы на счет в банке.

Акция, облигация, вексель, чек, депозитный (сберегательный) сертификат, опцион, фьючерс, коносамент и др.

⇐ ПредыдущаяСтр 9 из 41Следующая ⇒Акция – ценная бумага, выпускаемая АО (корпорациями), удостоверяющая внесение средств на цели развития предприятия и дающая владельцам определенные права.

Облигация – ценная бумага, которая закрепляет право ее держателя на получение от эмитента в предусмотренный срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости, это долговое обязательство.

Вексель – ценная бумага, определяющая отношения займа.

Сберегательный сертификат — это письменное свидетельство кредитного учреждения о депонировании на определенный срок денежных средств вкладчика, а именно физического лица, с безусловным обязательством возврата вклада с установленным процентом.

Ценной бумагой является чек, используемый как платежное средство. Чек — это письменное распоряжение чекодателя организации — плательщику выплатить чекодержателю указанную сумму денег.

К ценным бумагам относится коносамент, выражающий право собственности на конкретный товар в процессе морской перевозки. Коносамент выдается после получения товара перевозчиком грузоотправителю с указанием грузополучателя.

Закладные (ипотечные ценные бумаги) — ценные бумаги, оформляющие отношения залога. Закладные удостоверяют право на получение денежных обязательств, обеспеченных ипотекой имущества. В закладной обязательно должен указываться кредитный или иной договор, исполнение которого обеспечивается ипотекой.Производные ценные бумаги — ценные бумаги, удостоверяющие право владельцев на приобретение (продажу) ценных бумаг, эмитированных третьими лицами (базовый актив) в сроки и на условиях, указанных в сертификате и решении о выпуске данных производных ценных бумаг.Государственные ценные бумаги – это бумаги, которые выпускаются и обеспечиваются государством и используются для покрытия бюджетных дефицитов, регулирования денежного обращения и ликвидности в банковской системе, инвестиционных и иных целей. Профессиональные посредники на рынке ценных бумаг. Большинство сделок с ценными бумагами заключается при участии профессиональных участников рынка — брокеров и дилеров. Брокеры совершают сделки в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии. При совершении сделок брокер действует от своего имени за счет и по поручению клиента. В отличие от брокеров дилеры совершают сделки от своего имени и за свой счет. Профессиональные участники рынка ценных бумаг — банки и инвестиционные компании могут совмещать брокерскую и дилерскую деятельности.

14.Кредит: сущность и необходимость. Формы и виды кредита.Кредитная система.Кредит как экономическая категория выражает экономические отношения между кредитором и заемщиком, возникающие в процессе передачи денег или материальных ценностей одними участниками договора займа другим на условиях возврата.

Основными условиями существования кредита можно назвать следующие.

1. Несовпадение во времени индивидуальных кругооборотов и оборотов производственных фондов отдельных товаропроизводителей.

2. Кредитор и заемщик должны быть юридически самостоятельными организациями, что обеспечивает экономическую ответственность сторон в процессе кредитных отношений.

3. Кредитор и заемщик должны быть заинтересованы в кредитных отношениях.

Кредит выполняет следующие три основные функции:

распределительную заключается в распределении на возвратной основе денежных средств.; эмиссионную процессе кредитования создаются платежные средства, т.е. в оборот наряду с деньгами в наличной форме входят также деньги в безналичной форме, действие данной функции проявляется и тогда, когда на основе замещения наличных денег происходят безналичные расчеты.

; контрольную состоит в осуществлении контроля за эффективностью деятельности экономических субъектов.

Принципами кредитования являются: возвратность, срочность, дифференцированность означает, что коммерческие банки не должны одинаково подходить к решению вопроса о выдаче претендующим на получение кредита клиентам. Банки стремятся предоставлять кредит лишь тем клиентам, которые в состоянии его своевременно вернуть., обеспеченность ссуд и платность. Коммерческий кредит предоставляется в товарной форме продавцами товаров их покупателям в виде рассрочки платежа за проданные товары или предоставленные услуги. Коммерческий кредит применяется с целью ускорить реализацию товаров и оформляется в виде долгового обязательства — векселя, оплачиваемого через коммерческий банк . Банковский кредит предоставляется в виде денежных ссуд коммерческими банками. Потребительский кредит предоставляется, как правило, торговыми компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа Ипотечный кредит выдается на приобретение или строительство жилья либо покупку земли. Межбанковский кредит предоставляется банками друг другу, когда у одних банков возникают свободные ресурсы, а у других их недостает.

Международный кредит охватывает экономические отношения между государством и международными экономическими организациями.

В процессе управления государственным кредитом решаются следующие задачи: минимизация стоимости долга для заемщика; недопущение переполнения рынка заемными обязательствами государства и резкого колебания их курса; эффективное использование мобилизованных средств и контроль за их целевым использованием; обеспечение своевременного возврата кредита; максимальное решение задач, определенных финансовой политикой

Специфика категории государственного кредита определяет и особенности оперативного управления им. Обычно оно возлагается на Минфин и ЦБ.

Классификация:

1. по основным группам заемщиков. Кредит может быть выдан хозяйству, населению, государственным органам власти.

2. от срочности кредитования. При такой классификации выделяют краткосрочные, среднесрочные и долгосрочные ссуды.

3. По обеспечению — необеспеченные (бланковые) кредиты и обеспеченные, которые, свою очередь, по характеру обеспечения подразделяются на залоговые, гарантированные и застрахованные.

4. По способу выдачи банковские ссуды разграничиваются на ссуды компенсационные и платежные.

5. По методам погашения различают банковские ссуды, погашаемые в рассрочку (частями, долями), и ссуды, погашаемые единовременно, на определенную дату.

. в зависимости от платности его использования. Здесь выделяют платный и бесплатный, дорогой и дешевый кредиты. За основу такого деления берется размер % ставки, установленной за пользование ссудой.

Характеристика кредитной системы Кр-е подразумевают две ее стороны. Прежде всего, этогда речь идет о кред системе, то обычно о совокупность кред отношений, форм и методов кредитования. Кроме того, это совокупность банков, других кредитно-фин институтов, аккумулирующих свободные ден средства и предоставляющие их в ссуду. Считают, что кред система — понятие более широкое и емкое по сравнению с банковской системой, поскольку последняя включает лишь совокупность действующих в стране банков. Кредитная же система, помимо банков, являющихся, естественно, ее ведущим звеном, включает банковский, потребит, коммерч, гос, международный кредиты со своими формами отношений и методами кредитования. Таким образом, кредитная система включает Банк России, банки, филиалы и представительства иностранных банков, небанковские кредитные организации, союзы и ассоциации кредитных организаций, банковские группы и холдинги.

Новая структура кредитной системы России стала в большей степени отражать потребности рыночного хозяйства, она строится на тех же принципах, что и в странах с развитой рыночной экономикой, все больше приспосабливается к процессу проводимых экономических реформ. В то же время процесс становления новой кредитной системы пока развивается сложно и противоречиво, он выявил определенные недостатку по всех ее звеньях.

Правовой статус ЦБ РФ, его права и обязанности определены ФЗ «О Центральном банке Российской Федерации (Банке России)» в ре ФЗ от 26.04.95 г. № 65-ФЗ с последующими изменениями и дополнениями. Банк России является юр лицом, однако не регистрируется в налоговых органах. Как юр лицо он осуществляет свои расходы за счет собственных доходов, но получение прибыли не является целью его деятельности. Банк России самостоятельно выполняет свои функции и в текущей деятельности независим от органов государственного управления экономикой, однако подотчетен законодательным и исполнительным органам гос. власти.

ЦБ явл главным банком гос-ва и признается единственным на территории страны органом денежно-кредитного и валютного регулирования экономики. Основными целями ЦБ РФ являются: защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы России, обеспечение эффективного и бесперебойного функционирования системы расчетов.

Основные инструменты реализации денежно-кредитной политики ЦБ приведены ниже.

1. Процентные ставки по операциям Банка России. Закон предусматривает, что банк может устанавливать одну или несколько % ставок по различным видам операций или проводить процентную политику без фиксации процентных ставок. Причем процентные ставки Банка России представляют собой миним ставки, по которым он осуществляет свои операции. К таким операциям относятся выдаваемые кредиты или депозитная политика.

2. Нормативы обязательных резервов, депонируемых в Банке России кредитными учреждениями и коммерческими банками (резервные требования). Посредством изменения норматива резервных средств банк регулирует объем выдаваемых коммерческими банками кредитов и возможности осуществления ими депозитной эмиссии.

3.Операции на открытом рынке, под которыми понимается купля-продажа ЦБ казначейских векселей, государственных облигаций и других государственных ценных бумаг. Это наиболее гибкий метод регулирования кредитных вложений и ликвидности коммерческих банков, так как оказывает прямое

воздействие на объем свободных ресурсов, имеющихся у коммерческих банков. 4.Рефинансирование банков, т. е. кредитование Банком России других банков, когда последние испытывают финансовые трудности. Иными словами, Банк России выступает кредитором последней инстанции или банком банков.

5. Валютное регулирование, т. е. купля-продажа ЦБ иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарные спрос и предложение денег.

6. Прямые количественные ограничения, под которыми понимается установление лимитов на рефинансирование банков, проведение кредитными организациями отдельных банковских позиций. Причем ЦБ вправе применять прямые количественные ограничения в исключительных случаях с целью проведения единой государственной денежно-кредитной политики только после консультаций с Правительством РФ. Все перечисленные выше инструменты и методы денежно-кредитного регулирования экономики должны служить базой основных направлений денежно-кредитной политики ЦБ, которые представляются ежегодно не позднее 1 декабря в Государственную Думу. Кредитование — одно из важнейших направлений деятельности банка. На нем основываются активные операции банка. Кредитование заемщиков осуществляется в различных формах; в зависимости от обеспечения кредит предоставляется на различные сроки; одинаковым для всех кредитных операций остаются основные принципы кредитования, как общие, так и специфические, где первые учитывают воздействие внешних факторов на деятельность и поведение хозяйствующих субъектов, а вторые — способность заемщика в срок и с уплатой установленного процента погасить свои обязательства.

Кредитование как отрасль деятельности банков получило довольно широкое распространение. Так, в России, как и во многих странах, банковские системы включают в себя институты, специализирующиеся на кредитах определенных видов или форм. Существует также градация по типам заемщиков.

Оформление кредитной сделки сопровождается заключением кредитного договора, условия которого дифференцируются в каждом конкретном случае, чаще от источников обеспечения возврата ссуды. В договоре определяются порядок погашения ссуды, сроки уплаты процентов и возврата кредита, возможность пролонгации и пр.

После достижения согласованности по условиям заключения кредитной сделки клиенту открывают ссудный счет в банке, причем счет может быть либо простым, либо специальным или, если заемщик физическое лицо, производится выдача наличных средств.

Далее, банковское учреждение с момента выдачи или перечисления финансовых ресурсов до полного погашения кредита (имеются в виду возврат основной суммы долга и уплата причитающихся процентов) находится в постоянном контакте с клиентом: анализируются финансовые и экономические условия деятельности, осуществляется мониторинг по факту использования средств на привлекаемые нужды, формированию и использованию прибыли, взаимоотношений с другими кредиторами и дебиторами. Ежеквартально (а иногда и ежемесячно) банк получает от заемщика отчет о выполнении условий кредитного договора.

Операции ЦБ:1.Активные 1.1.Операции с государственными ценными бумагами. 1.2.Вложения в золото-валютные ценности. 1.3.Операции с кассовой наличностью. 1.4.Ссудные операции – это операции по предоставлению кредитов коммерческим банкам. 1.5.Переучетные операции по ценным бумагам коммерческих банков.

2.Пассивные 2.1.Эмиссия денежных знаков 2.2.Формирование резервов коммерческих банков 2.3.Операции по корреспондентским счетам коммерческих банков, по счетам правительственных структур и организаций. 2.4.Операции с фондами и резервами ЦБ.

Существует 3 вида методов денежно-кредитного регулирования:

1)Административные – это прямые методы,: ограничения количественных и качественных параметров деятельности банков (лимиты):

2)Экономические методы –. Инструментами экономических методов являются: налоговые; нормативные – главная Инструкция № 1 ЦБ от 1997 г.,

3)Корректирующие методы – связаны с поддержанием курса национальной валюты, ликвидности коммерческих банков. Эти инструменты осуществляются на открытых рынках – рынке ценных бумаг и рынке иностранной валюты.

рынок ценных бумаг и их виды. Акции и облигации

Что такое ценная бумага?

Ценная бумага — это документ, удостоверяющий имущественные права, которые можно осуществлять или передавать кому-то только при предъявлении данного документа. Ценные бумаги позволяют подтверждать и передавать имущественные права просто и быстро.

Например, ценной бумагой является акция — владелец этого документа получает право собственности на долю компании. Чем больше акций — тем больше доля в капитале фирмы. Если у собственника более 50% акций компании, то это называется контрольным пакетом. Владелец контрольного пакета акций может единолично принимать решения о судьбе компании.

Помимо акций, к ценным бумагам относятся долговые бумаги — облигации и векселя, а еще платежные средства — чеки.

Выпуск ценных бумаг называется эмиссией. Эмитентом ценной бумаги может быть государство, органы власти, юридические и физические лица. Компании обычно выпускают ценные бумаги с целью получить дополнительное финансирование.

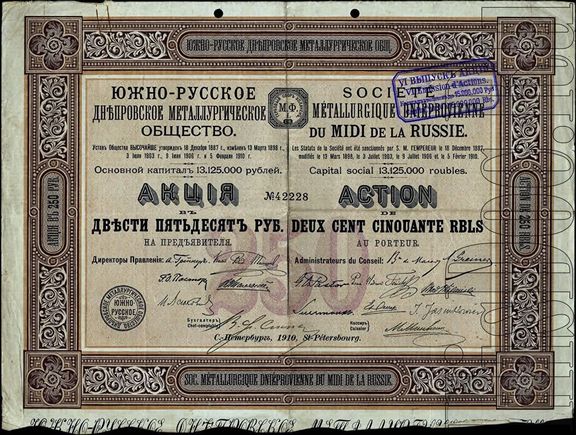

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги) <…>

Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Гражданский кодекс РФ. Статья 142

Виды ценных бумаг: акции и облигации

Бывают долевые ценные бумаги — акции, а бывают долговые ценные бумаги — облигации и векселя.

Акция — это бессрочная ценная бумага, которая свидетельствует о праве собственности на долю в капитале компании и на получение дохода в виде дивидендов.

У акционера есть право на управление компанией, право на дивиденды, право на часть имущества компании в случае банкротства, право на информацию о деятельности компании.

Дивиденды — это процент от прибыли компании, который выплачивается акционерам.

Привилегированные акции отличаются от обычных тем, что дают право на получение фиксированного размера дивиденда (независимо от прибыли компании) и первоочередное право на часть имущества фирмы в случае банкротства.

Облигация — это ценная бумага, закрепляющая право держателя на получение в предусмотренные сроки номинальной стоимости и зафиксированного в ней процента.

Облигация дает права на безусловный возврат всей суммы, на получение процента, на часть имущества компании в случае банкротства. Облигация не дает права голоса, участия в управлении компанией.

Фьючерс — это контракт, по которому покупатель получит определенный товар в будущем по оговоренной цене.

Вексель — долгосрочное долговое обязательства, обяазнность вернуть сумму в определенный срок и с процентами.

Существуют и другие виды ценных бумаг: сберегательные и трастовые сертификаты, консаменты etc.

Рынок ценных бумаг. Что такое фондовая биржа

Операции с акциями, облигациями и другими ценными бумагами обычно осуществляются на фондовой бирже.

Фондовая биржа — организованный рынок, где осуществляются сделки с ценными бумагами и деятельность которого контролируется государством. Сегодня на биржах проходят электронные торги — акции физически не переходят каждый раз от владельца к владельцу, их принадлежность меняется с помощью записей в компьютерной базе данных.

Функции фондовой биржи

Привлечение средств для долгосрочных инвестиций

Осуществление купли-продажи акций, облигаций и других ценных бумаг

Установление в ходе торгов курса — рыночной цены — ценных бумаг

Распространение информации о котировках — установлении биржевой цены — и о состоянии на финансовом рынке в целом.

Российский рынок ценных бумаг регулируют федеральный закон №39-ФЗ «О рынке ценных бумаг» и федеральный закон №208-ФЗ «Об акционерных обществах».

Московская биржа. Фото: Reuters

Московская биржа. Фото: Reuters

Номинальная и рыночная стоимость ценных бумаг

У ценных бумаг есть номинальная, а есть рыночная стоимость.

Номинальная стоимость акции или облигации — это та сумма, в которую бумага оценивается на стадии выпуска или гашения. Номинальная стоимость акции отражает долю уставного фонда акционерного общества, приходящуюся на одну акцию.

Рыночная стоимость — это цена, которую в настоящий момент готовы заплатить за эту ценную бумагу на бирже. Здесь учитывается сумма капитализации имущественных и прочих прав ценной бумаги. Если компания с момента выпуска акций выросла или, как ожидают, будет расти в будущем — тогда ее акции становятся дороже. Если дела у компании плохи — ее акции дешевеют.

ЕГЭ. Экономика. Тема 17. Ценные бумаги |

Ценные бумаги — это документы, оформленные по строго установленным образцам, которые свидетельствуют о праве собственности на определённую сумму денег или имущество. Сущность владения ценными бумагами заключается в том, что у владельца в данный момент сам капитал отсутствует, но владелец имеет все права на него, которые и зафиксированы в ценных бумагах.

Признаки ценных бумаг

- Документальность – это документ, который должен иметь реквизиты, установленные государством.

- Оборотоспособность, обращаемость на рынке – они можгу быть объектом купли-продажи.

- Доступность для гражданского оборота- то есть их можно не только купить – продать, но они могут быть объектом других гражданских отношений ( займа, дарения, обмена и др.)

- Стандартность содержания( стандартность участников, сроков, месс форм и т.д.)

- Серийность – выпускаются сериями

- Регулируемость и признание государством (должны быть признаны государством в качестве ценных бумаг)

- Ликвидность – возможность обмениваться на деньги.

- Риск – возможность потерь

- Обязательность исполнения – эмитент обязан исполнять свои обязательства.

Закон 1996 г « О рынке ценных бумаг». В нём отмечено, что ценные бумаги могут выпускать только банки, государство, юридические лица. В законе перечислены виды ценных бумаг:

- Государственные облигации;

- Облигации;

- Векселя;

- Чеки

- Депозитные и сберегательные сертификаты

- Коносамент

- Акции

- Приватизационные ценные бумаги и др.

Эмитент – организация, выпустившая ценные бумаги.

Основные виды ценных бумаг

- Акция — закрепляет право её владельца (акционера) на получение части прибыли акционерного общества виде дивидендов ( доходов), на участие в управлении и часть имущества после ликвидации АО.

Акции бывают:

| Обыкновенные | Привилегированные |

| Владельцы — полноправные акционеры, имеют право голоса на акционерном собрании. При наличии 50% акций — появляется право контроля за деятельностью АО. | Не дают права голоса на акционерном собрании и права участия в управлении АО. |

| Нефиксированный процент( зависит от доходов АО) | Фиксированный процент |

| Не имеют преимуществ по получению денег при банкротстве фирмы. | При банкротстве АО имеют преимущество по получению своих вложений. |

| Дивиденды негарантированные, можно их вообще не получить, если нет у АО доходов. Большой риск. | Дивиденды гарантированные. |

| Более выгодны для недолгосрочного вложения. | Более выгодны для долгосрочного вложения. |

- Облигация — даёт право на получение от эмитента номинальной стоимости облигации + процента ( это своего рода заём, но уже со стороны государства, или банков, или других эмитентов).

Особенности облигации:

- Менее рисковая

- Приносит меньшую прибыль

- Подходит для долгосрочных вложений

- Удобна для диверсификации, то есть распределения денег в разные объекты для вложения ( « Не клади яйца в одну корзину»)

- Не даёт права собственности

- Вексель – письменное денежное обязательство должника о возврате денег

- Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек).

- Банковский сертификат – свидетельство о денежном вкладе (для физических лиц- сберегательном, то есть сберегательная книжка для юридических лиц – депозитном) в банке, который обязан возврати деньги под проценты.

- Коносамент – документ на перевозку грузу, удостоверяющий его погрузку, перевозку и право на получение ( это своего рода накладная на груз)

- Закладная – удостоверяет право владельца в соответствии с ипотечным договором( залоге недвижимости)на получение денег или указанного имущества.

- Инвестиционный пай – удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд.

- Варрант – выдаётся складом , подтверждает право собственности на товар, находящийся на складе.

Существует несколько групп видов ценных бумаг. Выделим наиболее важные.

Виды ценных бумаг

По национальной принадлежности:

- национальные

- иностранные

По форме владения:

- предъявительские (не содержат имя владельца, просто могут передаваться от одно лица другому)

- именные (содержат имя владельца)

- ордерные ( возможность их передачи другому лицу при оформлении передаточной подписи)

По форме выпуска:

- эмиссионные ( выпускаются крупными партиями, все эти бумаги внутри партий идентичны)

- неэмиссионные ( выпускаются небольшими партиями или даже поштучно без государственной регистрации)

По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

- государственные

- негосударственные (корпоративные)

По уровню риска:

- безрисковые ( риск практически отсутствует – краткосрочные, на 1-3 месяца)

- низкорисковые (государственные)

- среднерисковые ( корпоративные )

- высокорисковые (обычно акции)

По степени обращаемости:

- рыночные (свободно обращаются)

- нерыночные (могут возвращаться только эмитенту, не могут перепродаваться)

По форме привлечения капитала:

- долевые (отражают долю в капитале общества)

- долговые ( форма займа денег)

По виду номинала:

- с постоянным номиналом (имеет сою номинальную стоимость )

- с переменным номиналом ( номинал не указывается, он меняется, в зависимости от капитала общества)

По форме обслуживания:

- инвестиционные ( в них вкладываются деньги для получения дохода)

- неинвестиционные (обслуживают денежные расчёты на рынке — это вексель, коносамент, складские свидетельства)

Рынок ценных бумаг постоянно развивается, поэтому не исключено, что в скором времени появятся их новые виды .

Материал подготовила: Мельникова Вера Александровна

Справка Fidelity.com — Глоссарий: B

Остаток

Это может быть одно из следующих значений:

- Для Fidelity NetBenefits ® это рыночная стоимость каждой позиции инвестиционного варианта на вашем счете (например, каждый паевой инвестиционный фонд, в котором вы держите ваш счет 403 (b), 401 (k) или 457) на указанную дату.

- Для личных трастовых счетов это баланс в личный доверительный счет или субсчет на указанную дату.Баланс не отражает справедливого Рыночная стоимость определенных нефинансовых активов, находящихся на счете. Это поле отображается в личном Экран Trust Balances.

Сбалансированное размещение долгосрочных активов

Устойчивое сочетание внутренних и некоторых иностранных акций, компенсируемое облигациями и казначейскими векселями. Индексы в этом тесте — это общий индекс фондового рынка США Dow Jones (35%), MSCI EAFE (15%), индекс совокупных облигаций Barclays Capital США (40%) и 3-месячные казначейские векселя (10%).

Остаток

Эта сумма представляет собой сумму всех ваших взносов и соответствующих взносов работодателя, если таковые имеются, за период.

Номер банковского счета

Банковский счет, на который отправляются выплаты взаимных фондов, или банковский счет для электронных переводов денежных средств.

Банковский рабочий день

Это относится к дню с понедельника по пятницу, кроме

праздники, когда открыты банки США.

Название банка

Название банка, в или из которого вы хотите

переводить деньги с помощью Fidelity Electronic Funds Transfer.

Квалифицировано банком

Облигации, которые банки и трастовые департаменты могут держать в своих портфелях. Эти облигации обычно имеют инвестиционный рейтинг или выше. Эмитент обычно ограничивается не более чем 10 миллионами долларов в год непогашенной задолженности.

Банковский маршрутный номер

Уникальный транзитный маршрутный номер, который идентифицирует

конкретный банк или учреждение. Его также иногда называют номером ABA.

Номер транзитного маршрута используется для перевод средств на банковский счет.

Вы указываете маршрутный номер банка при добавлении к счету функции банковского перевода или услуги электронного перевода денежных средств.

Государство банка

Государство, в котором зарегистрирован банк-эмитент депозитного сертификата.

Индикатор банковского перевода

Указывает, имеет ли счет функцию банковского перевода.

Эта функция позволяет переводить погашение средств на указанный вами банковский счет.

Barclays Capital Aggregate Bond Index

Barclays Capital Aggregate Bond Index — это индекс, взвешенный по рыночной капитализации. Это означает, что ценные бумаги в индексе взвешиваются в соответствии с размером рынка каждого типа облигаций. Представлено большинство торгуемых в США облигаций инвестиционного уровня. Муниципальные облигации и казначейские ценные бумаги с защитой от инфляции (TIPS) исключаются из-за проблем с налоговым режимом. Индекс включает ценные бумаги казначейства США (не TIPS), облигации государственных учреждений, облигации с ипотечным покрытием, корпоративные облигации и небольшое количество иностранных облигаций, обращающихся в США.С.

Индекс облигаций агентств США Barclays Capital

Индекс облигаций агентств США Barclay Capital измеряет эффективность агентского сектора рынка государственных облигаций США и зависит от долговых обязательств инвестиционного уровня в национальной валюте, выпущенных правительством и правительством. связанные агентства, включая Федеральную национальную ипотечную ассоциацию («FNMA» или «Fanni-Mae»). Индекс включает как ценные бумаги агентств с правом отзыва, так и ценные бумаги без права отзыва, которые публично выпущены U.S. Правительственные агентства, квазифедеральные корпорации, а также корпоративный и внешний долг, гарантированный правительством США.

Совокупный индекс облигаций США Barclays Capital

Совокупный индекс Lehman Brothers в США представляет собой неуправляемый взвешенный по рыночной стоимости индекс

налогооблагаемые долговые обязательства инвестиционной категории с фиксированной ставкой, в том числе государственные, корпоративные, обеспеченные активами,

и ценные бумаги, обеспеченные ипотекой, со сроком погашения один год или более.

Barclays Capital U.S. Индекс государственных облигаций

Взвешенный по рыночной стоимости индекс правительства США и

ценные бумаги государственных органов (кроме ипотечных ценных бумаг) со сроком погашения один год и более.

Индекс застрахованных муниципальных облигаций США Barclays Capital

Индекс застрахованных муниципальных облигаций США Barclays Capital — это неуправляемый, взвешенный по рыночной стоимости индекс муниципальных облигаций инвестиционного уровня со сроком погашения один год или более.

Barclays Capital Индекс государственных / корпоративных облигаций США

The Barclays Capital США промежуточных правительственных / корпоративных облигаций

Bond Index — это взвешенный по рыночной стоимости ориентир производительности для государственного и корпоративного долга с фиксированной ставкой.

выпуски со сроком погашения от одного до 10 лет.

Barclays Capital U.S. Universal

Barclays Capital U.S. Универсальный индекс представляет собой объединение совокупного индекса США,

Высокодоходный корпоративный сектор США, индекс инвестиционного уровня 144A, индекс евродоллара, развивающиеся рынки США

Markets Index и не отвечающая требованиям ERISA часть индекса CMBS. Индекс охватывает USD-

деноминированные налогооблагаемые облигации с рейтингом либо инвестиционного, либо ниже инвестиционного.

Базовый купон

Это дата следующей или последней выплаты купонного вознаграждения по ценной бумаге с фиксированным доходом (например,грамм.,

облигация) была выплачена или должна быть выплачена, в зависимости от того, какая дата ближе всего к текущему календарю

Дата. Например, если это 01.10.2001, выплата купона ежеквартальная, последняя выплата была 20.09.2001.

и следующий платеж будет 20.12.2001, отобразится дата 20.09.2001.

Ссылаясь на эту дату и Информация о частоте выплат вместе может помочь вам определить дату следующего купонного вознаграждения оплата.

На основе

Указанная цена скользящего стоп-приказа может следовать за рынком, который включает Последнюю сделку, Бид и Аск. Это поле доступно только для скользящих стоп-ордеров.

Базисная точка

Одна сотая (1/100 или 0,01) одного процента. Используется для выражения доходности.

Ранее предоставленная база

Показатель того, предоставили ли вы основу для расчета стоимости и дату периода владения этими акциями.

Возможные значения:

- Нет: вы не добавляли информацию о базовой стоимости до сегодняшнего дня, указывая, что Fidelity уже обработала транзакцию обновления.

- Да: вы добавили информацию о стоимости до сегодняшнего дня, указывая, что Fidelity уже обработала транзакцию обновления.

Примечание: В любом случае вы можете обновить базовую стоимость.

Название корзины

Название вашей корзины.Каждая корзина должна иметь

уникальное имя.

Стоимость позиции в корзине

Стоимость позиции на уровне каждой позиции в корзине на основе приобретения

стоимость или средняя стоимость, если акции были добавлены или удалены из позиции корзины.

Доходность корзины

Для корзинной торговли Общая текущая рыночная стоимость

деленное на Общую стоимость корзины.

Начало FMV

Справедливая рыночная стоимость

акции компании на момент закрытия торгов в первый день периода размещения.

Контрольный показатель

Неуправляемая группа ценных бумаг, общая

производительность используется в качестве стандарта, по которому измеряется относительная эффективность инвестиций.

Контрольный показатель%

Процент портфеля, представленный

конкретный индекс, например Wilshire 5000.

Формула эталонного теста

Формула для определения стандарта эффективности, по которому может быть измерена облигация или другая ценная бумага.

В случае ценных бумаг с переменной или ступенчатой ставкой — добавление или вычитание определенной разницы в купонной ставке над контрольным показателем.

Ссылка на эталон

Группа ценных бумаг или индекс, общая эффективность которых обычно согласовывается для использования в качестве стандарта, по которому измеряется относительная эффективность инвестиций.

или, в случае ценных бумаг с переменной или ступенчатой процентной ставкой, к которым будет добавляться или вычитаться дифференциал процентной ставки или «спред».

Получатель

Лицо или другое лицо, назначенное для получения

поступления от полиса страхования жизни, траста, имущества, накопительного плана колледжа, пенсионного счета,

пр.

Лучшее предложение

Цена, которую владелец ценной бумаги предлагает как

цена, по которой они будут продавать.

Лучшая ставка

Цена, которую потенциальный покупатель готов заплатить за

доля ценной бумаги в определенное время.

Best Effort

Происходит, когда банк-эмитент не потребовал андеррайтера (бюро андеррайтинга Fidelity Capital Markets)

совершить сбор любой конкретной суммы. Для получения информации о других соглашениях об андеррайтинге см. «Твердые обязательства».

Лучшее n — Годовой доход

На экране исторического анализа это лучший

среднегодовая прибыль, получаемая от

рынок распределения активов за 35-летний период.Возврат за лучший год, а затем

Показана доходность с шагом 5 лет до 35 лет.

Анализ использует ваше портфолио или один или несколько выбранных счетов для расчета процентного соотношения распределения активов. Затем исторический Информация об исполнении рассчитывается для этого распределения активов с использованием общих рыночных индексов.

Лучшее n Годы

На экране исторического анализа это число

лет, за которые нанесены значения счета.

Если ценные бумаги, которыми вы владеете, не просуществовала 35 лет, то обеспечиваются наилучшие значения в течение срока службы ценной бумаги.

Beta

Beta — это коэффициент, который измеряет волатильность доходности акции относительно данного рыночного индекса.

В случае отображения профиля компании на fidelity.com используется индекс S&P 500. Он основан на

на 60-месячной исторической регрессии доходности акций на доходность рынка.

- Бета, равная 1, означает, что рынок и акции вместе двигаться вверх или вниз с одинаковой скоростью. То есть движение рынка на 5% вверх или вниз приведет к 5% вверх или вниз движение акций.

- Коэффициент бета 2 предполагает, что акции будут колебаться в два раза больше, чем рынок. То есть, если рынок поднимется на 5%, то акции поднимется на 10%.

- Коэффициент бета равен 0.5% означает, что акции будут двигаться вверх или вниз вдвое меньше рынка.

Отрицательная бета указывает на акции имеет тенденцию двигаться в противоположном направлении от общего рынка. То есть цена акций снижается, когда рынок в целом растет, или растет, когда рынок в целом падает. Отрицательные акции Beta редко. Бета-значения не рассчитываются, если доступна цена менее 24 месяцев.

Ставка [галочка]

См. Цену заявки.

для сеанса расширенного рабочего времени (Премаркет или After Hour session), это лучшая цена * на который кто-то готов купить акции через ECN, в которой участвует Fidelity.

* Расценки на расширенный рабочий день получены от Fidelity.com будет отражать цены, доступные в ECN, связанных ECN и Nasdaq SelectNet, когда доступный.

Для сеанса премаркет и нерабочее время торговые ордера, источником цены предложения является ECN, а сеанс Extended Hours Session отображается как источник для торговли экраны подтверждения заказа.

Для котировок аннуитетных инвестиционных опционов Fidelity эта информация не применимо и N / A отображается в поле Bid Exchange.

Заявка

Предложение о покупке ценных бумаг по указанной цене.Заявки на муниципальные облигации и депозитные сертификаты (CD) доступны нечасто по сравнению с более ликвидными ценными бумагами с фиксированным доходом, такими как казначейские облигации США и корпоративные облигации.

Заявки на покупку

Список десяти лучших (наивысших цен) десяти предложений на покупку ценной бумаги

во время премаркета или во внерабочее время.

Список отображается только на экране цитаты «Полная книга».

Для каждого заказа в списке заявок на торги слева направо отображается следующая информация:

- ECN

- штук (количество акций в заявке)

- Цена (заявочная цена)

Ставка [галочка]

Цена, которую покупатель готов заплатить за ценную бумагу.

Nasdaq ® требует всех данных в реальном времени дистрибьюторы для отображения индикатора Bid Tick на дисплеях котировок ценных бумаг, торгуемых на Nasdaq Мировой рынок SM . Индикатор отображает движение вверх [+] или вниз [-] от предыдущей ставки. цена. Этот индикатор отображается только для ценных бумаг, торгуемых на Nasdaq Global Market.

для сеанса расширенного рабочего времени (Премаркет и After Hour session), это лучшая цена * на который кто-то готов купить акции через Сеть электронных коммуникаций (ECN), в которой участвует Fidelity.

* Расценки на расширенный рабочий день получены от Fidelity.com будет отражать цены только в ECN, связанных ECN и Nasdaq SelectNet ® , когда доступный.

Для сеанса премаркет и нерабочее время торговые ордера, источником цены предложения является сеанс ECN, и сеанс расширенного времени отображается как источник для торговли экраны подтверждения заказа.

Для котировок аннуитетных инвестиционных опционов Fidelity эта информация не применимо и N / A отображается в поле Bid Price.

Количество заявок

Общее количество конкретной ценной бумаги с фиксированным доходом, которую инвесторы в настоящее время готовы купить по самой высокой цене предложения.

Размер заявки

Количество круглых лотов, доступных на данный момент

цена предложения.Например, если в этом поле отображается 15, это означает 15 круглых лотов или 1500 акций.

Для котировок в сеансе расширенного рабочего времени (премаркете или сеансе в нерабочее время) это общее количество акции, которые инвесторы готовы купить по цене предложения * через ECN, в которой участвует Fidelity, связанные ECN и SelectNet от Nasdaq, если таковой имеется. Например, размер ставки 500 может составлять 100 и 400. акции, которые два разных потенциальных покупателя готовы купить по заявленной цене покупки.

* Это размер ставки для наивысшая цена предложения в ECN, связанных ECN и SelectNet на Nasdaq, если таковая имеется. Расценки на расширенный рабочий день полученные с Fidelity.com будут отражать только цены, доступные в ECN.

Для котировок аннуитетных инвестиционных опционов Fidelity эта информация не применимо и «Н / Д» отображается в поле «Размер ставки».

Доходность предложения

Самая высокая годовая норма прибыли на инвестиции

(Е.ж., облигация), по которой покупатель желает купить ценную бумагу.

BigCharts

BigCharts, Inc. предоставляет некоторые графики цен на ценные бумаги

только в информационных целях. BigCharts, Inc. является независимой сторонней компанией и не

аффилирован с Fidelity Investments или любым из его аффилированных лиц.

Оплата счетов

Обратитесь к сервису Fidelity BillPay SM .

Период отключения

Это определенное время года, когда

использование ваших опционов на акции может быть ограничено.Обратитесь к вашему

правила плана опционов на акции для получения дополнительной информации.

Например, периоды отключения электроэнергии часто совпадают с концом финансового года компании, графиком выплаты дивидендов и концом календарного года.

Пустая ступень

Пустая ступенька — это ступень-заполнитель в вашей лестнице облигаций. Он оставлен пустым, потому что нет предложений облигаций, которые соответствуют вашим критериям выбора и могут заполнить ступеньку. Ты можешь:

- Выберите пустую цепочку в качестве опции на странице «Просмотр альтернатив» и «Просмотр существующих владений».

- Замена существующей ступени пустой ступенью

Blend

Это вид инвестиций, относящийся к запасам, оценка которых

близко к индексу S&P 500.

Выставки анализа портфеля и счетов информацию о типах инвестиций ваших холдингов в Профиле стиля внутреннего капитала. Для большего информации о профиле стиля внутреннего капитала, выберите Подробнее об анализе в верхней части экраны анализа.

В профиле стиля внутреннего капитала в разделе «Сведения об авуарах», это стоимость ваших внутренних авуаров, которые классифицируются как акции и базовые ценные бумаги объединенных инвестиций, такие как паевые инвестиционные фонды, которые представляют собой смесь малой капитализации, смесь средней шапки или большая крышка смеси.Все значения относятся к дате и времени, указанным на Панели управления.

Смешанный тест

Комбинация рыночных индексов в различных процентах, используемая для оценки эффективности инвестиционного счета.

Block Trades

Количество блок-сделок, которые произошли за

безопасность в течение текущего торгового дня на указанную дату и время.

Объем блока

Процент всех сделок по ценной бумаге,

были размещены в течение текущего торгового дня на указанную дату и время.

Акции голубых фишек

Акции солидных компаний,

история доходов и выплат дивидендов, а также репутация надежного менеджмента и качества

продукты и услуги. Хотя не все акции с большой капитализацией являются голубыми фишками, обычно существует большая капитализация.

склонность к акциям голубых фишек.

Blue Sky Laws

Регистрация ценных бумаг нового выпуска в государственном органе, который проверяет правильность и полноту продажной документации.Когда эта фраза рассматривается как атрибут («НЕБО») в таблице результатов CD или на странице «Подробности», она используется для указания тех штатов, в которых действуют законы голубого неба, запрещающие маркетинг и продажу этой ценной бумаги клиентам, проживающим в этом штате.

Полосы Боллинджера

Полосы Боллинджера — это тип конверта (или

band), построенные на уровнях стандартного отклонения выше и ниже скользящей средней.

Поскольку стандартное отклонение измеряет При волатильности полосы расширяются во время волатильных рынков и сужаются в более спокойные периоды.

Г-н Боллинджер отмечает следующее характеристики полос Боллинджера:

- Резкие изменения цен обычно происходят после полос затяните, после того как волатильность уменьшится.

- Когда цены выходят за пределы полос, Подразумевается продолжение текущего тренда. Низ и верх, сделанные вне полос, за которыми следуют низы а вершины, сделанные внутри полос, вызывают разворот тренда.

- Движение, исходящее из одной полосы, имеет тенденцию вплоть до другой группы. Это наблюдение полезно при прогнозировании целевых цен.

- Полосы Боллинджера отображаются в двух полосах, которые нанесены на уровни стандартного отклонения выше или ниже скользящей средней.

- Полосы Боллинджера дают представление о текущем торговый диапазон. Их можно использовать с другими индикаторами, чтобы определить, когда пора покупать или продавать.Индикатор

- Bollinger Bands в BigCharts ссылается на следующий фиксированный параметр: Time Period — 20.

Облигация