акция, облигация, банковский сертификат, вексель

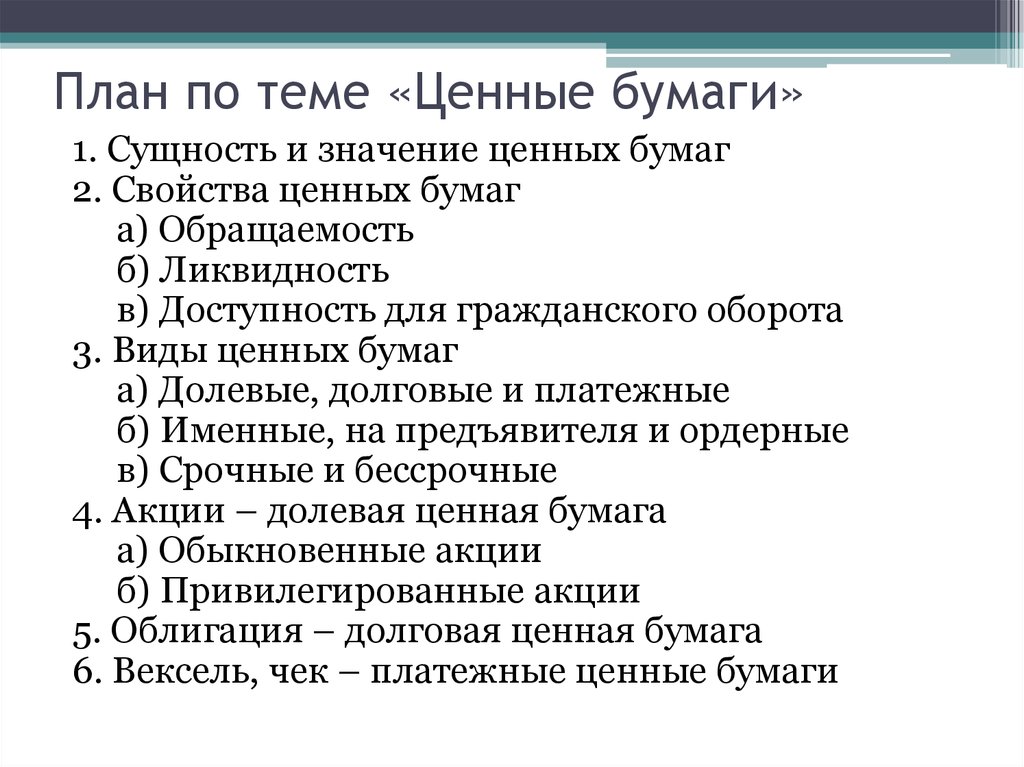

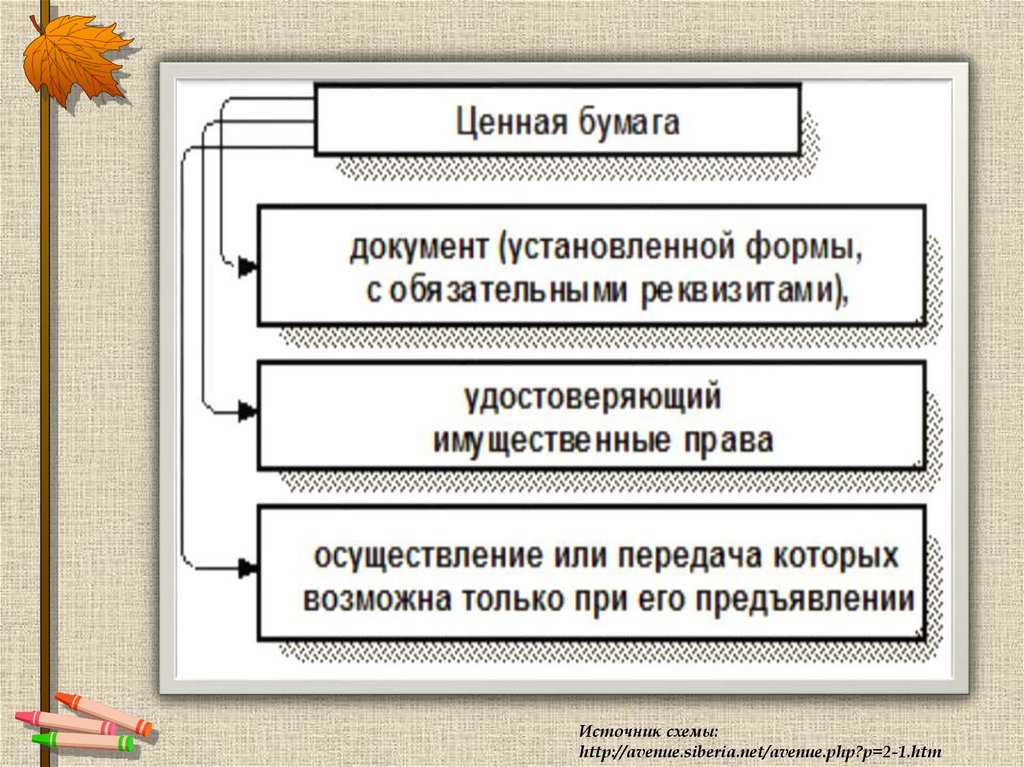

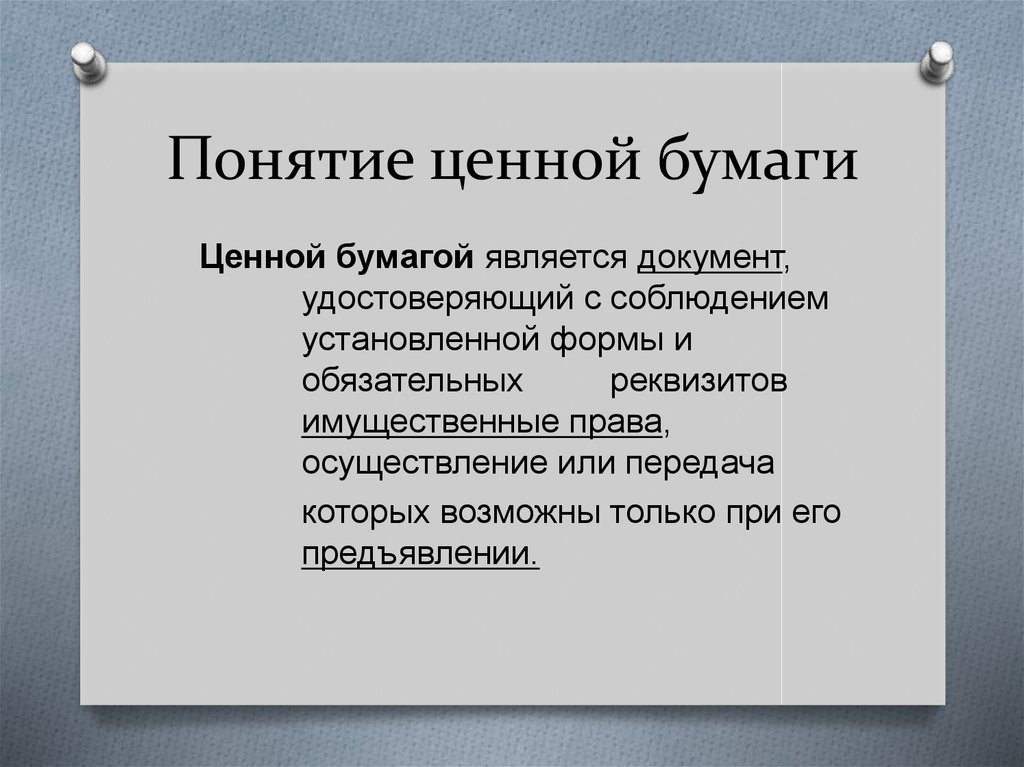

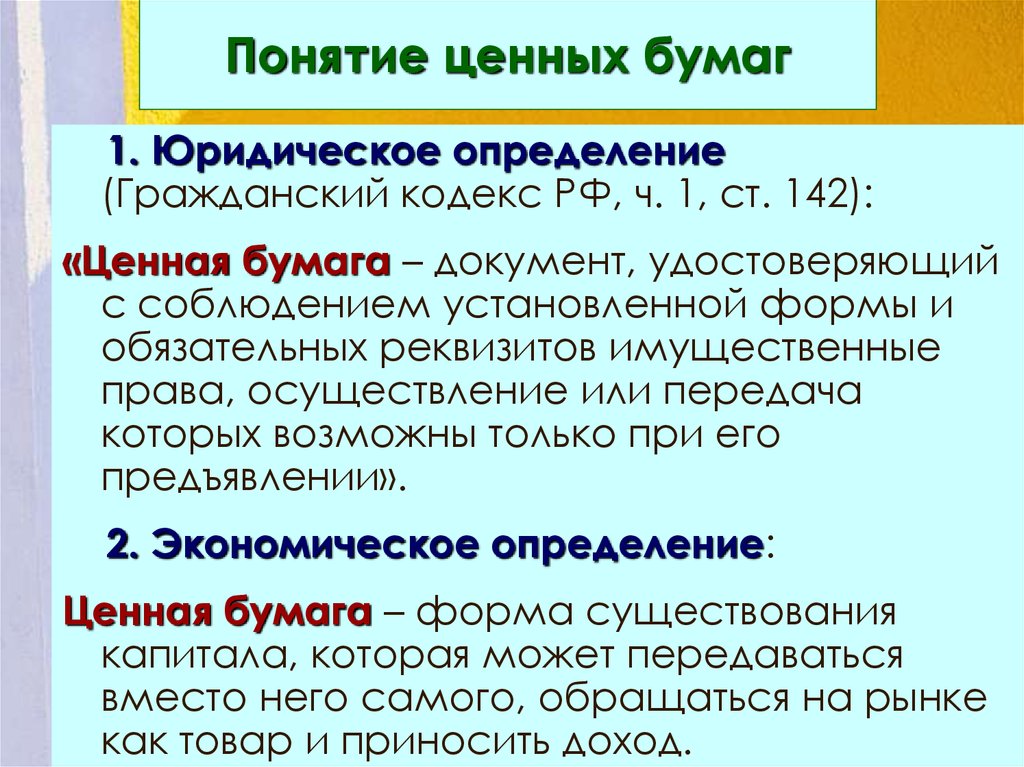

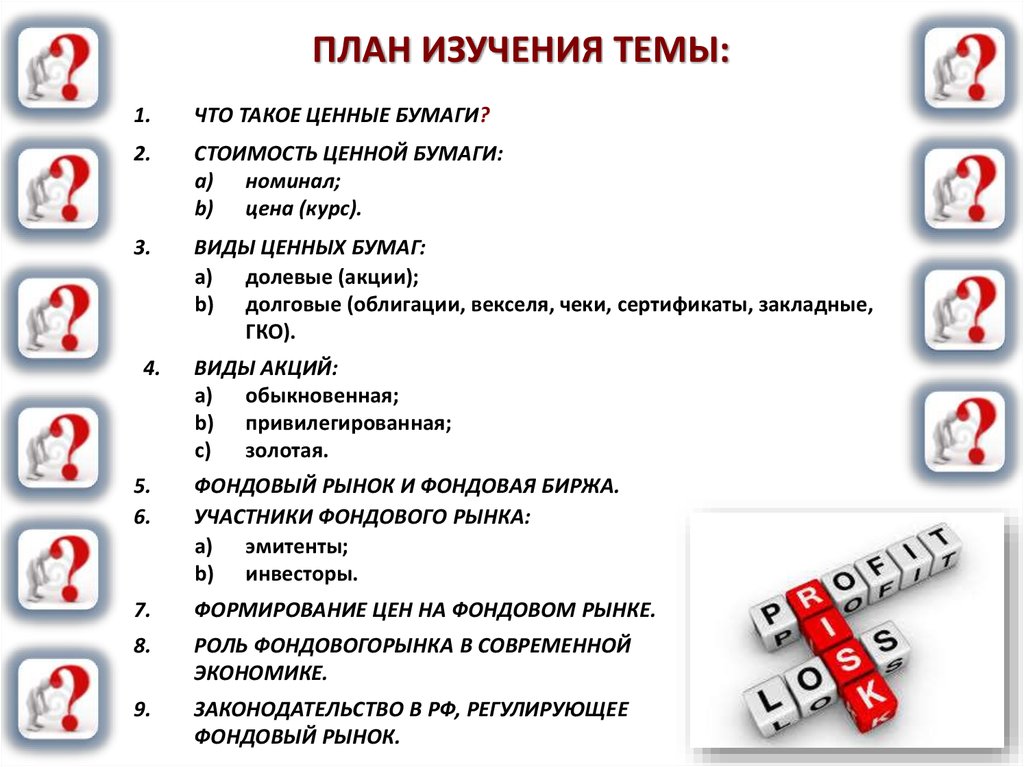

Ценная бумага представляет собой денежный платежный документ, подтверждающий отношения между эмитентом и владельцем. Ценная бумага является основным объектом всех сделок, осуществляющихся на рынке ценных бумаг. Из Гражданского Кодекса (ст. 142) следует, что ценной бумагой принято считать документ, в обязательном порядке содержащий все необходимые реквизиты, тем самым удостоверяя имущественные права его владельца.

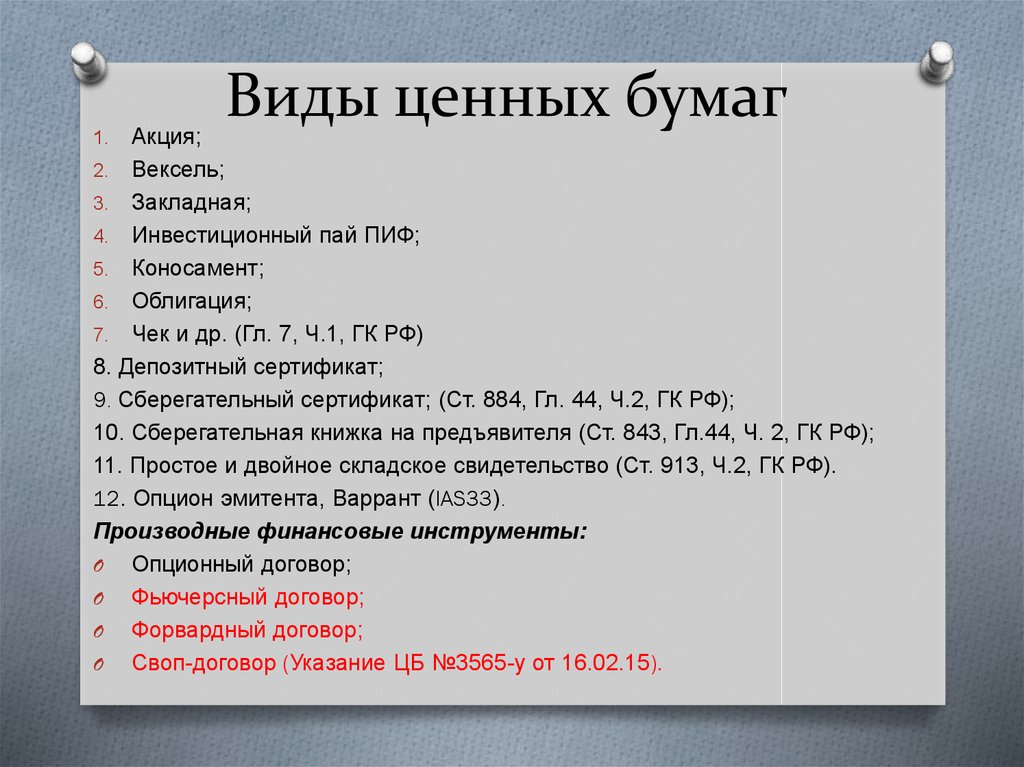

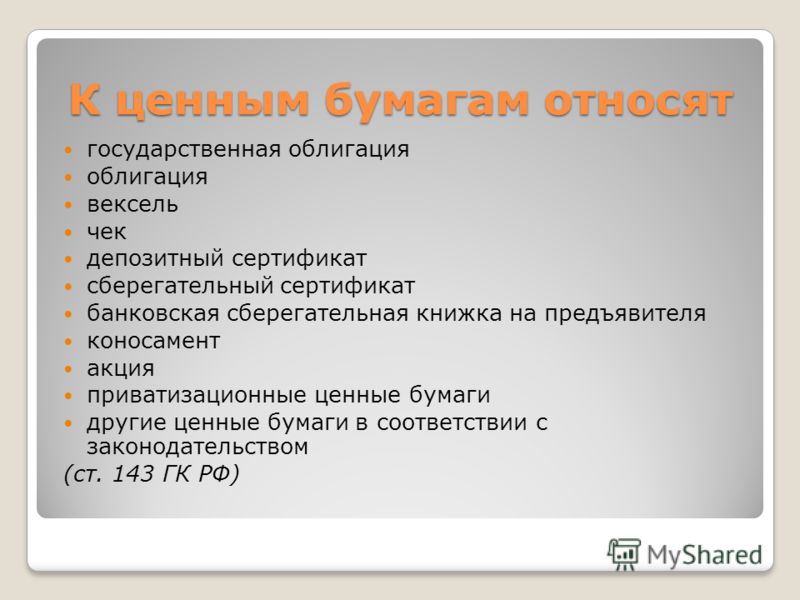

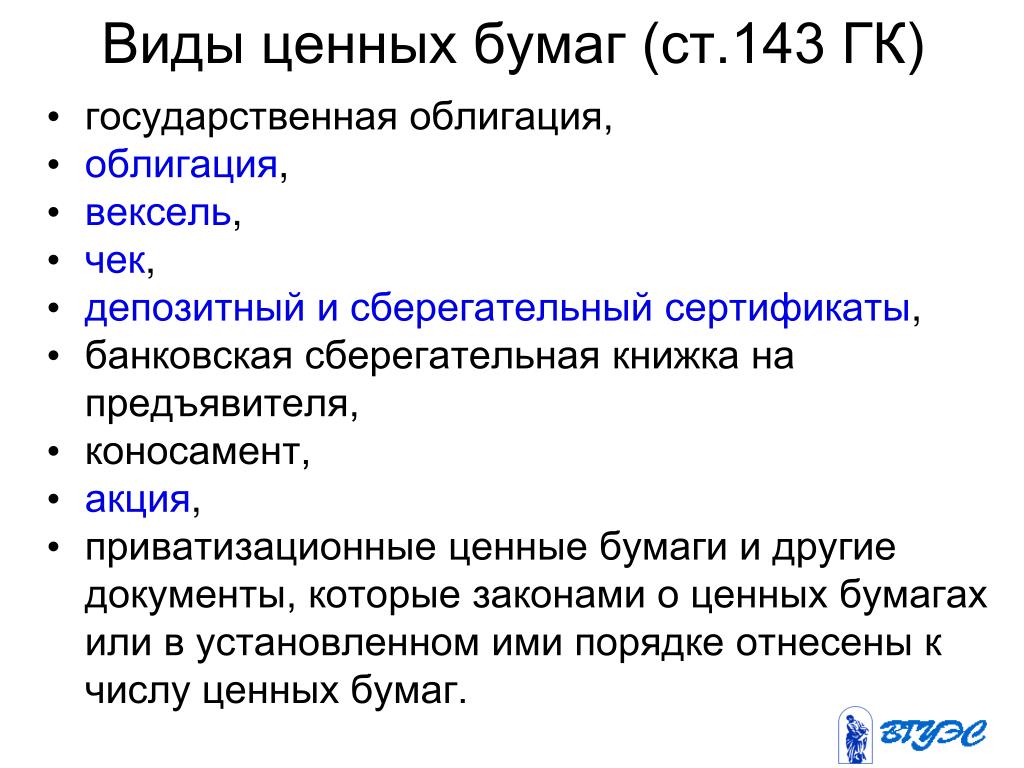

Гражданский Кодекс (ст. 143) включает в перечень ценных бумаг следующие документы: государственная облигация, облигация, сберегательный и депозитные сертификаты, вексель, акция, чек, коносамент, банковская сберегательная книжка на предъявителя, приватизационные ценные бумаги, а так же ряд иных документов, которые определены законом и отнесены к данному виду денежных документов.

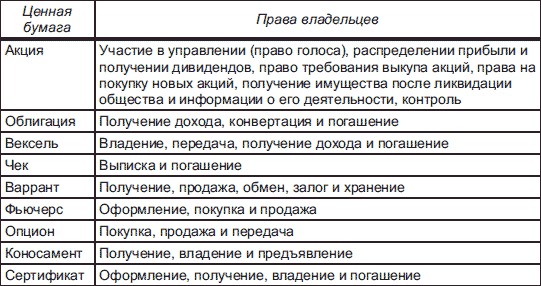

Эмиссионная ценная бумага закрепляет за собой совокупность как имущественных, так и не имущественных прав. При этом, данный документ размещается выпусками и имеет равные сроки осуществления прав и объем внутри одного их выпуска, независимо от сроков приобретения ценной бумаги. Таким образом, все владельцы конкретных ценных бумаг равные по своим правам.

Таким образом, все владельцы конкретных ценных бумаг равные по своим правам.

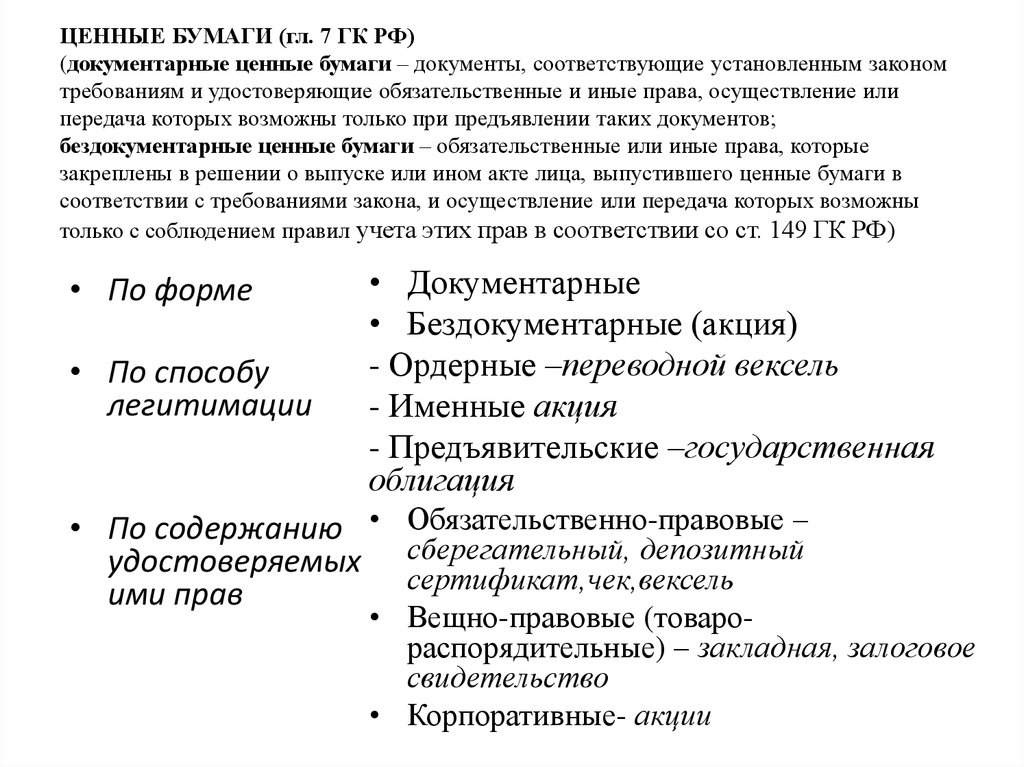

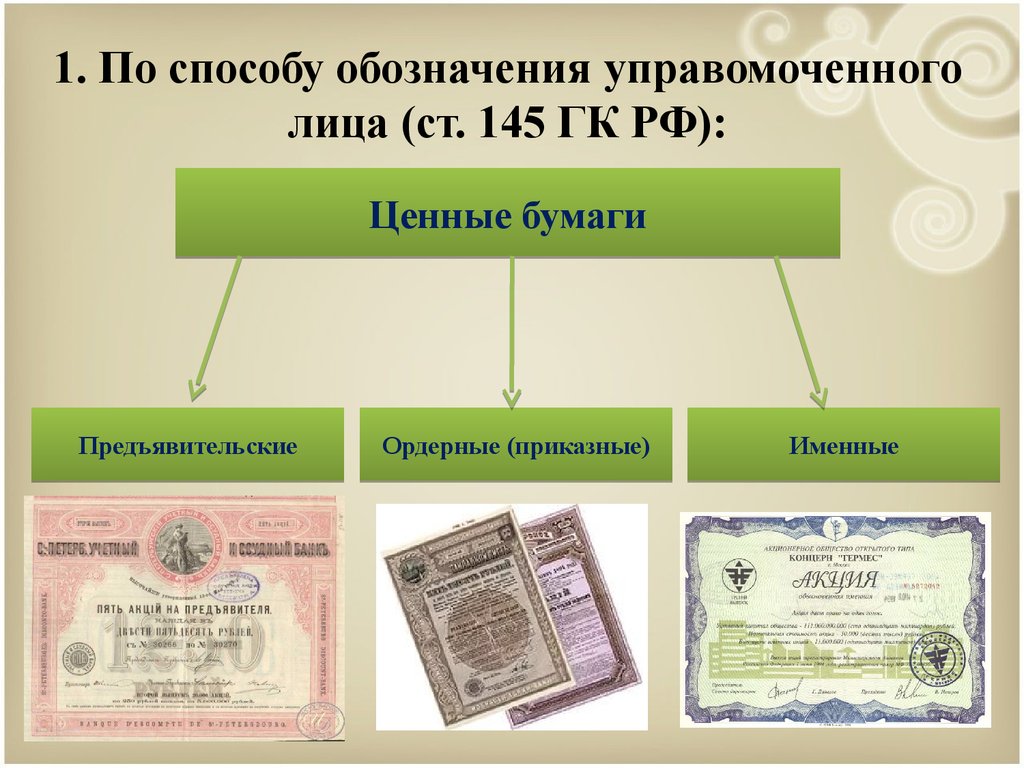

Стоит отметить, что ценная бумага может быть выпущена как в наличной, так и в безналичной форме. При этом, все наличные (документарные) бумаги подразделяются на именные, на предъявителя и ордерные. Так, именная ценная бумага предполагает указание имени ее владельца и может быть передана ему только при помощи цессии (передаточная надпись). Тогда как ценная бумага на предъявителя не содержит такой записи и может быть передана другому лицу посредством ее вручения. При необходимости передать ордерную ценную бумагу в обязательном порядке используется специальный документ – ордер (приказ владельца данной ценной бумаги).

Акция

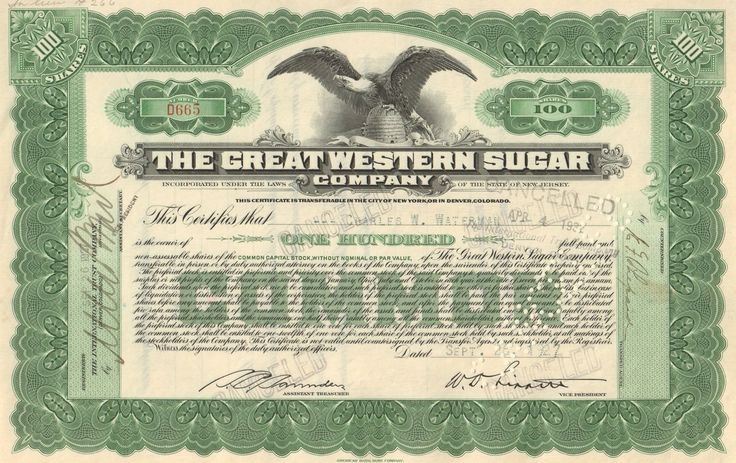

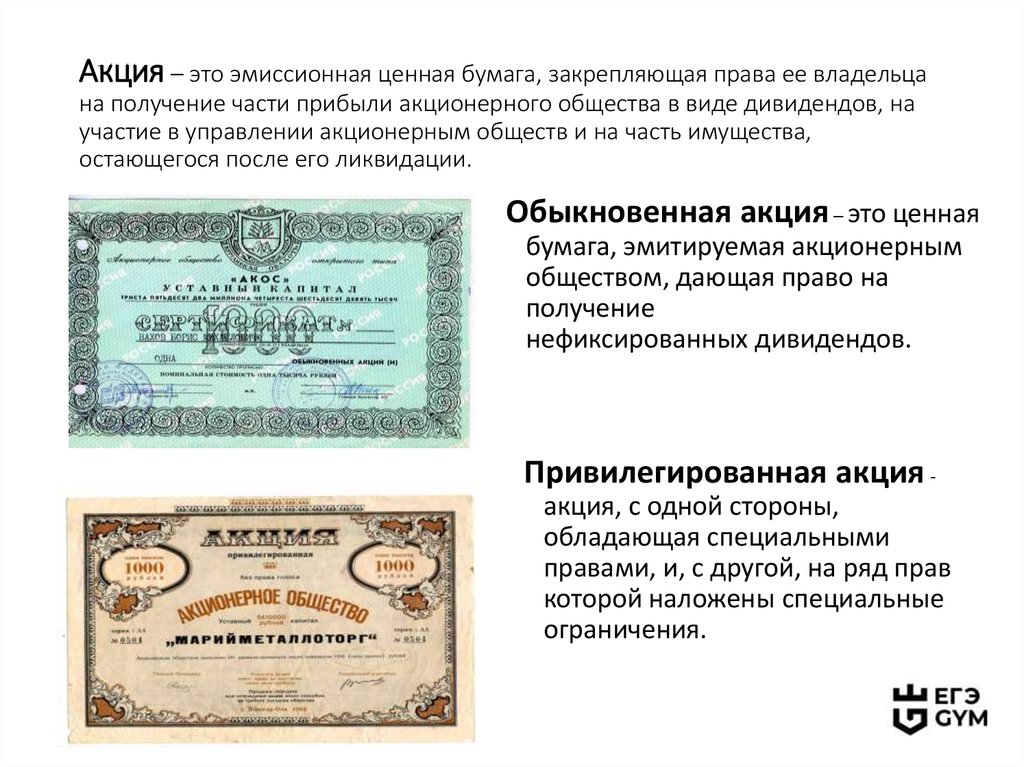

Акция представляет собой эмиссионную ценную бумагу, которая закрепляет за собой право ее владельца на участие в акционерном обществе, тем самым претендуя на часть имущества, которое может остаться после его ликвидации. Кроме этого, акция предполагает получение ее владельцем дивидендов в качестве прибыли акционерного общества. Акции являются бессрочными бумагами, что означает ее действие на рынке ценных бумаг до тех пор, пока существует акционерное общество, выпустившее ее. Дело в том, что само по себе акционерное общество не обязано выкупать данные бумаги, какой бы случай не настал (ликвидация, реорганизация и т.д.). В случае ликвидации предприятия акции можно считать недействительными.

Акции являются бессрочными бумагами, что означает ее действие на рынке ценных бумаг до тех пор, пока существует акционерное общество, выпустившее ее. Дело в том, что само по себе акционерное общество не обязано выкупать данные бумаги, какой бы случай не настал (ликвидация, реорганизация и т.д.). В случае ликвидации предприятия акции можно считать недействительными.

Данные ценные бумаги могут быть как именными, так и на предъявителя. При этом, выделяют две основные категории акций: простые и привилегированные. Независимо от вида акций ее владельцы являются акционерами общества и могут претендовать на его имущество.

Простые акции (обыкновенные) дают возможность их владельцу участвовать в голосовании на собраниях акционеров, в случае если ранее осуществилась полная оплата акций. Выплата дивидендов и ликвидационной стоимости по простым акциям осуществляется только после произведения выплат держателям привилегированных акций.

Привилегированные акции – данный вид ценной бумаги не дает права ее владельцу участвовать в голосовании собрания акционеров. Исключения составляют случаи, при которых данное право закреплено за владельцами при создании устава акционерного общества. Преимущество данной бумаги состоит в том, что при ликвидации общества владельцы в обязательном порядке получают полагающиеся им дивиденды, а так же ликвидационную стоимость. В свою очередь привилегированные акции подразделяются на:

Исключения составляют случаи, при которых данное право закреплено за владельцами при создании устава акционерного общества. Преимущество данной бумаги состоит в том, что при ликвидации общества владельцы в обязательном порядке получают полагающиеся им дивиденды, а так же ликвидационную стоимость. В свою очередь привилегированные акции подразделяются на:

- конвертируемые – ценная бумага, предполагающая последующий обмен на обыкновенные акции или же иной вид привилегированной акции. При этом, условия обмена ценных бумаг устанавливает непосредственно эмитент;

- кумулятивные акции – ценные бумаги, предполагающие накопление денежных средств в качестве дивидендов в случае, если владелец акций отказывается от получения выплат в срок и капитализирует средства. Условия накопления, включая сроки капитализации, так же определяются эмитентом.

При этом, все акции, независимо от их вида и осуществляемых ими функций, разделяются на размещенные и объявленные. Так, размещенные акции представляют собой все те ценные бумаги, которые уже были ранее реализованы. Благодаря данным акциям существует возможность определить размер уставного фонда акционерного общества. Вместе с размещенными, общество так же имеет право размещать объявленные акции в качестве дополнения. В уставе акционерного общества строго определено количество выпуска данного вида акций.

Благодаря данным акциям существует возможность определить размер уставного фонда акционерного общества. Вместе с размещенными, общество так же имеет право размещать объявленные акции в качестве дополнения. В уставе акционерного общества строго определено количество выпуска данного вида акций.

Следует остановиться на наиболее распространенных понятиях, связанных с реализацией акций.

Номинал акции представляет собой ее стоимость. Совокупность номинальной стоимости всех акций и определяют размер уставного капитала акционерного общества.

Капитализация представляет собой показатель, благодаря которому можно определить объем капитала компании, благодаря реализации акций.

Консолидация акций – процедура, определяющаяся исключительно общим собранием акционеров. Она предполагает, что две или же больше акций могут быть конвертированы в одну абсолютно новую акцию того же вида. В случае, если процедура консолидации была произведена, в уставной капитал акционерного общества вносятся соответствующие изменения относительно количества объявленных акций, а так же касательно их номинальной стоимости.

Доходы по акциям могут быть представлены в двух видах. Прежде всего, в виде ее курсовой стоимости. Но для получения данного вида дохода акцию следует предварительно продать, причем, чем выгоднее акция будет продана, тем большую прибыль удастся получить. Данный способ получения прибыли считается немного рисковым, но, тем не менее, способен принести ее держателю не малую прибыль. Те, кто менее склонен к рискам предпочитают получать дивиденды. Цена таких акций может со временем повышаться, правда, не всегда быстро. Решение о выплате промежуточных дивидендов может быть принято советом директоров акционерного общества, тогда как вопрос о выплате годовых дивидендов принимается общим собранием акционеров, но по рекомендации совета директоров.

О степени доходности акций, ее качестве и спросе говорят соответствующие рейтинги. Такие рейтинги проводят всемирно известные аналитические компании, дающие оценку акциям тех или иных акционерных обществ, предприятий и т.д. Наиболее популярными аналитическими компаниями являются «Standard & Poor», а так же «Moody’s Investors Service». Так, присвоенный путем соответствующих обозначений рейтинг конкретной акции в значительной степени влияет на заинтересованность инвесторов, а потому и на доходности данной ценной бумаги. На примере рейтингового агентства «Standard & Poor» можно рассмотреть процедуру оценки акций. Так, при наличие оценки А+ можно считать, что акции присвоен наивысший рейтинг, тогда как С означает, что рейтинг акции очень низкий.

Так, присвоенный путем соответствующих обозначений рейтинг конкретной акции в значительной степени влияет на заинтересованность инвесторов, а потому и на доходности данной ценной бумаги. На примере рейтингового агентства «Standard & Poor» можно рассмотреть процедуру оценки акций. Так, при наличие оценки А+ можно считать, что акции присвоен наивысший рейтинг, тогда как С означает, что рейтинг акции очень низкий.

Существует еще одно определение, благодаря которому можно негласно оценить рейтинг акций тех или иных предприятий. Так, предприятия, имеющие высокий кредитный рейтинг непосредственно в своих отраслях называются «голубые фишки». Приобретение акций таких предприятий предполагает в дальнейшем растущий капитал, ведь, как правило, такое инвестирование сулит только доход. Безусловно, и цены на акции данных предприятий не малые. Статистические данные показывают, что цена «голубых фишек» зачастую только растет и крайне редко можно наблюдать ее падение. Акции подобных предприятиях всегда востребованы и осуществить их покупку-продажу на фондовом рынке возможно в любое время.

Как известно, все акции размещаются на фондовом рынке и цены на них постоянно изменяются. На изменение цен влияет большое количество факторов. Проследить за движением акций на рынке (спад и рост спроса на бумаги) можно при помощи тренда – вектора движения рынка. Важнейшими инструментами определения динамики фондового рынка являются соответствующие индексы.

Фондовый индекс представляет собой среднестатистический показатель изменения цен на активы. Выявив текущее значение индекса, и сопоставив его с предыдущим значением можно провести оценку поведения рынка, сгруппировать все произошедшие события за отчетный период (от макроэкономических ситуаций до корпоративных событий конкретных предприятий: слияние, ликвидация, отставка директоров и т.д.). На основе полученных данных появляется возможность составить прогноз на ближайшее время.

Следует иметь в виду, что в зависимости от того, какие именно ценные бумаги были выбраны при расчете фондового индекса, можно осуществить характеристику рынка. Это может быть показатель как для всего рынка в целом, так и показатель внутри конкретной отрасти. Так, вполне возможно выявить наиболее стремительно развивающиеся сектора экономики, так и те отрасти, развитие которых приостановлено. Исходя из полученных данных, так же можно смело строить прогнозы на спрос и предложение конкретных акций.

Это может быть показатель как для всего рынка в целом, так и показатель внутри конкретной отрасти. Так, вполне возможно выявить наиболее стремительно развивающиеся сектора экономики, так и те отрасти, развитие которых приостановлено. Исходя из полученных данных, так же можно смело строить прогнозы на спрос и предложение конкретных акций.

Самым известным из всех существующих фондовых индексов является индекс Доу-Джонса. В данный индекс входят 30 американских организаций и промышленных компаний. Данный индекс подразделяется на четыре вида: транспортный, коммунальный, промышленный и составной. Принято полагать, что, не смотря на довольно большое количество существующих фондовых индексов, только Доу-Джонс способен рассчитать наиболее точный показатель.

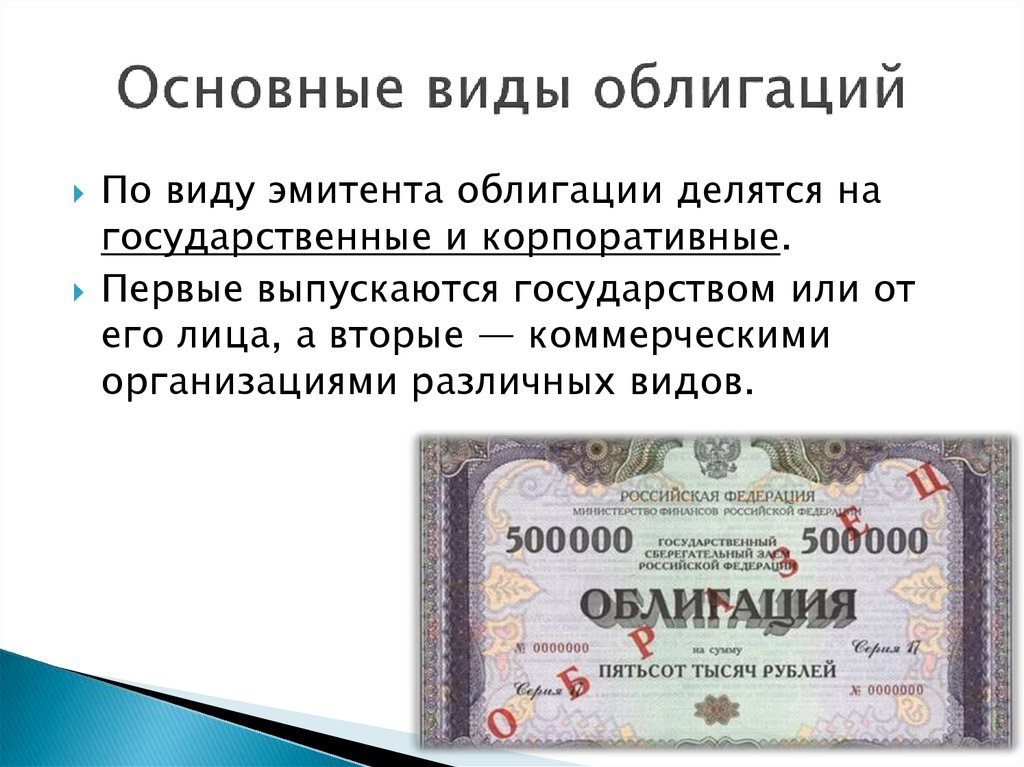

Облигация

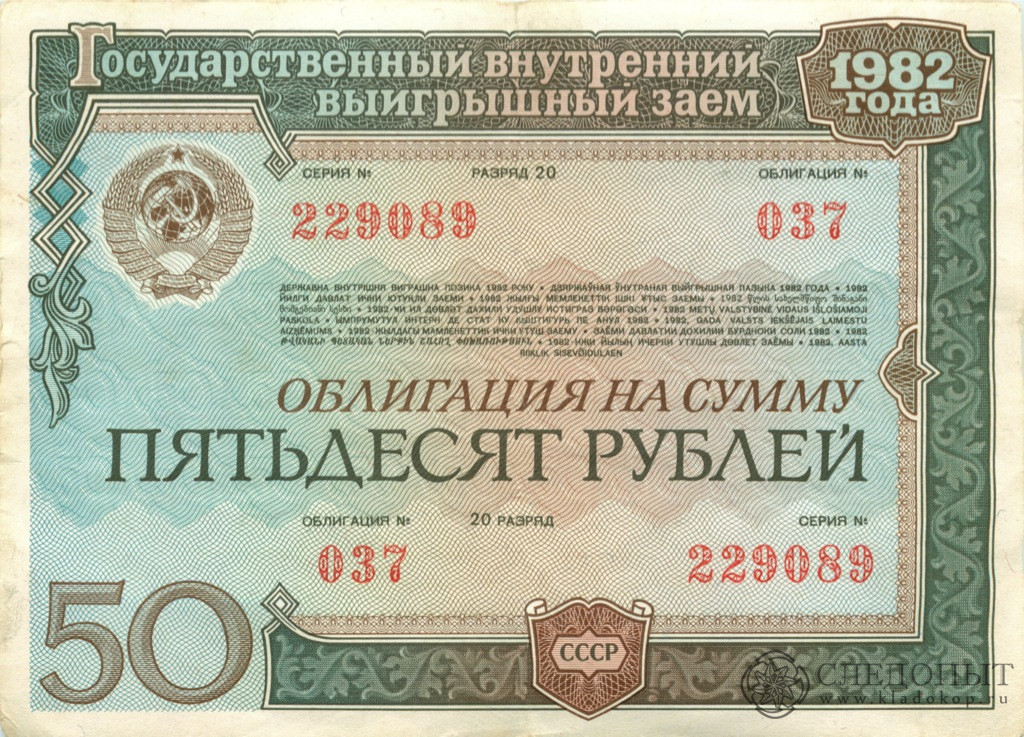

Облигация представляет собой долговую ценную бумагу, определяющую отношения займа между ее владельцем и эмитентом. Главной особенностью данного вида ценной бумаги является то, что облигация подразумевает под собой предоставление кредитных средств, оформленных в виде долгового обязательства. Таким образом, облигация является срочной бумагой и эмитируется на определенный срок, по истечению которого облигация должна быть выкуплена по ее номинальной стоимости. Выпуском данной ценной бумаги могут заниматься как акционерные общества, частные предприятия, так и общегосударственные и местные органы власти. Все облигации подразумевают получение дохода, или как его еще называют – купон.

Таким образом, облигация является срочной бумагой и эмитируется на определенный срок, по истечению которого облигация должна быть выкуплена по ее номинальной стоимости. Выпуском данной ценной бумаги могут заниматься как акционерные общества, частные предприятия, так и общегосударственные и местные органы власти. Все облигации подразумевают получение дохода, или как его еще называют – купон.

Существует несколько видов облигаций:

- Классическая (твердопроцентная, купонная). Данный вид облигации подразумевает выплату заранее фиксированного дохода.

- Облигация с переменным купоном. Доход по данной ценной бумаге изменяется в силу определенных факторов. Как правило, на стоимость облигации влияет рыночная экономика, а потому не редко и инфляция. Именно поэтому величина купона по данной облигации напрямую зависит от изменения показателей рыночной экономики. При выходе положительных макроэкономических новостей стоимость облигаций может в разы вырасти, ровно, как и упасть, в случае если соответствующие новости были негативными.

- Конвертируемая – данный вид ценной бумаги может быть обменен на акции или иные облигации, согласно оговоренным ранее условиям эмиссии.

- Бескупонная – данный вид облигации не подразумевает получение купонов. В данном случае доход инвестора напрямую зависит от разницы между номинальной стоимостью бумаги и ценой ее покупки. Одним словом – чем дешевле купить, и дороже продать, тем большую прибыль можно получить от сделки.

Наряду со стандартными видами облигаций существуют так же и такие понятия как мировая облигация и еврооблигация. В данном случае мировая облигация представляет собой ценную бумагу, выпущенную сразу в нескольких странах, тогда как еврооблигация – бумага, выпущенная эмитентом в валюте сторонней страны.

Все государственные облигации подразделяются на ценные бумаги рыночных и нерыночных займов. Наиболее популярными облигациями рыночных займов являются следующие:

- облигация федерального займа, представляющая собой бумагу среднесрочного займа и подразумевающую переменный купон;

- государственная краткосрочная облигация, выпускаемая в безналичной форме, предполагающая нулевой купон;

- облигация государственного сберегательного займа – среднесрочная ценная бумага на предъявителя;

- облигация внутреннего валютного займа – ценные бумаги, выпущенные в 1993 году с целью погашения задолженности Внешэкономбанка.

В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год.

В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год.

Особым видом негосударственных облигаций является жилищный сертификат. Данная ценная бумага представляет собой передачу права ее владельцу на приобретение квартиры в случае покупки определенного пакета облигаций. Таким образом, приобретение жилищного сертификата означает, что средства на строительство жилья были внесены и в последствие владелец облигации имеет право рассчитывать на собственное жилье.

Степень доходности облигаций, как и на примере с акциями, так же определяется путем присвоения рейтингов. Наиболее влиятельным аналитическим агентством так же является «Standard & Poor», В данном случае рейтинг не распространяется на облигации, эмитентами которых являются центральные государственные органы. Все дело в том, что данные организации отличаются довольно низкой надежностью.

Банковский сертификат

Банковский сертификат – ценная бумага, утверждающая размещение средств в банковском учреждении, тем самым предполагающая получение, как суммы номинала бумаги, так и начисленных % по ней. Владельцем банковского сертификата является бенефициар.

Владельцем банковского сертификата является бенефициар.

Виды банковского сертификата:

- Сберегательный – данная ценная бумага предназначена для физических лиц, которая выпускается сроком до трех лет. По сберегательному сертификату начисляются купоны, как и в случае с облигациями. Данный вид бумаги может быть как именным, так и на предъявителя. Точно, как и в случае с акциями, именной сертификат вручается лично владельцу в руки посредством цессии, а сертификат на предъявителя может вручаться другому лицу с целью передачи непосредственному владельцу.

- Депозитный – данная ценная бумага предназначена исключительно для юридических лиц. Предельным сроком выпуска депозитного сертификата является один календарный год.

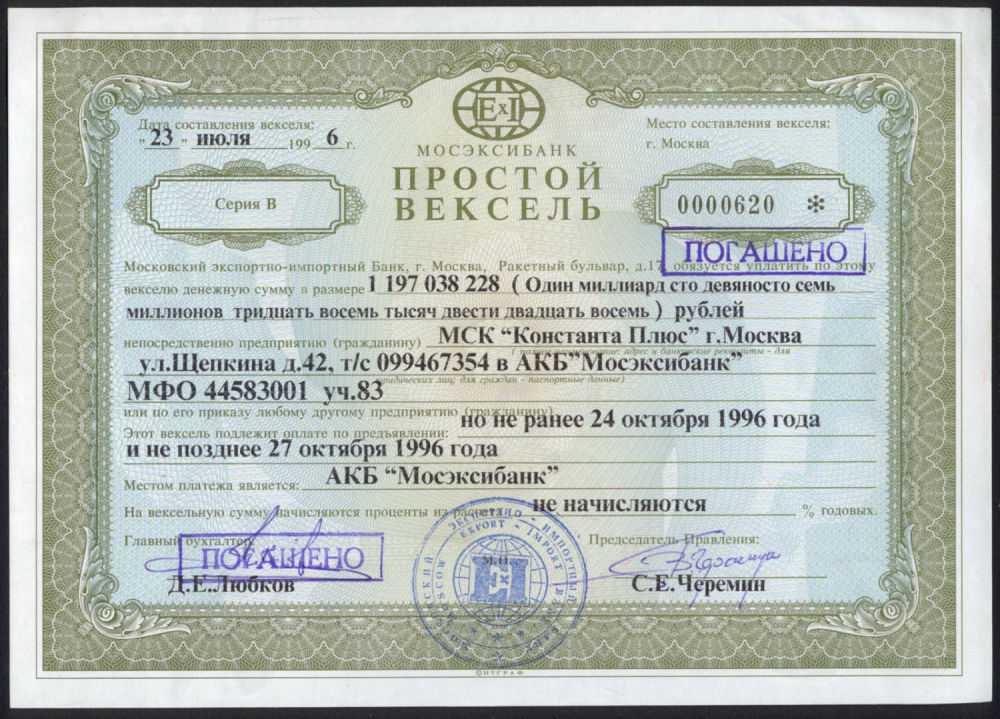

Вексель

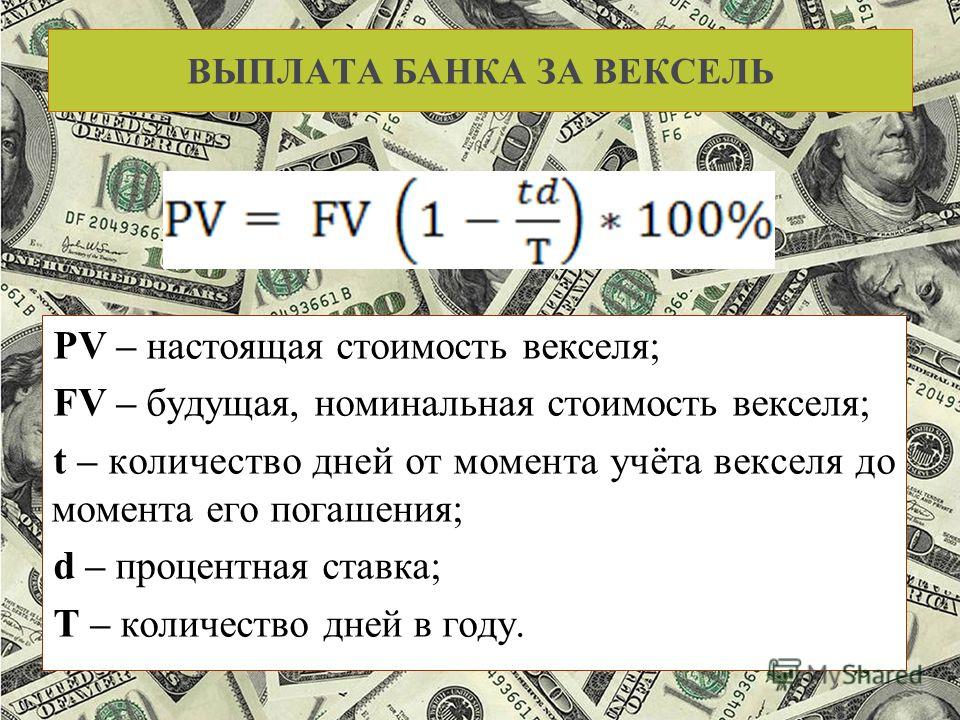

Вексель представляет собой долговое обязательство, согласно которому владелец бумаги обязуется возвратить оговоренную сумму средств в указанные сроки. Вексель нередко используется не только в качестве кредита, но и в качестве средства расчета за товары или услуги. Довольно многие предприятия используют вексель в качестве платежного документа. Следует обратить внимание, что вексель не имеет точной формы оформления, с присущими для подобных ценных бумаг обязательствами реквизитами. Как правило, данный документ составляется в произвольной форме, сохраняя при этом свое предназначение – фиксированные суммы и сроки возвраты платежей.

Довольно многие предприятия используют вексель в качестве платежного документа. Следует обратить внимание, что вексель не имеет точной формы оформления, с присущими для подобных ценных бумаг обязательствами реквизитами. Как правило, данный документ составляется в произвольной форме, сохраняя при этом свое предназначение – фиксированные суммы и сроки возвраты платежей.

Виды векселей:

- Простой – согласно данной бумаге, векселедатель обязуется в оговоренные сроки уплатить указанную сумму средств векселедержателю.

- Переводной – в данном случае по просьбе или приказу лица, выдавшего вексель, осуществляется уплата оговоренной суммы средств в указанные сроки третьему лицу.

- Дружеский – как правило, подобные ценные бумаги не заключаются между организациями, так как предполагают заем и возврат средств на основе взаимопомощи.

- Бронзовый – данное название является не официальным и целью выписки такой бумаги являются мошеннические операции. Зачастую, данная ценная бумага выписывается от неплатежеспособного лица.

В последствие полученные средства перепродаются третьему лицу.

В последствие полученные средства перепродаются третьему лицу.

Все векселя делятся на финансовые – те, благодаря которым оформляются все денежные операции, и коммерческие – векселя, возникающие в случае предоставления коммерческого займа.

Было интересно?

Пожалуйста, поделитесь в социальных сетях:

И подпишитесь, чтобы ничего не пропустить:

Ценные бумаги — виды, признаки, функции и примеры

Что такое ценные бумаги в обществознании

В статье «Финансовые институты» мы говорили о том, зачем людям и компаниям могут понадобиться их услуги. Одна из таких причин — желание преумножить капитал. Всего есть два способа сделать это: оформить вклад и инвестировать.

Если физическое или юридическое лицо выбирает второй вариант, оно становится инвестором. Тогда оно может вложить свободные деньги в другую компанию, чтобы позже получить прибыль. Например, через ценные бумаги.

Например, через ценные бумаги.

Ценные бумаги — это официальные документы, которые заверяют имущественное право инвестора обладать благами или их денежным эквивалентом.

Их суть — показать, что хотя у инвестора и нет на руках предмета владения прямо сейчас, у него есть все права на этот предмет. Давайте на жизненном примере разберёмся, как это работает.

Пример № 1.

Ира и Миша — старшеклассники и хотят устроиться работать летом курьерами на неполный рабочий день. Беда в том, что у Миши нет велосипеда. Тогда он просит старшую сестру дать на него денег, т. е. инвестировать в покупку велосипеда. Взамен он обещает возвращать ей небольшую часть зарплаты всё лето.

Если бы сестра попросила Мишу написать расписку или чек, где указано, что это она купила ему велосипед, такой документ имел бы похожий смысл, что и ценная бумага. То есть заверял бы, что сестра имеет все права на транспорт, но не пользуется им сама.

Конечно, это лишь пример, который помогает понять саму суть ценных бумаг. На самом деле эти документы многим отличаются от простой расписки. Рассмотрим признаки ценных бумаг — они пригодятся вам на ЕГЭ по обществознанию:

Документальность. Ценная бумага — это документ с установленными государством реквизитами.

Обращаемость на рынке. Их можно продавать и покупать.

Доступность для гражданского оборота. Ценные бумаги можно обменивать, дарить, оставлять в наследство и т. д.

Ликвидность.

Инвестор может обменять ценные бумаги на деньги.

Инвестор может обменять ценные бумаги на деньги.Признание и регулируемость государством. Государство должно признавать, что конкретный документ — это ценная бумага.

Обязательность исполнения. Тот, кто выпустил бумаги, должен исполнить все обязательства по ним.

Риск. Инвестор покупает ценные бумаги, чтобы получить прибыль, но он рискует потерять всё в любой момент.

Проверьте себя

Доводилось ли вам сталкиваться с понятием «ценные бумаги» до подготовки к ЕГЭ? Если да, вспомните при каких обстоятельствах.

Практикующий детский психолог Екатерина Мурашова

Бесплатный курс для современных мам и пап от Екатерины Мурашовой. Запишитесь и участвуйте в розыгрыше 8 уроков

Как работает фондовый рынок

Ценные бумаги продают и покупают на фондовом рынке.

Фондовый рынок или рынок ценных бумаг — это одна из частей финансового рынка, система отношений между владельцами капитала и субъектами, которые хотят его использовать. Инструменты таких отношений — ценные бумаги.

То, кто именно может покупать и выпускать ценные бумаги, государство регулирует через закон. Конкретно в России — закон 1996 г. «О рынке ценных бумаг». К примеру, он гласит, что выпускать ценные бумаги, т. е. быть эмитентом могут только банки, государство и юридические лица.

Эмитент — организация, которая выпустила ценные бумаги для продажи.

При этом быть инвестором может кто угодно, у кого есть нужный капитал. Но эмитенты и инвесторы не обязательно должны привлекать инвестиции или находить проект для них сами. Часто эти субъекты обращаются к третьим лицам, которые помогают им найти друг друга. Их называют брокерами.

Брокеры — это финансовые посредники на фондовом рынке, которые помогают эмитентам найти инвестиции, а инвесторам — перспективные объекты для вложения.

Быть брокером — это профессия. Такие люди обладают специальными знаниями: они могут анализировать ситуацию на рынке и понимать, когда цена акций пойдёт вверх, а когда — снизится. За плату они могут помогать эмитентам и инвесторам оценивать риски на фондовой бирже.

Функции ценных бумаг

Теперь поговорим о том, чем могут быть полезны такие документы. Всего у ценных бумаг выделяют 4 функции, и вопросы по ним тоже часто бывают на ЕГЭ по обществознанию, поэтому важно их запомнить:

Разберём их в таблице.

| Функции ценных бумаг | |

|---|---|

| Функция | Сущность |

| Инвестиционная функция | Инвесторы вкладывают деньги, чтобы получить доход |

| Расчётная функция | Субъекты финансового рынка обслуживают денежные расчёты (векселя, чеки и т. д.) д.) |

| Перераспределительная функция | Средства перераспределяются между государством, компаниями и населением |

| Функция покрытия дефицита текущего бюджета | Компания привлекает инвестиции, чтобы реализовать проект, несмотря на нехватку своих денег |

Виды ценных бумаг

Теперь давайте разберёмся, какими бывают эти инструменты фондового рынка — ценные бумаги. Основными часто называют акции и облигации, но есть и другие — векселя, чеки, банковские сертификаты, закладные и т. д. Поговорим обо всех видах ценных бумаг, которые выделяют в обществознании.

Акции

Акции — это ценные бумаги, которые закрепляют право их владельца получить прибыль акционерного общества, а также участвовать в управлении компанией и получить часть имущества, если она будет закрыта.

Держателей таких документов называют акционерами, а прибыль, которую они получают от инвестиций, — дивидендами. При этом размер дивидендов, который получает акционер, зависит от количества акций, которым он владеет.

При этом размер дивидендов, который получает акционер, зависит от количества акций, которым он владеет.

Теперь разберём пример, как работают эти ценные бумаги, в рамках обществознания. Давайте поговорим о процессах в

Пример № 2.

Аня, Стас и Кира пекут пирог. Чтобы купить ингредиенты, каждый вложил свою часть денег в общую сумму. Стас дал 15% от общей суммы, Аня — 35%, а Кира оплатила 50%. Если бы им пришлось делить пирог так, как акционерам дивиденды, то Стас получил бы самый маленький кусочек, Аня — побольше, а Кира забрала бы половину.

И это ещё не всё. Если бы ребята решали, продать пирог или съесть его с чаем, мнение Киры в этом «акционерном обществе» было бы весомее остальных. А всё потому, что ей принадлежит 50% стоимости пирога — акций.

Существует два вида акций — обыкновенные и привилегированные. И тот и другой вид подразумевает, что у держателя есть доля в компании, но другие права по этим документам отличаются. Как именно — разберёмся в таблице ниже.

И тот и другой вид подразумевает, что у держателя есть доля в компании, но другие права по этим документам отличаются. Как именно — разберёмся в таблице ниже.

| Виды акций | |

|---|---|

| Обыкновенные | Привилегированные |

Владельцы имеют право голоса в важных для компании вопросах. У них есть:

| Владельцы имеют право голоса лишь в некоторых случаях. У них есть: |

| Выгодны для недолгосрочного вложения | Выгодны для долгосрочного вложения |

Облигации

Облигации — это ценные бумаги, которые дают право получить от эмитента номинальную стоимость облигации и процент.

Операции с такими ценными бумагами похожи на заём.

Допустим, юридическому лицу не хватает денег на проект, и тогда он решает выпустить облигации. Инвестор покупает их и тем самым занимает эмитенту деньги на проект. Позже, когда заёмщик получит прибыль, инвестор может обменять облигацию обратно на деньги, т. е. вернуть долг. За каждую бумагу он получит ту же сумму, что заплатил сам и ещё некоторые проценты сверху.

Помимо разницы в процессах, между облигациями и акциями есть и другие отличия:

Когда инвесторы покупают облигации, они меньше рискуют, чем с акциями.

Облигации приносят меньше прибыли.

Облигации не дают права принимать решения или претендовать на собственность компании.

Облигации больше подходят для вложений на долгий срок.

Другие виды ценных бумаг

Теперь — немного о прочих ценных бумагах. В школьном курсе их не разбирают так подробно, но мы советуем всё же добавить этот материал в план подготовки к ЕГЭ. Для удобства кратко расскажем о них в таблице ниже.

В школьном курсе их не разбирают так подробно, но мы советуем всё же добавить этот материал в план подготовки к ЕГЭ. Для удобства кратко расскажем о них в таблице ниже.

| Другие виды ценных бумаг | |

|---|---|

| Название | Сущность |

| Вексель | Письменно закрепляет обязательство заёмщика вернуть долг |

| Чек | Письменно закрепляет поручение банка уплатить получателю нужную сумму по этому чеку |

| Коносамент | Удостоверяет погрузку, перевозку и право получения груза |

| Инвестиционный пай | Удостоверяет долю его владельца в праве собственности на имущество, которое составляет паевой инвестиционный фонд |

| Банковский сертификат | Представляет свидетельство о денежном вкладе в банке, который обязан вернуть их с процентами через определённое время |

| Закладная | Удостоверяет право владельца получить деньги или блага под залог имущества |

| Варрант | Подтверждает право собственности на товар, который хранится на складе |

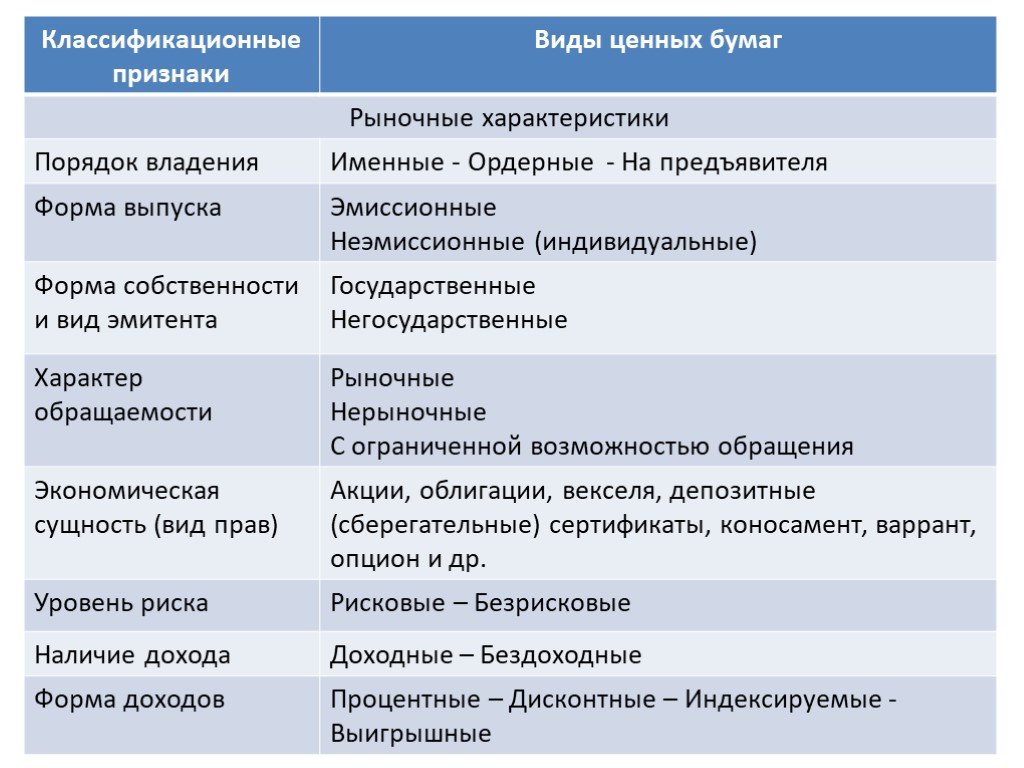

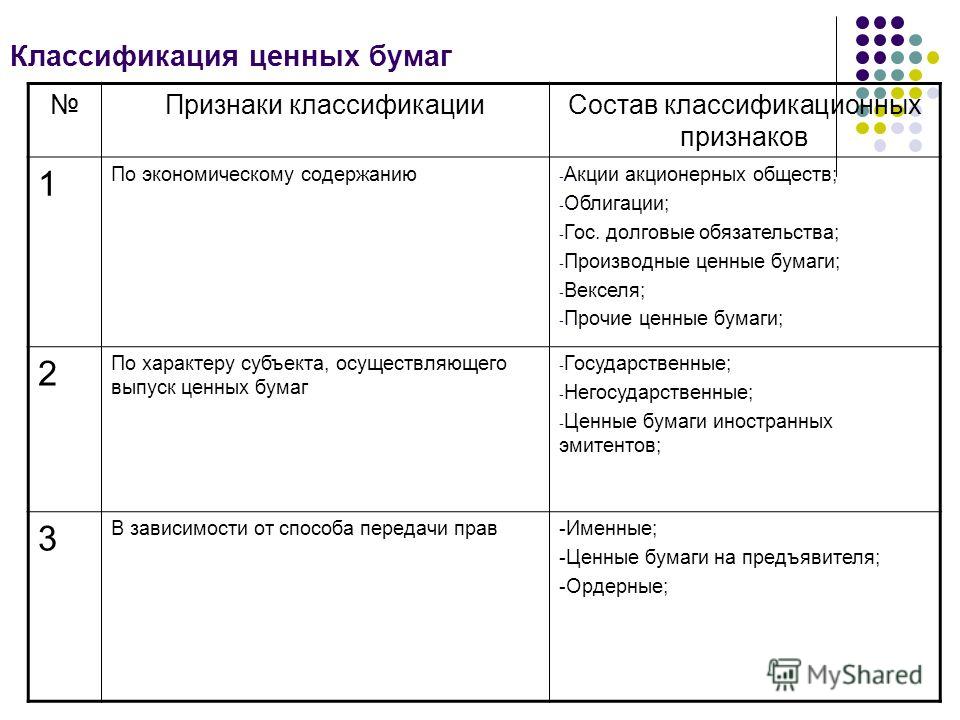

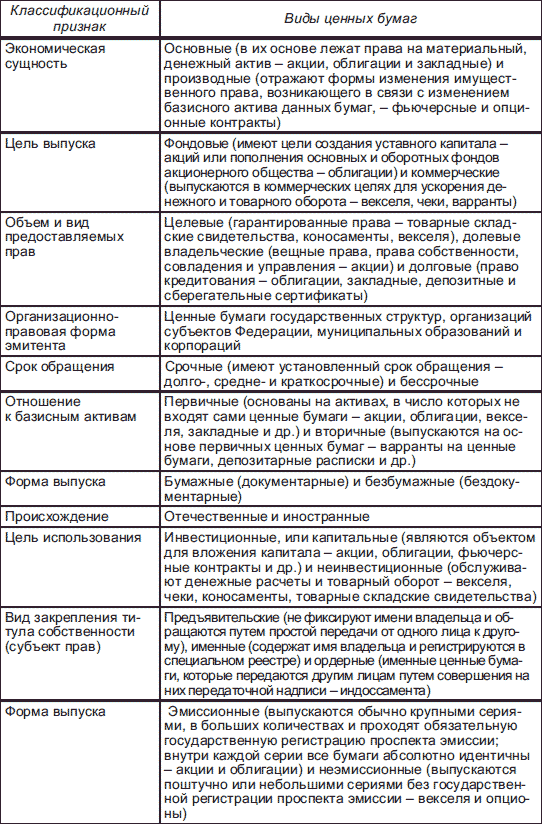

Классификация ценных бумаг

Также ценные бумаги принято делить на категории по разным признакам, и это тоже может пригодиться на ЕГЭ. Признаков и категорий много, поэтому их мы тоже собрали в таблицу.

Признаков и категорий много, поэтому их мы тоже собрали в таблицу.

| Классификация ценных бумаг | ||

|---|---|---|

| По какому признаку делятся на категории | Категории | Сущность |

| По национальной принадлежности | Национальные | Выпущены юридическими лицами внутри страны |

| Иностранные | Выпущены зарубежными юридическими лицами | |

| По форме владения | Предъявительские | Без имени владельца, можно передавать от одного лица другому |

| Именные | Есть имя владельца | |

| Ордерные | Можно передавать от одного лица другому, если есть передаточная подпись | |

| По форме выпуска | Эмиссионные | Одинаковые бумаги, которые выпускают большими партиями |

| Неэмиссионные | Бумаги без государственной регистрации, которые выпускают небольшими партиями или даже поштучно | |

| По виду эмитента | Государственные | Выпущены государством |

| Негосударственные | Выпущены компанией | |

| По уровню риска | Безрисковые | Краткосрочные бумаги, по которым почти нет риска |

| Низкорисковые | Государственные ценные бумаги | |

| Среднерисковые | Корпоративные (негосударственные) ценные бумаги | |

| Высокорисковые | Обычно — акции | |

| По степени обращаемости | Рыночные | Можно свободно продавать и покупать |

| Нерыночные | Перепродавать нельзя, можно только вернуть эмитенту | |

| По форме привлечения капитала | Долевые | Закрепляют долю в компании и место в акционерном обществе |

| Долговые | Закрепляют денежный долг | |

| По виду номинала | С постоянным номиналом | Есть номинальная стоимость |

| С переменным номиналом | Установленного номинала нет, он меняется в зависимости от капитала акционерного общества | |

| По форме обслуживания | Инвестиционные | Инвесторы вкладывают в них деньги, чтобы получить доход |

| Неинвестиционные | Обслуживают денежные расчёты на рынке — коносамент, чек и т. д. д. | |

Проверьте себя

Теперь, когда теория осталась позади, давайте проверим, как вы поняли тему «Ценные бумаги». Для этого выполните задания ниже. Воспользуйтесь материалами этой статьи, если задания кажутся слишком сложным.

Задание № 1

Заполните пропуски в утверждениях ниже. Объясните, почему выбрали тот или иной термин.

______ — это официальные документы, которые заверяют право инвестора обладать экономическими благами или их денежным эквивалентом.

______ — организация, которая выпустила ценные бумаги для продажи.

Держателей акций называют _____, а прибыль, которую они получают от инвестиций, —______.

Владельцы ______ акций получают гарантированные дивиденды.

_____ — это ценные бумаги, которые дают право получить от эмитента их номинальную стоимость и процент.

Одинаковые бумаги, которые выпускают большими партиями, называют _____.

По форме привлечения капитала ценные бумаги делятся на _____ и ______.

Чеки, акции, векселя, облигации — это _____.

Дивиденды распределяются между акционерами из _____ акционерного общества.

Коносамент, чек, варрант — это ____ ценные бумаги.

Задание № 2

Как вы считаете, оправдывают ли себя инвестиции в ценные бумаги лично для вас? Стоит ли прибыль и членство в акционерном обществе высокого риска всё потерять?

Ценные бумаги — одна из самых важных экономических тем в обществознании за 11 класс. Вопросы по ней нередко можно встретить на экзамене. А потому советуем не откладывать сложные темы, а разбирать их сразу, иначе они будут копиться как снежный ком.

Вопросы по ней нередко можно встретить на экзамене. А потому советуем не откладывать сложные темы, а разбирать их сразу, иначе они будут копиться как снежный ком.

На курсах обществознания мы простыми словами расскажем о ценных бумагах, акционерных обществах и других понятиях из экономики. А ещё — покажем, как работают эти процессы на понятных примерах из жизни. Всё это поможет вам достичь любой цели: и подготовиться к экзамену по обществознанию в 11 классе, и улучшить оценку. Встретимся на вводном уроке!

Что это такое, различные типы, плюсы и минусы

Что такое вексель?

Простой вексель — это долговой инструмент, содержащий письменное обещание одной стороны (эмитента или векселедателя) выплатить другой стороне (получателю векселя) определенную сумму денег либо по требованию, либо в определенную дату в будущем. Простой вексель обычно содержит все условия, относящиеся к задолженности, такие как основная сумма, процентная ставка, срок погашения, дата и место выдачи, а также подпись эмитента.

Хотя их могут выпускать финансовые учреждения — например, вам может потребоваться подписать простой вексель, чтобы взять небольшой личный кредит — векселя обычно позволяют компаниям и частным лицам получать финансирование из источника, отличного от банка. Этим источником может быть физическое лицо или компания, желающая нести векселя (и предоставлять финансирование) на согласованных условиях. По сути, векселя могут позволить любому быть кредитором.

Ключевые выводы

- Вексель представляет собой финансовый инструмент, содержащий письменное обещание одной стороны (эмитента или векселедателя) выплатить другой стороне (получателю векселя) определенную сумму денег либо по требованию, либо в определенную дату в будущем.

- Простой вексель обычно содержит все условия, относящиеся к долгу, такие как основная сумма, процентная ставка, срок погашения, дата и место выдачи, а также подпись эмитента.

- С точки зрения юридической силы векселя находятся где-то между неформальностью долговой расписки и строгостью кредитного договора.

Вексель

Как работают векселя

Простые векселя, а также переводные векселя регулируются Женевской конвенцией 1930 года о единообразном законе о переводных и простых векселях. Его правила также предусматривают, что термин «вексель» должен быть включен в текст документа и должен содержать безусловное обещание оплаты.

С точки зрения юридической силы векселя находятся где-то между неформальностью долговой расписки и жесткостью кредитного договора. Простой вексель включает в себя конкретное обещание заплатить и шаги, необходимые для этого (например, график погашения), в то время как долговая расписка просто подтверждает наличие долга и сумму, которую одна сторона должна другой.

С другой стороны, в кредитном договоре обычно указывается право кредитора на регресс — например, обращение взыскания — в случае неисполнения обязательств заемщиком; такие положения, как правило, отсутствуют в простом векселе. Хотя в документе могут быть отмечены последствия неуплаты или несвоевременных платежей (например, штрафы за просрочку платежа), обычно в нем не объясняются способы обращения в суд, если эмитент не платит вовремя.

Векселя, которые являются безусловными и пригодными для продажи, становятся оборотными инструментами, которые широко используются в деловых операциях во многих странах.

Векселя студенческой ссуды

Многие люди подписывают свои первые векселя как часть процесса получения студенческой ссуды. Частные кредиторы обычно требуют от студентов подписывать векселя по каждому отдельному кредиту, который они берут. Некоторые школы, однако, позволяют заемщикам федеральных студенческих кредитов подписать одноразовый основной вексель. После этого студент-заемщик может получить несколько федеральных студенческих кредитов, если школа подтверждает сохранение права студента.

Векселя по студенческому кредиту определяют права и обязанности студентов-заемщиков, а также условия и сроки кредита. Например, подписывая основной вексель для федеральных студенческих ссуд, студент обещает выплатить суммы ссуды плюс проценты и сборы Министерству образования США.

Основное письменное обязательство также включает личную контактную информацию и информацию о занятости учащегося, а также имена и контактную информацию для личных рекомендаций учащегося.

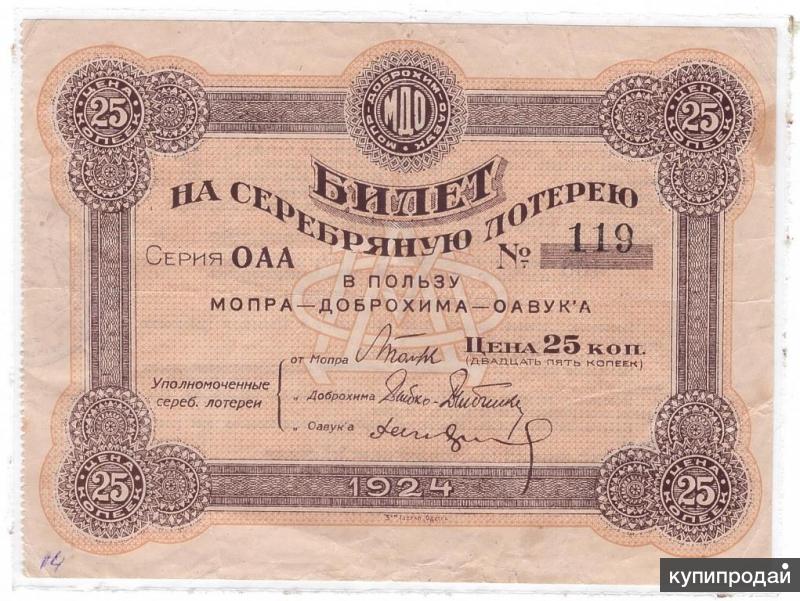

Краткая история векселей

Векселя имеют интересную историю. Иногда они обращались как альтернативная валюта, неподконтрольная правительству. В некоторых местах официальная валюта фактически представляет собой форму простого векселя, называемого векселем до востребования (без установленной даты погашения или фиксированного срока, что позволяет кредитору решать, когда требовать платеж).

Однако в Соединенных Штатах векселя обычно выпускаются только для корпоративных клиентов и опытных инвесторов. Однако в последнее время векселя также находят все более широкое применение, когда речь идет о продаже домов и обеспечении ипотечных кредитов.

Простой вексель обычно удерживается стороной, которая должна деньги; после полного погашения долга он должен быть аннулирован получателем платежа и возвращен эмитенту.

Что включено в простой вексель?

Вексель должен содержать все подробности о кредите и условиях погашения. Помимо имен заемщика и кредитора, в нем также могут быть указаны:

- Общая сумма заемных средств

- Количество платежей

- Сумма ежемесячного платежа

- Процентная ставка

- Требования к обеспечению

- Штрафы за неуплату или дефолт

- Условия, при которых кредит может быть погашен или отсрочен

Погашение векселя

Существует несколько различных способов структурирования погашения векселя. Возможно, наиболее знакомый термин погашения — в рассрочку, когда заемщик регулярно выплачивает основную сумму долга и проценты по кредиту.

Возможно, наиболее знакомый термин погашения — в рассрочку, когда заемщик регулярно выплачивает основную сумму долга и проценты по кредиту.

Для небольших кредитов может быть более практичным организовать единовременное погашение. В этом случае покупатель должен выплатить все проценты и основную сумму сразу в заранее установленную дату в будущем. В некоторых случаях вексель может указывать погашение «по требованию», что означает, что вексель должен быть погашен по требованию кредитора. Это более характерно для неформальных займов, например, между членами семьи.

Наконец, простой вексель также может включать разовые платежи: заемщик делает небольшие платежи в течение срока кредита, после чего следует один крупный платеж для погашения остатка.

Закладные и векселя

Домовладельцы обычно думают об ипотеке как об обязательстве вернуть деньги, которые они заняли на покупку жилья. Но на самом деле это вексель, который они также подписывают в рамках процесса финансирования, который представляет собой обещание выплатить кредит вместе с условиями погашения.

В векселе указывается размер долга, процентная ставка по нему и пеня за просрочку платежа. В этом случае кредитор удерживает вексель до тех пор, пока ипотечный кредит не будет погашен. В отличие от договора о доверительном управлении или самой ипотеки, вексель не регистрируется в земельных книгах графства.

Вексель также может быть способом, с помощью которого люди, которые не имеют права на получение ипотечного кредита, могут купить дом. Механика сделки, обычно называемая возвратной ипотекой, довольно проста: продавец продолжает удерживать ипотеку (возвращая ее) на жилье, а покупатель подписывает вексель, в котором говорится, что он заплатит цену ипотеки. дом плюс согласованная процентная ставка регулярными платежами. Платежи по векселю часто приводят к положительному ежемесячному денежному потоку для продавца.

Обычно покупатель вносит крупный первоначальный взнос, чтобы укрепить уверенность продавца в способности покупателя производить платежи в будущем. Хотя это зависит от ситуации и штата, право собственности на дом часто используется в качестве залога и возвращается продавцу, если покупатель не может произвести платеж. Бывают случаи, когда третья сторона выступает в качестве кредитора по возвратной ипотеке вместо продавца, но это может усложнить ситуацию и привести к юридическим проблемам в случае дефолта.

Бывают случаи, когда третья сторона выступает в качестве кредитора по возвратной ипотеке вместо продавца, но это может усложнить ситуацию и привести к юридическим проблемам в случае дефолта.

Налоговая перспектива

С точки зрения домовладельца, который хочет продать, состав векселя имеет большое значение. С налоговой точки зрения лучше получить более высокую цену продажи вашего дома и взимать с покупателя более низкую процентную ставку. Таким образом, прирост капитала не будет облагаться налогом при продаже дома, но проценты по векселю будут облагаться налогом.

И наоборот, низкая цена продажи и высокая процентная ставка лучше для покупателя, потому что он сможет списать проценты и, добросовестно заплатив продавцу в течение года или около того, рефинансировать по более низкой процентной ставке через традиционную ипотеку. из банка. По иронии судьбы, теперь, когда покупатель накопил капитал в доме, у него, вероятно, не будет проблем с получением финансирования от банка для его покупки.

Типы простых векселей

Корпоративные кредитные векселя

Векселя обычно используются в бизнесе как средство краткосрочного финансирования. Например, когда компания продала много продуктов, но еще не получила платежи за них, у нее может закончиться наличность, и она не сможет расплатиться с кредиторами. В этом случае он может попросить их принять вексель, который может быть обменен на наличные деньги в будущем после того, как он получит свою дебиторскую задолженность. В качестве альтернативы он может запросить у банка наличные деньги в обмен на вексель, который должен быть погашен в будущем.

Векселя также предлагают источник кредита для компаний, которые исчерпали другие варианты, такие как корпоративные кредиты или выпуск облигаций. Вексель, выпущенная компанией в этой ситуации, подвержена более высокому риску дефолта, чем, скажем, корпоративная облигация. Это также означает, что процентная ставка по корпоративному векселю, скорее всего, принесет больший доход, чем по облигации той же компании — высокий риск означает более высокую потенциальную доходность.

Эти облигации обычно должны быть зарегистрированы в правительстве штата, в котором они продаются, и/или в Комиссии по ценным бумагам и биржам (SEC). Регулирующие органы рассмотрят записку, чтобы решить, способна ли компания выполнить свои обещания. Если вексель не зарегистрирован, инвестор должен самостоятельно проанализировать, способна ли компания обслуживать долг.

В этом случае юридические возможности инвестора могут быть несколько ограничены в случае дефолта. Компании, попавшие в затруднительное положение, могут нанять брокеров с высокими комиссионными для продажи незарегистрированных векселей.

Инвестиционные векселя

Инвестирование в долговые обязательства, даже в случае ипотечного кредита, сопряжено с риском. Чтобы свести к минимуму эти риски, инвестору необходимо зарегистрировать вексель или нотариально заверить его, чтобы обязательство было публично зарегистрированным и законным.

Кроме того, в случае ипотеки с возвратом покупатель банкноты может даже зайти так далеко, что оформит страховой полис на жизнь эмитента. Это вполне приемлемо, потому что, если эмитент умрет, владелец банкноты возьмет на себя право собственности на дом и связанные с ним расходы, которые он может быть не готов взять на себя.

Это вполне приемлемо, потому что, если эмитент умрет, владелец банкноты возьмет на себя право собственности на дом и связанные с ним расходы, которые он может быть не готов взять на себя.

Эти облигации предлагаются только корпоративным или опытным инвесторам, которые могут справиться с рисками и имеют деньги, необходимые для покупки облигации (облигации могут быть выпущены на такую большую сумму, какую покупатель готов нести). После того, как инвестор согласился с условиями векселя, он может продать его (или даже отдельные платежи по нему) еще одному инвестору, как ценную бумагу.

Облигации продаются со скидкой от их номинальной стоимости из-за влияния инфляции на стоимость будущих платежей. Другие инвесторы также могут совершить частичную покупку векселя, покупая права на определенное количество платежей — опять же, со скидкой относительно истинной стоимости каждого платежа. Это позволяет держателю банкноты быстро собрать единовременную сумму денег, а не ждать накопления платежей.

Инвестиции в векселя

Обходя банки и традиционных кредиторов, инвесторы в долговые обязательства берут на себя риск банковского сектора, не имея организационного размера, чтобы минимизировать этот риск, распределяя его по тысячам кредитов. Этот риск приводит к большей прибыли — при условии, что получатель платежа не нарушил обязательства по векселю.

В корпоративном мире такие банкноты редко продаются населению. Если это так, то обычно это происходит по воле испытывающей трудности компании, работающей через недобросовестных брокеров, желающих продать векселя, которые компания может не выполнить.

В случае ипотечных кредитов с возвратом векселя стали ценным инструментом для завершения продаж, которые в противном случае были бы задержаны из-за отсутствия финансирования. Это может быть беспроигрышной ситуацией как для продавца, так и для покупателя, если обе стороны полностью понимают, во что они ввязываются.

Если вы хотите совершить покупку или продажу по ипотеке с возвратом, вам следует поговорить с юристом и посетить нотариальную контору, прежде чем что-либо подписывать.

Часто задаваемые вопросы

Что содержит вексель?

Форма долгового обязательства, вексель представляет собой письменное обещание эмитента выплатить деньги другой стороне. Вексель будет включать согласованные между двумя сторонами условия, такие как дата погашения, основная сумма, проценты и подпись эмитента. По сути, простой вексель позволяет организациям, помимо финансовых учреждений, предоставлять механизмы кредитования другим организациям.

Что такое пример векселя?

Одним из примеров простого векселя является корпоративный кредитный вексель. Для этого типа векселя компания обычно ищет краткосрочный кредит. В случае растущего стартапа, у которого не хватает наличных средств по мере расширения своей деятельности, условия соглашения могут заключаться в том, что компания возвращает кредит после сбора дебиторской задолженности.

Существует ряд других различных типов векселей, включая инвестиционные векселя, ипотечные кредиты с возвратом и векселя по студенческим кредитам.

Какие плюсы и минусы векселя?

Вексель может быть выгоден, когда организация не может найти кредит у традиционного кредитора, такого как банк. Однако векселя могут быть гораздо более рискованными, поскольку у кредитора нет средств и масштаба ресурсов, имеющихся в финансовых учреждениях. В то же время юридические проблемы могут возникнуть как у эмитента, так и у получателя платежа в случае дефолта. Из-за этого нотариальное заверение векселя может иметь важное значение.

Итог

Вексель — это письменное обещание одной стороны произвести денежный платеж в определенный день в будущем. Хотя они могут быть выпущены финансовыми учреждениями, другие организации или частные лица также часто используют векселя для подтверждения согласованных условий кредита. Короче говоря, вексель позволяет любому выступать в роли кредитора.

В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год.

В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год. В последствие полученные средства перепродаются третьему лицу.

В последствие полученные средства перепродаются третьему лицу. Инвестор может обменять ценные бумаги на деньги.

Инвестор может обменять ценные бумаги на деньги.

Как правило, инвестор соглашается предоставить кредит компании на определенный период времени. Взамен компания обещает выплатить инвестору фиксированный доход от его или ее инвестиций, как правило, основную сумму плюс годовые проценты.

Как правило, инвестор соглашается предоставить кредит компании на определенный период времени. Взамен компания обещает выплатить инвестору фиксированный доход от его или ее инвестиций, как правило, основную сумму плюс годовые проценты. Большинство мошеннических операций с векселями следуют предсказуемым мошенническим схемам фактов:

Большинство мошеннических операций с векселями следуют предсказуемым мошенническим схемам фактов:

И большинство инвесторов даже не осознают, что их инвестиционные доллары находятся в опасности, пока не становится слишком поздно.

И большинство инвесторов даже не осознают, что их инвестиционные доллары находятся в опасности, пока не становится слишком поздно. Если вексель не зарегистрирован, вам придется провести собственное тщательное расследование, чтобы убедиться, что компания способна выплатить свой долг.

Если вексель не зарегистрирован, вам придется провести собственное тщательное расследование, чтобы убедиться, что компания способна выплатить свой долг.

Leave A Comment