какова доходность и какие риски вложения средств в ценные бумаги?

Стоит ли вкладывать денежные средства в ценные бумаги? Решение зависит от многих факторов: наличия средств, готовности к риску, экономических знаний и опыта или желания отдать денежные средства в доверительное управление профессионалам фондового рынка. Статья содержит краткий обзор основных вопросов, касающихся вложения средств в ценные бумаги, степени доходности и уровню рисков, благодаря которому вы сможете самостоятельно принять решение о целесообразности такой формы инвестирования.

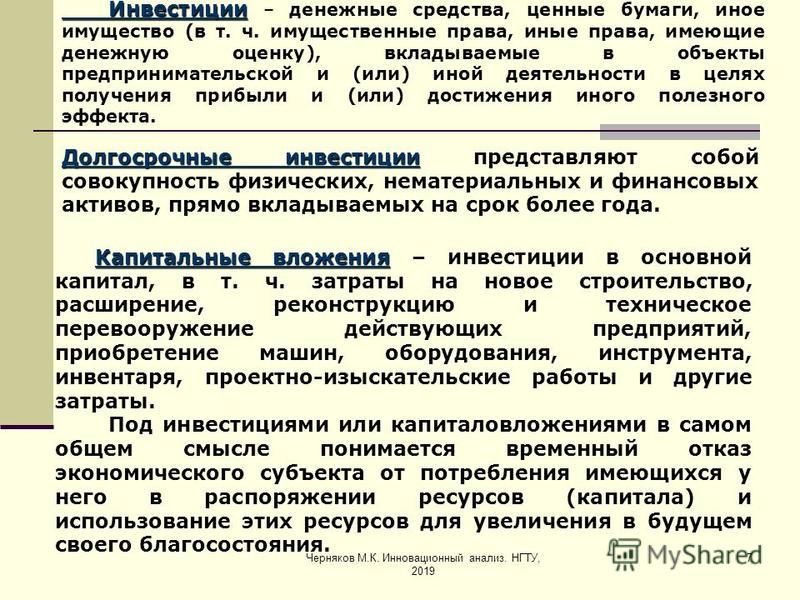

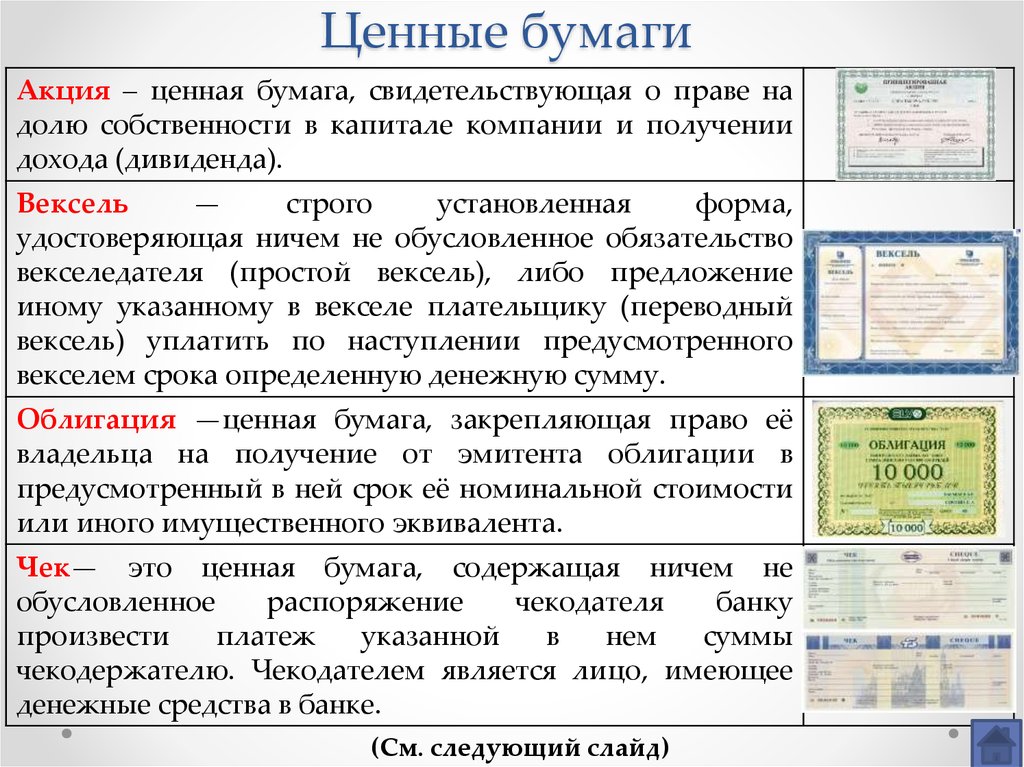

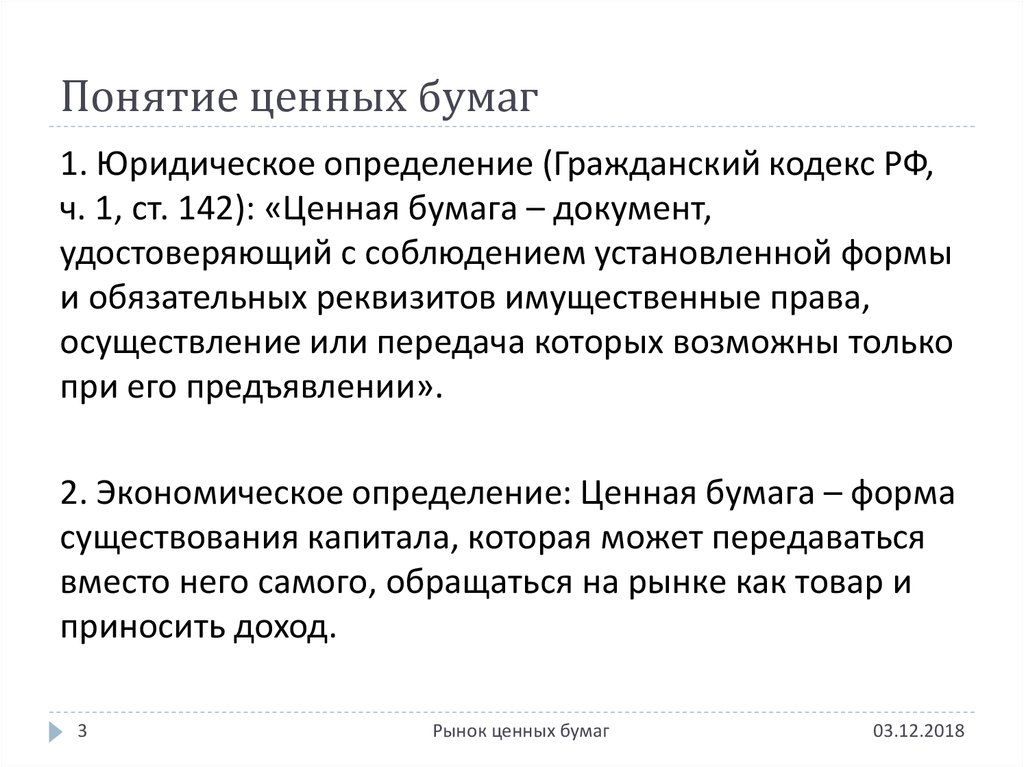

Для начала приведем определения понятия «ценных бумаг» с юридической и экономической точек зрения, после чего постараемся рассмотреть дилемму «доходность-риск».

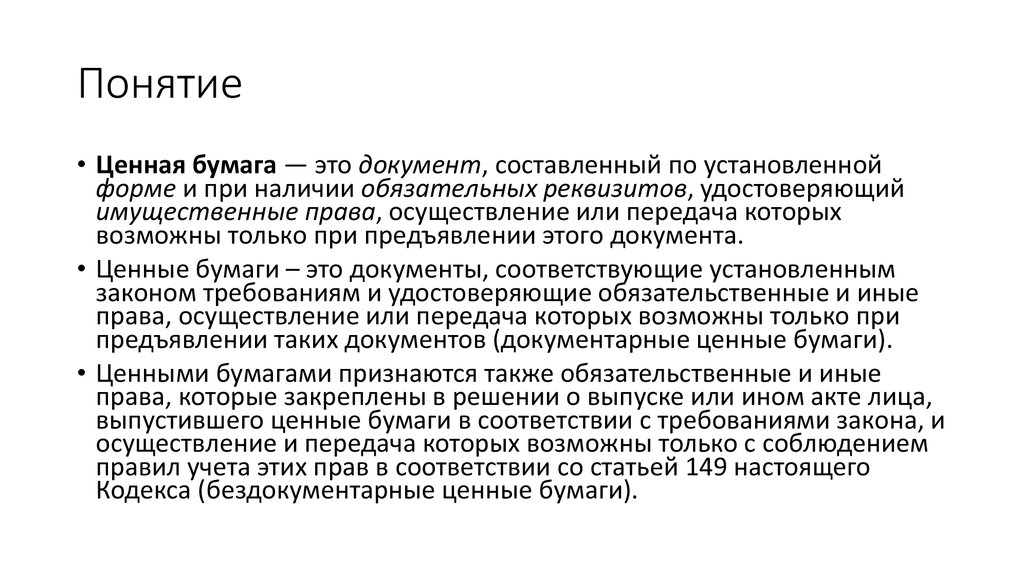

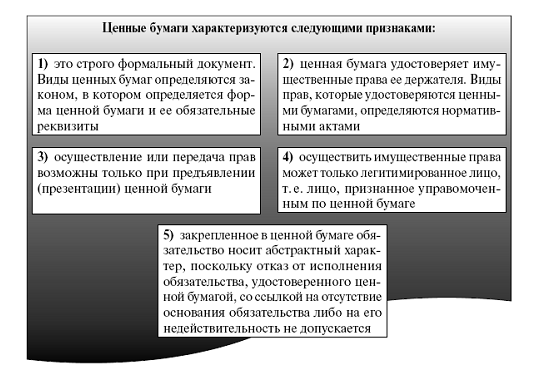

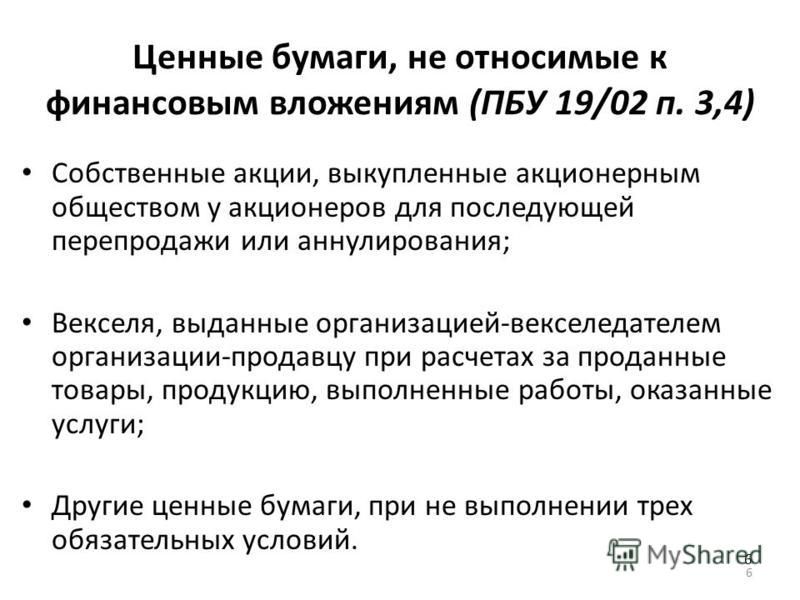

Ценные бумаги с юридической точки зрения одновременно являются и основанием прав их владельца на какое-либо имущество, и собственно самим имуществом одновременно. В широком смысле слова ценные бумаги – это любые документы, которые можно купить или продать по соответствующей цене. Но по той причине, что невозможно дать четкого описания каждой существующей ценной бумаге и сформулировать ее понятие на все случаи жизни, юристы решают эту проблему описанием ряда неизбежно присущих ценной бумаге признаков, а именно:

Но по той причине, что невозможно дать четкого описания каждой существующей ценной бумаге и сформулировать ее понятие на все случаи жизни, юристы решают эту проблему описанием ряда неизбежно присущих ценной бумаге признаков, а именно:

- Наличие установленной формы и обязательных реквизитов.

- Воплощение субъективных имущественных и неимущественных гражданских прав.

- Возможность предъявления, без чего реализовать права невозможно.

- Возможность совершения с ценной бумагой различных сделок.

- Общественная достоверность, означающая возможность предъявления к обладателю ценной бумаги претензий, вытекающих из ее содержания или касающихся ее подлинности, со стороны обязанного по ценной бумаге лица.

Очевидно, что юридический подход не раскрывает самой сущности ценной бумаги, которую можно выразить в зеркальном отражении юридического понятия: ценная бумага – это представитель капитала, и собственно сам капитал одновременно. Если выражаться точно, то она является представителем реально действующего в экономической системе капитала, а сама по себе представляет фиктивный капитал.

Экономическая составляющая понятия ценных бумаг

Первая в истории человечества ценная бумага была векселем, а он представлял лишь долговое обязательство по денежной выплате. С развитием цивилизации деньги тоже стали капиталом, то есть тем ресурсом, который может «самовоспроизводиться», а точнее – возрастать в стоимости.

Из экономической сущности ценной бумаги вытекает также ряд ее неотъемлемых признаков:

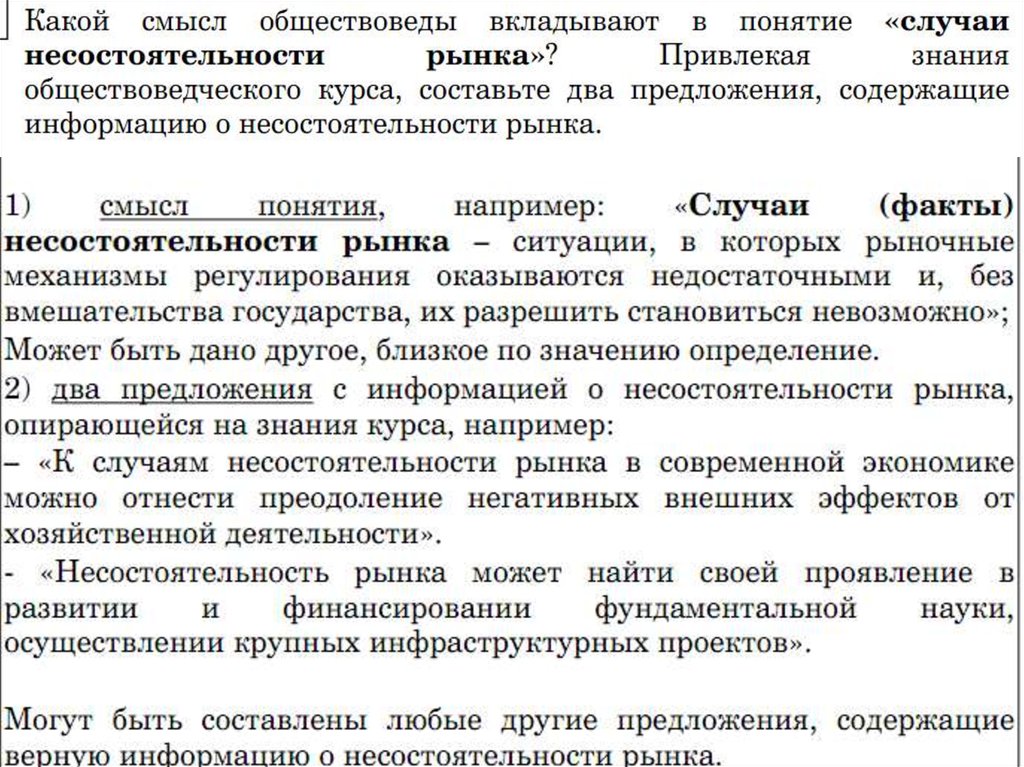

- Обращаемость на рынке в качестве товара, приносящего доход – при этом ценная бумага остается лишь формой капитала, отличающейся от других его форм: товара, производства и денег. По этой причине существует рынок ценных бумаг, или фондовый рынок.

- Доступность для совершения с ней гражданских сделок – как физическая, так и рыночная, юридическая и информационная.

- Унификация – все ценные бумаги одного типа и одной серии выпуска равноценны по своим правам и стоимости.

- Юридический статус – все ценные бумаги должны быть признаны государством, иметь юридические документарные признаки и регулироваться им в соответствии с принятым законодательством.

- Ликвидность , или оборачиваемость, возврат ценной бумаги в ее денежную форму по цене, приближенной к рыночной.

- Риск , или вероятность наступления тех или иных анализируемых событий, отражающихся на стоимости ценной бумаги, ее ликвидности и доходности.

- Доходность , или ценность для инвестора в денежном выражении.

Из всех представленных неотъемлемых свойств ценных бумаг здесь нас интересуют основные: ликвидность, риск и доходность. Именно с этими понятиями ежедневно сталкиваются инвесторы, работающие на рынке ценных бумаг. Рассмотрим эти взаимосвязанные характеристики подробнее.

Ликвидность, риски и доходность ценных бумаг

Доходность ценных бумаг, их ликвидность и инвестиционные риски находятся в такой тесной взаимосвязи, что обсуждать их по отдельности не имеет смысла.

Доходность ценных бумаг исчисляется делением прибыли за определенный период времени на стоимость ее покупки и выражается в процентах. В зависимости от типа ценной бумаги и целей применяются различные ее виды, например, доходность:

В зависимости от типа ценной бумаги и целей применяются различные ее виды, например, доходность:

- Внутренняя, или внутренняя норма доходности, вычисляется на основе потока платежей;

- Годовая, или приведение сложных процентов, начисленных за год, к годовому показателю;

- Текущая, или отношение полученных от ценной бумаги доходов в течение года к текущей рыночной стоимости для выяснения справедливой стоимости бумаги;

- Дивидендная, или отношение годового дивидендного дохода от ценной бумаги к ее рыночной цене и др.;

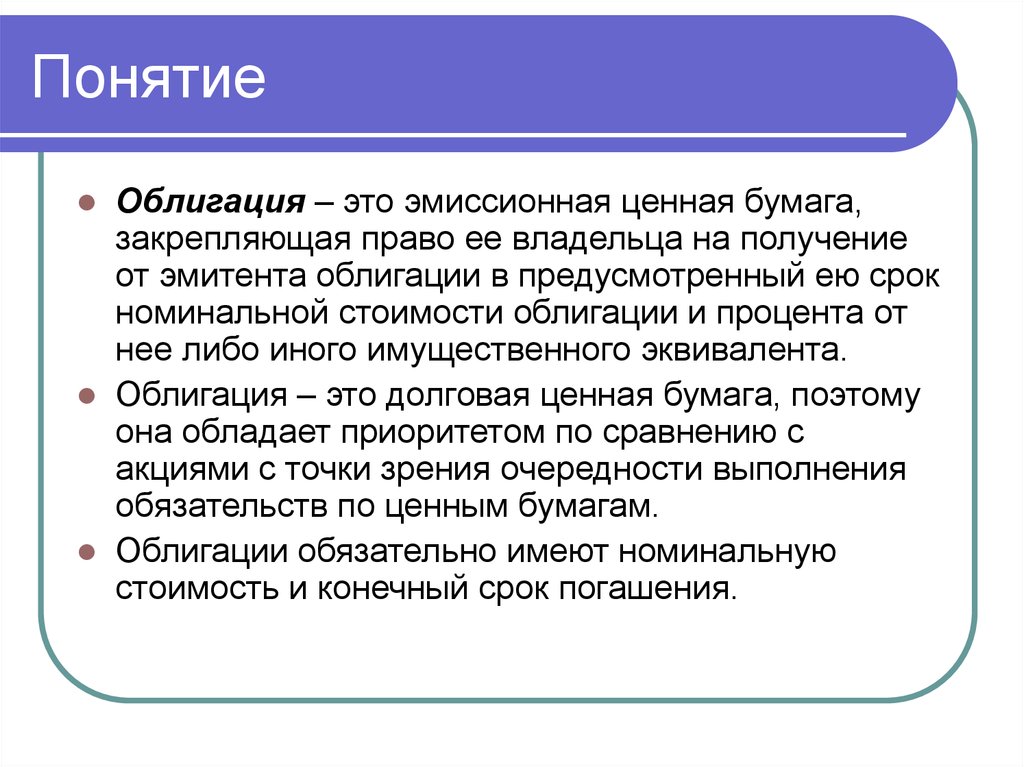

Доходность ценных бумаг, казалось бы, зависит от их типа – у акций, облигаций и других ценных бумаг величины доходности отличаются по определению. Однако на самом деле это лишь косвенная зависимость, напрямую доходность любой ценной бумаги привязывается к инвестиционным рискам. Чем выше риск – тем выше доходность, и наоборот. Это своеобразная рыночная аксиома.

Так, доходность акций в среднем всегда выше, чем облигаций, но лишь по той причине, что облигации, как обязательства по долгу, считаются более надежными средствами возврата денежных средств. В ситуации экономических и финансовых кризисов доходность облигаций заметно возрастает, как это наблюдается в Греции, Испании и других странах, поскольку государственные обязательства платежей по долгам ставятся инвесторами под сомнение, и они соглашаются покупать только те облигации, которые своей доходностью будут как-то компенсировать риск невозврата.

В ситуации экономических и финансовых кризисов доходность облигаций заметно возрастает, как это наблюдается в Греции, Испании и других странах, поскольку государственные обязательства платежей по долгам ставятся инвесторами под сомнение, и они соглашаются покупать только те облигации, которые своей доходностью будут как-то компенсировать риск невозврата.

Возможно, это звучит парадоксально, но для инвестора риск больше не тогда, когда он уверен в наступлении негативных событий, а когда он не располагает никакими сведениями об их наступлении. Инвестиционный риск – это риск неопределенности.

Высокие риски не только повышают доходность ценных бумаг (иначе на них не будет спроса), но и понижают их ликвидность, то есть способность быстро продаваться по рыночной цене.

Ликвидность на фондовом рынке выражается в количестве совершенных сделок по данному виду ценной бумаги и разбросу цен на нее. Если сделок совершается недостаточно много в сравнении с другими ценными бумагами или в сравнении с предыдущими аналогичными периодами, а разница в ценах сделок велика, то это говорит о низкой или снижающейся ликвидности. Эта информация доступна на многих биржевых, финансовых и брокерских сайтах. Волатильность на фондовом рынке, или внутридневные скачки цен на один или многие виды ценных бумаг, а так же небольшой объем или количество заключаемых сделок указывает на волнение инвесторов, на повышение инвестиционных рисков, и, если это продолжается долгий период времени, ведет к устойчивому снижению ликвидности ценных бумаг.

Эта информация доступна на многих биржевых, финансовых и брокерских сайтах. Волатильность на фондовом рынке, или внутридневные скачки цен на один или многие виды ценных бумаг, а так же небольшой объем или количество заключаемых сделок указывает на волнение инвесторов, на повышение инвестиционных рисков, и, если это продолжается долгий период времени, ведет к устойчивому снижению ликвидности ценных бумаг.

Портфели ценных бумаг

Для того чтобы сбалансировать показатели риска финансового инвестирования, доходности ценных бумаг и их ликвидности применяется понятие диверсификации, означающее распределение денежных средств между несколькими рисковыми активами. Результатами диверсификации выступают инвестиционные портфели, или стратегии вложения денежных средств, в которых по-разному сбалансированы риски и доходности ценных бумаг.

Поэтому любой инвестиционный портфель включает в себя целый ряд инструментов фондового рынка, где могут находиться как акции и облигации, так и производные инструменты. Этот набор может быть сформирован по совершенно разным принципам –региональному,отраслевому или же по принципу ликвидности.

Этот набор может быть сформирован по совершенно разным принципам –региональному,отраслевому или же по принципу ликвидности.

Суть диверсификации выражается в принципе «никогда не класть все яйца в одну корзину». Но ведь и разложить «золотые» яйца можно тоже по-разному, например, положив 10 яиц в 10 корзин, вы вряд ли снизите риск их сохранности при транспортировке, притом что, распределив их по 5 штук в двух корзинах, вероятно, добьетесь большего успеха. Или, скажем, разделить эти яйца можно и не в равных пропорциях. Одним словом, умение грамотно сформировать портфель ценных бумаг – это своего рода искусство, требующее знаний и опыта.

Умение грамотно выстраивать стратегию инвестирования приходит вместе с экономическими познаниями, положительным и отрицательным опытом, развитием аналитических способностей. Поэтому, то, что в поговорке звучит достаточно просто и понятно, реализуется на практике с применением множества интеллектуальных, аппаратных и финансовых ресурсов.

Пока вы чувствуете, что не обладаете достаточными знаниями, опытом и текущей достоверной рыночной информацией, или вы просто физически не можете затрачивать на это много времени, лучше обращаться за помощью к профессионалам: брокерам, доверительным управляющим или финансовым консультантам.

На рынке предлагаются и готовые стратегии — профессионально сбалансированные портфели ценных бумаг, вложения в которые избавят вас от «неприятных» неожиданностей. Конечно, ни один инвестиционный портфель не может вам гарантировать каких-либо четких процентов от ваших вложений, но в этом случае он скорее являлся бы не портфелем ценных бумаг, а депозитом в банке.

И наконец, благородное ли дело риск – решать вам. Нельзя получить значительный доход, не взяв на себя дополнительный риск и ответственность.

Предупреждение : предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Фондовый рынок: понятие, анализ и индексы

Что из себя представляет место, где делают большие деньги, покупают и продают доли в компаниях, дают в долг. Все о фондовом рынке, его участниках и как на нем заработать

Фото: f11photo / Shutterstock

- Что это

- Индексы

- Торговля

- Аналитика

- Доходность

Что такое фондовый рынок

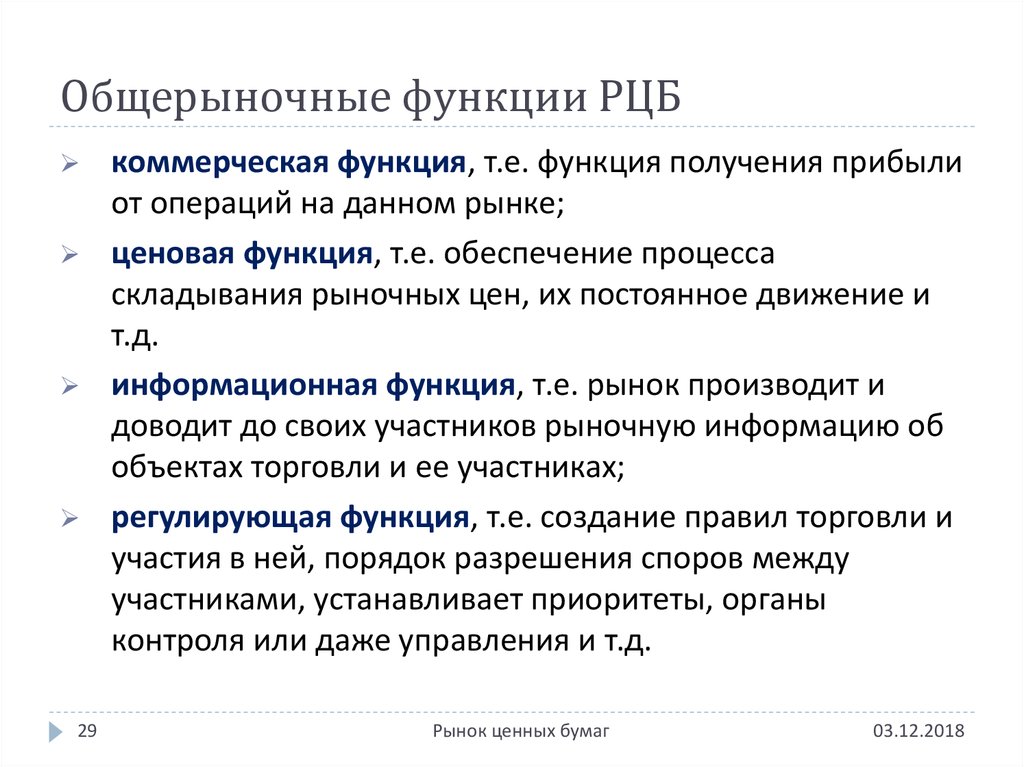

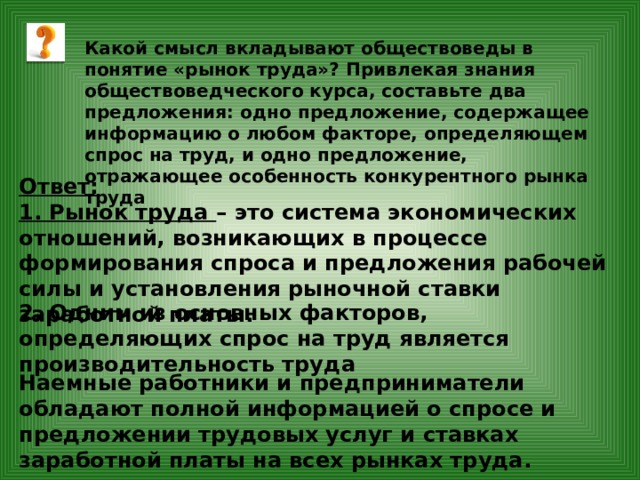

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

www.adv.rbc.ru

Признаки фондового рынка

Рынок ценных бумаг имеет определенные признаки:

- у него всегда есть фиксированная торговая площадка, например фондовый рынок Московской биржи;

- обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- установлены торговые процедуры по времени и стандартам;

- все оформление сделок централизованно;

- деятельность всех участников рынка контролируется уполномоченными органами;

- существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

10 лет назад один трейдер обрушил рынок США. Сегодня он избежал наказания

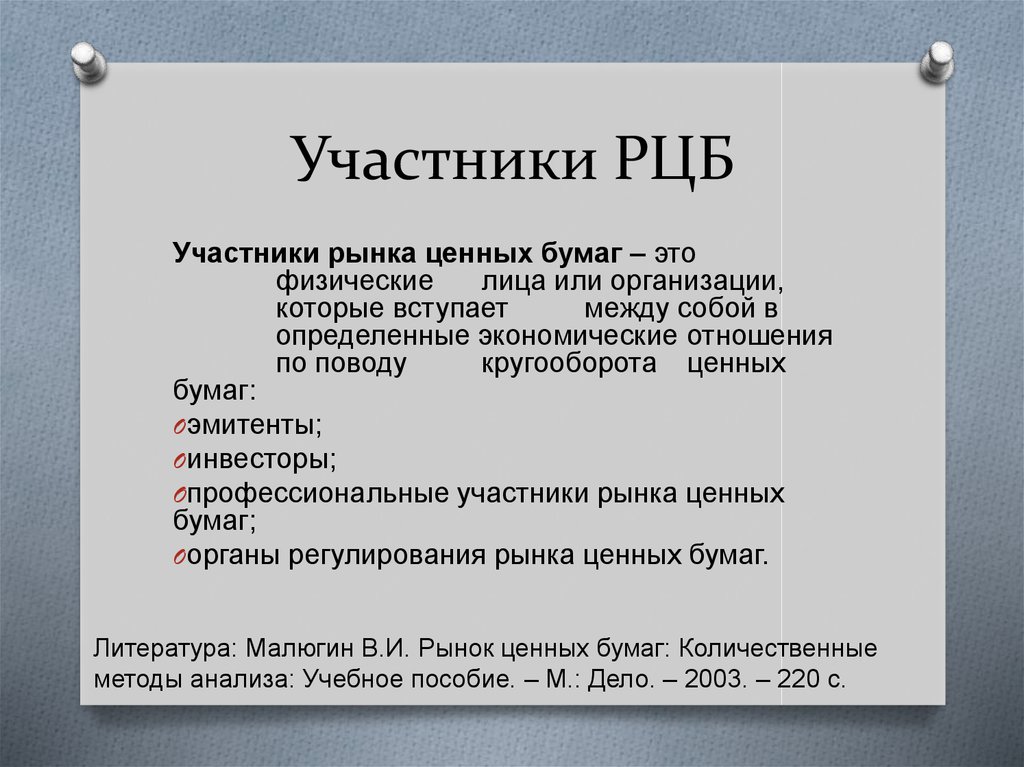

Участники фондового рынка

В торговлю ценными бумагами вовлечены три типа участников:

- эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- инвесторы — частные лица или компании, которые покупают ценные бумаги;

- профессиональные участники — люди или компании, чья деятельность официально связана с биржей.

Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Регуляторы фондового рынка

Деятельность фондовых рынков в России регулируется Федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Фото: Spencer Platt / Getty Images

Индексы фондового рынка

Капитализация фондового рынка — это стоимость всех выпущенных на нем ценных бумаг. Этот показатель является основной оценкой рынка. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с движением котировок.

Оборот рынка — это общая стоимость ценных бумаг, умноженная на количество тех бумаг, с которыми совершены сделки. Этот показатель может быть выражен в процентах от уровня капитализации рынка.

Этот показатель может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — показателями динамики различных групп бумаг:

-

Индекс биржи есть практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшими объемами торгов.

-

Интернациональный индекс включает ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например Европу, Азию, Северную Америку.

-

Секторальный индекс касается капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

-

Рассчитываются индексы по нескольким формулам:

-

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно этой формуле, сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например 10 или 100.

Таким образом высчитывается индекс S&P 500.

Таким образом высчитывается индекс S&P 500. -

Классический метод заключается во взвешивании по цене. Он самый простой и именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели, как

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализах, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Как торговать на фондовом рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента либо оплачены отдельно согласно установленному тарифу.

Фото: Carl Court / Getty Images

Технический и фундаментальный анализы

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считаные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ — это анализ на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен и помогает принять решение о заключении сделок.

Кроме фигур (паттернов), в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ — это анализ финансового состояния отраслей ценных бумаг, экономического положения стран, благополучия и капитализации компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли и говорит, насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Фото: Cheryl Casey / Shutterstock

Доходность фондового рынка

Доходность ценной бумаги — это разница между ее стоимостью в разные периоды времени, выраженная в процентах. Иначе говоря, чтобы получить доходность, нужно купить по цене и продать по высокой. Эта разница и становится доходом.

Дополнительным источником прибыли может быть доход от самих ценных бумаг — дивиденды акций, купоны облигаций или прибыль от деятельности ПИФов.

Реинвестирование позволяет увеличивать доход за счет вложения прибыли от ценных бумаг в новые ценные бумаги.

Доходность инвестирования в ценные бумаги можно рассчитать по формуле, где из финансовых активов на конец периода вычитаются финансовые вложения в начале периода, а полученный результат делится на тот же показатель финансовых активов начального периода. Получившееся число нужно умножить на 100% — и это будет процент доходности.

Пример. Инвестор в начале года вложил в ценные бумаги ₽500 тыс. В конце года общая стоимость его портфеля составила уже ₽550 тыс. Благодаря формуле мы можем подсчитать, что доходность его стратегии оказалась 10%.

Не следует забывать, что доходность должна учитывать комиссии брокера, депозитария, регистратора, налоги и возможные проценты за вывод средств.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Что такое финансовые ценные бумаги? Примеры, типы, регулирование и значение

Что такое ценная бумага?

Термин «ценная бумага» относится к взаимозаменяемому оборотному финансовому инструменту, который имеет определенную денежную стоимость. Ценная бумага может представлять собой право собственности на корпорацию в форме акций, отношения кредитора с государственным органом или корпорацией, представленной владением облигацией этой организации; или права собственности, представленные опционом.

Ценная бумага может представлять собой право собственности на корпорацию в форме акций, отношения кредитора с государственным органом или корпорацией, представленной владением облигацией этой организации; или права собственности, представленные опционом.

Основные выводы

- Ценные бумаги — это взаимозаменяемые и торгуемые финансовые инструменты, используемые для привлечения капитала на государственных и частных рынках.

- В основном существует три типа ценных бумаг: акции, предоставляющие владельцам права собственности; долг — в основном кредиты, погашаемые периодическими платежами; и гибриды, которые сочетают в себе аспекты долга и собственного капитала.

- Публичные продажи ценных бумаг регулируются SEC.

- Саморегулируемые организации, такие как NASD, NFA и FINRA, также играют важную роль в регулировании производных ценных бумаг.

Подготовка к экзамену серии 6: что такое безопасность?

Понимание ценных бумаг

Закон о ценных бумагах 1933 года является первым федеральным законом, регулирующим фондовый рынок США, который ранее регулировался на уровне штата. В соответствии с законом любой, кто желает продать инвестиционные контракты населению, должен опубликовать определенную информацию о предлагаемом предложении, компании, делающей предложение, и основных фигурах этой компании.

В соответствии с законом любой, кто желает продать инвестиционные контракты населению, должен опубликовать определенную информацию о предлагаемом предложении, компании, делающей предложение, и основных фигурах этой компании.

Эти требования предназначены для защиты инвесторов от вводящих в заблуждение маркетинговых методов. Компания и ее ведущие лица несут строгую ответственность за любую неточность в своей финансовой отчетности, преднамеренную или нет. Позже законодательством была создана Комиссия по ценным бумагам и биржам (SEC), которая отвечает за регулирование и обеспечение соблюдения.

Хотя термин «ценные бумаги» обычно ассоциируется с акциями, облигациями и подобными инструментами, Верховный суд США дает этому термину гораздо более широкое толкование. В деле Хоуи против SEC (1946) суд установил, что продажа истцом земли и сельскохозяйственных услуг представляла собой «инвестиционный договор» — даже несмотря на то, что не было никаких следов акций или облигаций.

В этом случае был установлен тест Хауи с четырьмя элементами, который гласит, что инвестиции могут регулироваться как ценные бумаги, если:

- Есть вложение денег.

- Инвестиции сделаны в «общее предприятие».

- Инвесторы рассчитывают получить прибыль от своих инвестиций.

- Любая ожидаемая прибыль или доход связаны с действиями третьей стороны или промоутера.

В соответствии с этим правилом не имеет значения, оформлено ли предложение ценных бумаг юридическим договором или сертификатами акций; любой тип инвестиционного предложения может быть ценной бумагой. Несколько раз суды применяли положения о ценных бумагах в отношении нетрадиционных активов, таких как виски, бобры и шиншиллы. В последние годы SEC также добивалась применения мер против эмитентов криптовалют и невзаимозаменяемых токенов.

Виды ценных бумаг

Ценные бумаги можно разделить на два основных типа: акции и долговые обязательства. Однако некоторые гибридные ценные бумаги сочетают в себе элементы как акций, так и долговых обязательств.

Долевые ценные бумаги

Долевая ценная бумага представляет собой долю владения, принадлежащую акционерам в организации (компании, товариществе или доверительном управлении), реализованную в форме акций акционерного капитала, которая включает в себя как обыкновенные, так и привилегированные акции.

Владельцы долевых ценных бумаг, как правило, не имеют права на регулярные платежи, хотя по долевым ценным бумагам часто выплачиваются дивиденды, но они могут получать прибыль от прироста капитала при продаже ценных бумаг (при условии, что их стоимость увеличилась).

Долевые ценные бумаги действительно дают держателю право на некоторый контроль над компанией на пропорциональной основе посредством права голоса. В случае банкротства они разделяют только остаточные проценты после того, как все обязательства были выплачены кредиторам. Иногда они предлагаются в качестве оплаты натурой.

Долговые ценные бумаги

Долговая ценная бумага представляет собой заемные деньги, которые должны быть возвращены, с условиями, которые предусматривают размер кредита, процентную ставку и дату погашения или продления.

Долговые ценные бумаги, которые включают государственные и корпоративные облигации, депозитные сертификаты (CD) и обеспеченные ценные бумаги (такие как CDO и CMO), обычно дают право их держателю на регулярную выплату процентов и погашение основной суммы (независимо от результатов деятельности эмитента). ), наряду с любыми другими оговоренными договорными правами (которые не включают права голоса).

Как правило, они выпускаются на определенный срок, по истечении которого эмитент может выкупить их. Долговые ценные бумаги могут быть обеспеченными (обеспеченными залогом) или необеспеченными, и, если они обеспечены, они могут иметь приоритет по договору над другим необеспеченным субординированным долгом в случае банкротства.

Гибридные ценные бумаги

Гибридные ценные бумаги, как следует из названия, сочетают в себе некоторые характеристики как долговых, так и долевых ценных бумаг. Примеры гибридных ценных бумаг включают варранты на акции (опционы, выпущенные самой компанией, которые дают акционерам право приобретать акции в течение определенного периода времени и по определенной цене), конвертируемые облигации (облигации, которые могут быть конвертированы в обыкновенные акции компании-эмитента). ) и привилегированные акции (акции компаний, выплаты процентов, дивидендов или других доходов от капитала могут быть приоритетными по сравнению с выплатами других акционеров).

) и привилегированные акции (акции компаний, выплаты процентов, дивидендов или других доходов от капитала могут быть приоритетными по сравнению с выплатами других акционеров).

Хотя привилегированные акции технически классифицируются как долевые ценные бумаги, они часто рассматриваются как долговые ценные бумаги, потому что они «ведут себя как облигации». Привилегированные акции предлагают фиксированную ставку дивидендов и являются популярным инструментом для инвесторов, стремящихся получить доход. По сути, это ценная бумага с фиксированным доходом.

Производные ценные бумаги

Производный инструмент — это тип финансового контракта, цена которого определяется стоимостью некоторого базового актива, такого как акция, облигация или товар. Среди наиболее часто торгуемых деривативов — колл-опционы, стоимость которых увеличивается, если базовый актив растет, и пут-опционы, стоимость которых увеличивается, когда базовый актив теряет стоимость.

Ценные бумаги, обеспеченные активами

Ценные бумаги, обеспеченные активами, представляют собой часть большой корзины аналогичных активов, таких как кредиты, лизинг, долги по кредитным картам, ипотечные кредиты или что-либо еще, что приносит доход. Со временем денежный поток от этих активов объединяется и распределяется между различными инвесторами.

Со временем денежный поток от этих активов объединяется и распределяется между различными инвесторами.

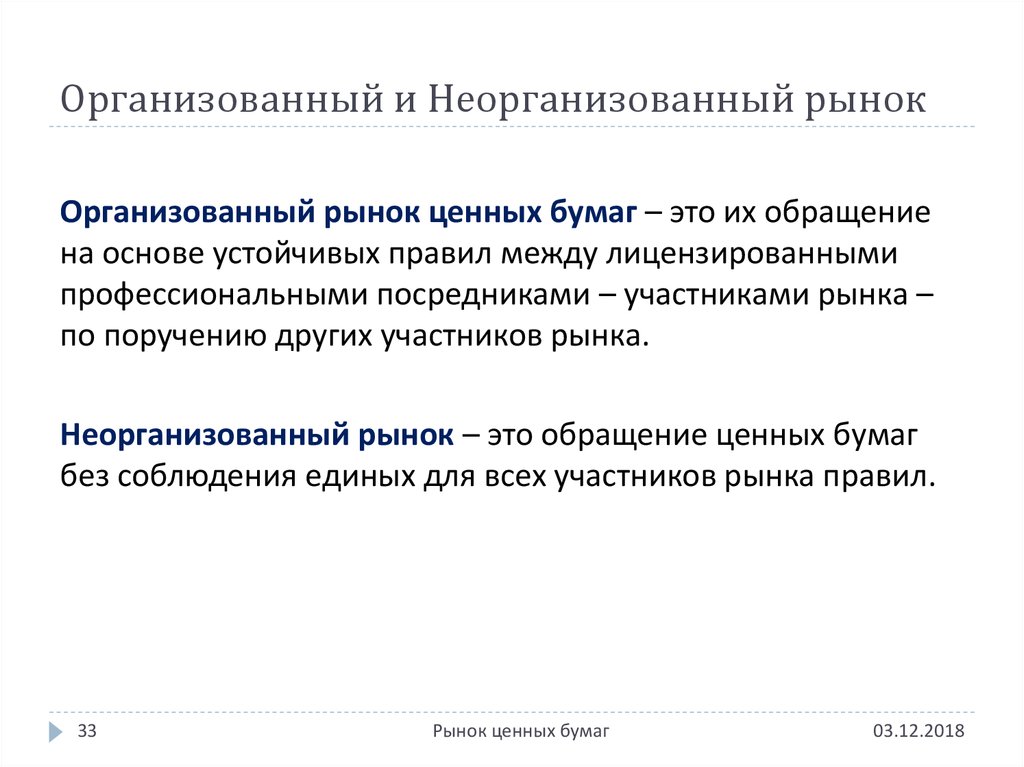

Как торговать ценными бумагами

Публично торгуемые ценные бумаги котируются на фондовых биржах, где эмитенты могут запрашивать списки ценных бумаг и привлекать инвесторов, обеспечивая ликвидный и регулируемый рынок для торговли. В последние годы неформальные электронные торговые системы стали более распространенными, и в настоящее время ценные бумаги часто торгуются «внебиржево» или напрямую среди инвесторов либо в Интернете, либо по телефону.

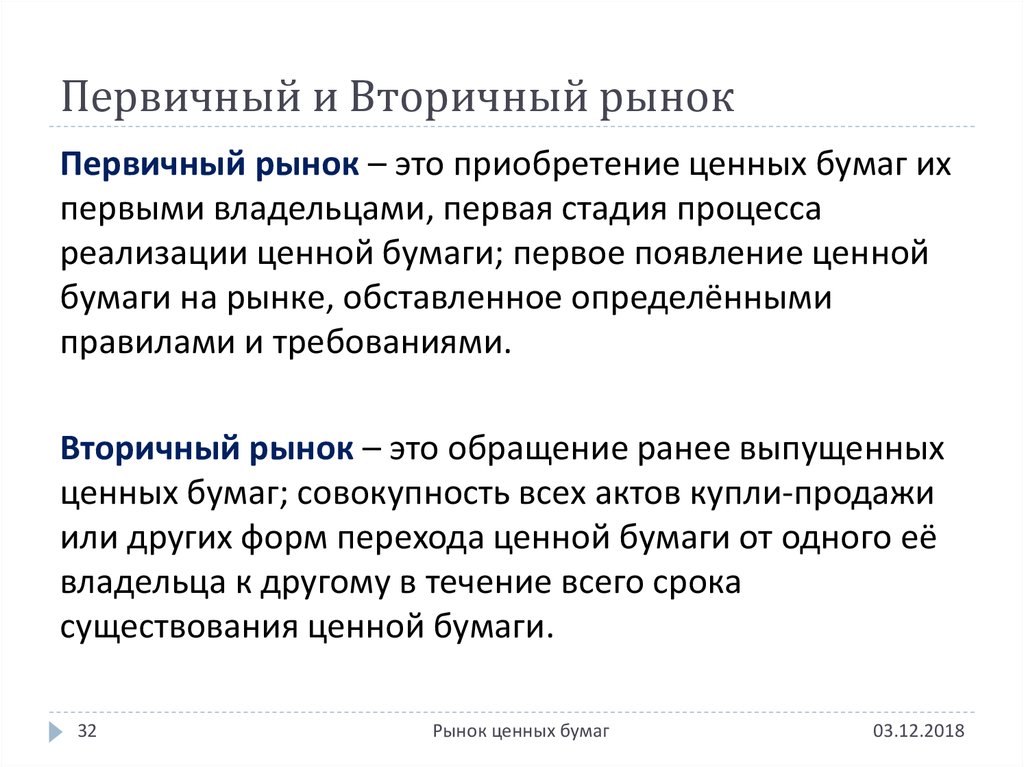

Первичное публичное предложение (IPO) представляет собой первую крупную продажу компанией ценных бумаг населению. После IPO любые вновь выпущенные акции, которые все еще продаются на первичном рынке, называются вторичным предложением. В качестве альтернативы ценные бумаги могут быть предложены в частном порядке ограниченной и квалифицированной группе в так называемом частном размещении — важное различие с точки зрения как законодательства о компаниях, так и регулирования ценных бумаг. Иногда компании продают акции в сочетании публичного и частного размещения.

Иногда компании продают акции в сочетании публичного и частного размещения.

На вторичном рынке, также известном как вторичный рынок, ценные бумаги просто передаются как активы от одного инвестора другому: акционеры могут продавать свои ценные бумаги другим инвесторам за наличные деньги и/или прирост капитала. Таким образом, вторичный рынок дополняет первичный. Вторичный рынок менее ликвиден для ценных бумаг, размещенных частным образом, поскольку они не обращаются на бирже и могут быть переданы только квалифицированным инвесторам.

Инвестиции в ценные бумаги

Субъект, который создает ценные бумаги для продажи, известен как эмитент, а те, кто их покупает, конечно же, инвесторы. Как правило, ценные бумаги представляют собой инвестиции и средство, с помощью которого муниципалитеты, компании и другие коммерческие предприятия могут привлекать новый капитал. Компании могут заработать много денег, когда они становятся публичными, например, продавая акции в рамках первичного публичного предложения (IPO).

Правительство города, штата или округа может привлечь средства для конкретного проекта путем размещения муниципальных облигаций. В зависимости от рыночного спроса учреждения или структуры ценообразования привлечение капитала за счет ценных бумаг может быть предпочтительной альтернативой финансированию за счет банковского кредита.

С другой стороны, покупка ценных бумаг на заемные деньги, действие, известное как покупка с маржой, является популярным методом инвестирования. По сути, компания может передать имущественные права в виде денежных средств или других ценных бумаг либо при создании, либо в случае дефолта, чтобы оплатить свой долг или другое обязательство перед другой организацией. В последнее время число таких залоговых соглашений растет, особенно среди институциональных инвесторов.

Регулирование ценных бумаг

В Соединенных Штатах Комиссия по ценным бумагам и биржам США (SEC) регулирует публичное предложение и продажу ценных бумаг.

Публичные предложения, продажи и сделки с ценными бумагами США должны быть зарегистрированы и поданы в отделы государственных ценных бумаг SEC. Саморегулируемые организации (СРО) в брокерской отрасли также часто занимают регулирующие позиции. Примеры SRO включают Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой отрасли (FINRA).

Саморегулируемые организации (СРО) в брокерской отрасли также часто занимают регулирующие позиции. Примеры SRO включают Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой отрасли (FINRA).

Определение ценной бумаги было установлено Верховным судом в деле 1946 года. В своем решении суд выводит определение ценной бумаги на основе четырех критериев: наличие инвестиционного контракта, создание общего предприятия, обещание эмитентом прибыли и использование третьей стороны для продвижения предложения.

Остаточные ценные бумаги

Остаточные ценные бумаги являются типом конвертируемых ценных бумаг, то есть они могут быть преобразованы в другую форму, обычно в обыкновенные акции. Конвертируемая облигация, например, является остаточной ценной бумагой, поскольку она позволяет держателю облигации конвертировать ценную бумагу в обыкновенные акции. Привилегированные акции также могут иметь свойство конвертации. Корпорации могут предлагать остаточные ценные бумаги для привлечения инвестиционного капитала, когда конкуренция за средства высока.

Когда остаточная ценная бумага конвертируется или реализуется, она увеличивает количество находящихся в обращении обыкновенных акций. Это может размыть общий пул акций, а также их цену. Разводнение также влияет на показатели финансового анализа, такие как прибыль на акцию, поскольку прибыль компании приходится делить на большее количество акций.

Напротив, если публично торгуемая компания принимает меры по сокращению общего количества своих акций в обращении, считается, что компания консолидировала их. Чистым эффектом этого действия является увеличение стоимости каждой отдельной акции. Это часто делается для привлечения большего количества или более крупных инвесторов, таких как взаимные фонды.

Другие виды ценных бумаг

Документарные ценные бумаги

Документарными ценными бумагами являются ценные бумаги, представленные в физической, бумажной форме. Ценные бумаги также могут храниться в системе прямой регистрации, которая регистрирует акции в бездокументарной форме. Другими словами, агент по передаче поддерживает акции от имени компании без необходимости физических сертификатов.

Другими словами, агент по передаче поддерживает акции от имени компании без необходимости физических сертификатов.

Современные технологии и политики в большинстве случаев устранили необходимость в сертификатах и в том, что эмитент должен вести полный реестр безопасности. Была разработана система, в которой эмитенты могут депонировать единый глобальный сертификат, представляющий все находящиеся в обращении ценные бумаги, в универсальный депозитарий, известный как Депозитарная трастовая компания (DTC). Все ценные бумаги, торгуемые через DTC, хранятся в электронной форме. Важно отметить, что документарные и бездокументарные ценные бумаги не отличаются по правам или привилегиям акционера или эмитента.

Ценные бумаги на предъявителя

Ценные бумаги на предъявителя — это те, которые являются оборотными и дают акционеру права по ценной бумаге. Они передаются от инвестора к инвестору, в некоторых случаях путем индоссамента и вручения. С точки зрения собственнического характера, доэлектронные ценные бумаги на предъявителя всегда были разделены, то есть каждая ценная бумага представляла собой отдельный актив, юридически отличный от других в том же выпуске.

В зависимости от рыночной практики разделенные активы безопасности могут быть взаимозаменяемыми или (реже) невзаимозаменяемыми, что означает, что при кредитовании заемщик может вернуть активы, эквивалентные либо исходному активу, либо конкретному идентичному активу в конце кредита. В некоторых случаях ценные бумаги на предъявителя могут использоваться для уклонения от уплаты налогов и, таким образом, иногда могут негативно восприниматься как эмитентами, акционерами, так и налоговыми регулирующими органами. В США они редки.

Зарегистрированные ценные бумаги

Именные ценные бумаги имеют имя владельца и иные необходимые реквизиты, которые эмитент хранит в реестре. Передача именных ценных бумаг осуществляется путем внесения изменений в реестр. Именные долговые ценные бумаги всегда неделимы, то есть вся эмиссия составляет один актив, а каждая ценная бумага является частью целого. Неразделенные ценные бумаги взаимозаменяемы по своей природе. Доли вторичного рынка также всегда неделимы.

Буквенные ценные бумаги

Буквенные ценные бумаги не зарегистрированы в SEC и не могут публично продаваться на рынке. Письменные ценные бумаги, также известные как ограниченные ценные бумаги, письменные акции или письменные облигации, продаются эмитентом напрямую инвестору. Этот термин происходит от требования SEC к «инвестиционному письму» от покупателя, в котором говорится, что покупка предназначена для инвестиционных целей и не предназначена для перепродажи. При переходе из рук в руки для этих писем часто требуется форма 4 SEC.

Кабинет ценных бумаг

Кабинетные ценные бумаги котируются на крупных финансовых биржах, таких как NYSE, но активно не торгуются. Удерживаемые неактивной инвестиционной толпой, они, скорее всего, будут облигациями, а не акциями. «Кабинет» относится к физическому месту, где заказы на облигации исторически хранились вне торгового зала. Шкафы обычно содержали лимитные ордера, и ордера хранились в наличии до истечения срока их действия или исполнения.

Выпуск ценных бумаг: примеры

Возьмем пример XYZ, успешного стартапа, заинтересованного в привлечении капитала, чтобы стимулировать следующий этап своего роста. До сих пор право собственности на стартап было разделено между двумя его основателями. У него есть несколько вариантов доступа к капиталу. Он может выйти на публичные рынки, проведя IPO, или привлечь деньги, предложив свои акции инвесторам в рамках частного размещения.

Первый метод позволяет компании генерировать больше капитала, но он сопряжен с большими сборами и требованиями к раскрытию информации. В последнем методе акции торгуются на вторичных рынках и не подлежат общественному контролю. Оба случая, однако, связаны с распределением акций, размывающим долю учредителей и предоставляющим права собственности инвесторам. Это пример обеспечения справедливости.

Далее рассмотрим правительство, заинтересованное в сборе средств для оживления своей экономики. Он использует облигации или долговые ценные бумаги, чтобы собрать эту сумму, обещая регулярные выплаты держателям купона.

Наконец, посмотрите на случай стартапа ABC. Он собирает деньги от частных инвесторов, включая семью и друзей. Основатели стартапа предлагают своим инвесторам конвертируемую ноту, которая позже конвертируется в акции стартапа. Большинство таких мероприятий финансируются. Вексель, по сути, представляет собой долговую ценную бумагу, потому что это заем, предоставленный инвесторами основателям стартапа.

На более позднем этапе вексель превращается в капитал в виде заранее определенного количества акций, которые дают долю компании инвесторам. Это пример гибридной безопасности.

В чем разница между акциями и ценными бумагами?

Акции, или акции, являются одним из видов ценных бумаг. Каждая акция представляет собой долевое владение государственной корпорацией, которое может включать право голосовать за директоров компании или получать небольшую часть прибыли. Существует много других типов ценных бумаг, таких как облигации, производные ценные бумаги и ценные бумаги, обеспеченные активами.

Что такое рыночные ценные бумаги?

Рыночные ценные бумаги — это любые акции, облигации или другие ценные бумаги, которые можно легко купить или продать на публичной бирже. Например, акции публичных компаний могут торговаться на фондовой бирже, а казначейские облигации можно покупать и продавать на рынке облигаций.

Напротив, нерыночная ценная бумага — это ценная бумага, которую нельзя законно продать населению. Например, акции непубличных компаний могут быть куплены или проданы только в очень ограниченном числе случаев.

Что такое казначейские ценные бумаги?

Казначейские ценные бумаги — это долговые ценные бумаги, выпущенные Министерством финансов США для сбора денег для правительства. Поскольку они поддерживаются государством, эти облигации считаются очень малорисковыми и очень желательными для инвесторов, не склонных к риску.

Итог

Ценные бумаги представляют собой наиболее распространенные инвестиционные контракты. Откладывая на пенсию, большинство людей предпочитают вкладывать часть своих сбережений в акции или долговые ценные бумаги. Эти рынки ценных бумаг также важны для рынка в целом, поскольку они позволяют компаниям привлекать капитал от населения.

Эти рынки ценных бумаг также важны для рынка в целом, поскольку они позволяют компаниям привлекать капитал от населения.

Безопасность | Определение, типы, торговля и факты

Париж: фондовая биржа

Все СМИ

- Связанные темы:

- связь секьюритизация фондовый опцион запас государственная безопасность

Просмотреть весь связанный контент →

Резюме

Прочтите краткий обзор этой темы

ценная бумага , в экономике бизнеса, письменное свидетельство о праве собственности, дающее право на получение имущества, не находящегося в настоящее время во владении владельца. Наиболее распространенными типами ценных бумаг являются акции и облигации, из которых существует множество конкретных видов, предназначенных для удовлетворения особых потребностей. В этой статье рассматривается в основном покупка и продажа ценных бумаг, выпущенных частными корпорациями. (Ценные бумаги, выпущенные правительствами, обсуждаются в статье «Экономическая политика правительства».)

(Ценные бумаги, выпущенные правительствами, обсуждаются в статье «Экономическая политика правительства».)

Типы корпоративных ценных бумаг

Корпорации выпускают два вида ценных бумаг: облигации, представляющие долг, и акции, представляющие право собственности или долю участия в их операциях. (В Великобритании термин «акция» обычно относится к ссуде, тогда как сегмент капитала называется акцией.)

Облигация как долговой инструмент представляет собой обещание корпорации выплатить фиксированную сумму в установленный срок погашения. , и проценты через равные промежутки времени до тех пор. Облигации могут быть зарегистрированы на имена назначенных сторон в качестве получателей платежа, хотя чаще для облегчения обращения они оформляются на «предъявителя». Владелец облигации обычно получает свой процент, выкупая прилагаемые купоны.

Поскольку корпорации может быть трудно выплатить все свои облигации за один раз, общепринятой практикой является их поэтапная выплата в течение последовательных сроков погашения или через фонд погашения, согласно которому определенная часть прибыли регулярно откладывается. и применяется к погашению облигаций. Кроме того, облигации часто могут быть отозваны по усмотрению компании, так что корпорация может воспользоваться снижением процентных ставок, продав новые облигации на более выгодных условиях и используя эти средства для ликвидации старых непогашенных выпусков. Однако для того, чтобы гарантировать доходы инвесторов, облигации могут не отзываться в течение определенного периода, возможно, в течение пяти или 10 лет, а цена их погашения может быть установлена равной номинальной стоимости плюс сумма «премии», которая снижается по мере роста облигации. приближается срок его погашения.

и применяется к погашению облигаций. Кроме того, облигации часто могут быть отозваны по усмотрению компании, так что корпорация может воспользоваться снижением процентных ставок, продав новые облигации на более выгодных условиях и используя эти средства для ликвидации старых непогашенных выпусков. Однако для того, чтобы гарантировать доходы инвесторов, облигации могут не отзываться в течение определенного периода, возможно, в течение пяти или 10 лет, а цена их погашения может быть установлена равной номинальной стоимости плюс сумма «премии», которая снижается по мере роста облигации. приближается срок его погашения.

Основы фондового рынка: прибыль и другие ключевые факторы, влияющие на цены акций

Основным типом облигаций являются ипотечные облигации, которые представляют собой право требования на определенное недвижимое имущество. Эта защита обычно приводит к тому, что владельцы получают приоритетный режим в случае, если финансовые трудности приводят к реорганизации. Другим типом является залоговая трастовая облигация, в которой обеспечение состоит из нематериального имущества, обычно акций и облигаций, принадлежащих корпорации. Железные дороги и другие транспортные компании иногда финансируют покупку подвижного состава обязательствами по оборудованию, в которых обеспечением является сам подвижной состав.

Другим типом является залоговая трастовая облигация, в которой обеспечение состоит из нематериального имущества, обычно акций и облигаций, принадлежащих корпорации. Железные дороги и другие транспортные компании иногда финансируют покупку подвижного состава обязательствами по оборудованию, в которых обеспечением является сам подвижной состав.

Хотя в Соединенных Штатах термин долговые обязательства обычно относится к относительно долгосрочным необеспеченным обязательствам, в других странах он используется для описания любого типа корпоративных обязательств, а «облигация» чаще относится к займам, выдаваемым государственными органами.

Оформите подписку Britannica Premium и получите доступ к эксклюзивному контенту. Подпишитесь сейчас

Корпорации разработали гибридные обязательства для различных обстоятельств. Одним из наиболее важных из них является конвертируемая облигация, которую можно обменять на обыкновенные акции по установленным ценам, которые со временем могут постепенно повышаться. Такая облигация может быть использована в качестве средства финансирования для получения средств по низкой процентной ставке на начальных этапах проекта, когда доход, вероятно, будет низким, и поощрения конвертации долга в акции по мере роста прибыли. Конвертируемые облигации также могут оказаться привлекательными в периоды рыночной неопределенности, когда инвесторы получают ценовую защиту, обеспечиваемую сегментом облигаций, без существенного ущерба для возможной прибыли, обеспечиваемой свойством акций; если цена такой облигации на мгновение упадет ниже ее эквивалента обыкновенных акций, лица, которые стремятся получить прибыль за счет разницы в эквивалентных ценных бумагах, купят недооцененную облигацию и продадут переоцененную акцию, осуществив поставку акции путем заимствования необходимого количества акций ( короткая продажа) и, в конечном итоге, конвертация облигаций, чтобы вернуть акции кредитору.

Такая облигация может быть использована в качестве средства финансирования для получения средств по низкой процентной ставке на начальных этапах проекта, когда доход, вероятно, будет низким, и поощрения конвертации долга в акции по мере роста прибыли. Конвертируемые облигации также могут оказаться привлекательными в периоды рыночной неопределенности, когда инвесторы получают ценовую защиту, обеспечиваемую сегментом облигаций, без существенного ущерба для возможной прибыли, обеспечиваемой свойством акций; если цена такой облигации на мгновение упадет ниже ее эквивалента обыкновенных акций, лица, которые стремятся получить прибыль за счет разницы в эквивалентных ценных бумагах, купят недооцененную облигацию и продадут переоцененную акцию, осуществив поставку акции путем заимствования необходимого количества акций ( короткая продажа) и, в конечном итоге, конвертация облигаций, чтобы вернуть акции кредитору.

Другим гибридным типом является доходная облигация с фиксированным сроком погашения, но по которой проценты выплачиваются только в том случае, если они заработаны. Эти облигации возникли в Соединенных Штатах в результате реорганизации железных дорог, когда инвесторы, владеющие облигациями, не выполнившими свои обязательства, были готовы принять обязательство по получению дохода в обмен на свои собственные ценные бумаги из-за формы облигаций; эмитент, со своей стороны, был менее уязвим перед опасностью нового банкротства, потому что проценты по новым доходным облигациям зависели от прибыли.

Эти облигации возникли в Соединенных Штатах в результате реорганизации железных дорог, когда инвесторы, владеющие облигациями, не выполнившими свои обязательства, были готовы принять обязательство по получению дохода в обмен на свои собственные ценные бумаги из-за формы облигаций; эмитент, со своей стороны, был менее уязвим перед опасностью нового банкротства, потому что проценты по новым доходным облигациям зависели от прибыли.

Еще одной гибридной формой является связанная облигация, в которой стоимость основного долга, а иногда и сумма процентов связаны с некоторым стандартом стоимости, таким как цены на товары, индекс стоимости жизни, иностранная валюта, или их комбинация. Хотя принцип привязки устарел, облигации такого рода получили основной импульс в периоды инфляции после Первой и Второй мировых войн. В последние годы они получили наибольшее применение в странах, в которых инфляционное давление было достаточно сильным, чтобы удерживать инвесторов от покупки облигаций с фиксированным доходом.

Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Таким образом высчитывается индекс S&P 500.

Таким образом высчитывается индекс S&P 500.

Leave A Comment